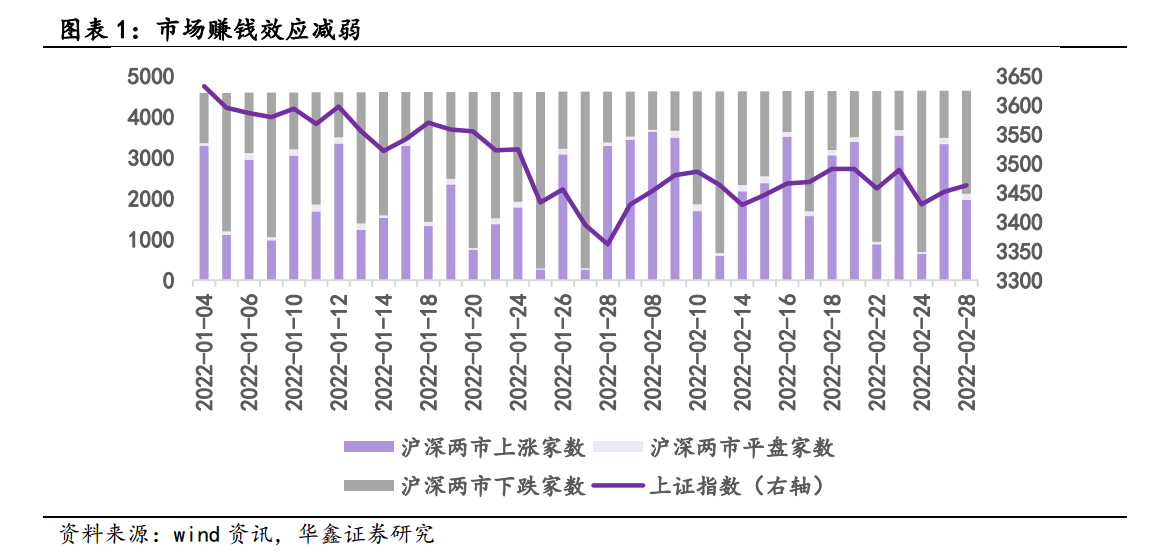

A股今年以来一直持续下跌,年初至今上证指数下跌近5.28%,深证成指下跌近12.3%,创业板指下跌17.3%。A股市场持续调整,尤其是赛道股遭遇重创,获利效应降至冰点。从宏观上看,无论是从宏观角度还是从行业景气轮动角度看,似乎都难以解释短期的波动,而微观流动性则成为A股短期走势的主导力量。特别是在外界美联储加息预期推升美债收益率以及地缘政治风险降低市场风险偏好的背景下,资金面受到越来越多的关注,同时也引起越来越困惑。

究竟我们A股市场缺不缺少资金来源?如果不是缺少资金那为何对中国经济的发展如此没有信心做坚定地多头?本文将重点分析以上问题。

华鑫证券发声内资必须挺起A股“脊梁”

市场资金面三大困惑:

一是宏观流动性充裕,微观流动性不足;去年成交量创下历史新高,今年成交量持续萎缩;经历了2021年北向资金净流入、公募基金发行创历史新高的喧嚣,2022年A股资金面逐渐回归平静,确实要给予资金面更高的关注度。

微观资金拆分:

公募基金:收益惨淡,银行理财转型资金饱和是影响基金发行与销售的重要原因。

私募:近两年来规模跃升,量化交易加剧了市场的波动性。私募量化基金交易活跃,占据A股近12%的成交额。私募基金规模快速扩张,市场认为量化私募因高频交易而加剧市场波动。通过华鑫证券的测算,量化私募在近一年内,年成交额占比A股成交额的12.49%,日均成交额占比12.09%,由此我们推断量化私募的交易的确会在一定程度上加剧市场波动。

国家队:没有直接大规模净流入救市,后续是否直接参与救市还有待观察。官媒喊话“挺起A股的脊梁”,但成效甚微。1月25日市场剧烈下挫,上证指数单日跌幅达到-2.58%,次日官媒发文,指出市场对于利空反应过度,且呼吁机构维稳市场,但仅有发文当天起到提振市场情绪的作用,随后指数延续下跌趋势。

融资客:资金净流出后,3月或将继续回补净流入.从杠杆资金性质上看,追涨后面临回调风险,同时过度悲观也会带来反弹机会。

ETF:目前A股处于高位震荡区间, ETF资金或将持续净流入,但流入结构或将由宽基类 ETF转向行业及主题基金。

北上资金:美联储加息或将持续影响全年,对A股的负面影响将在今年第三季度体现出来。

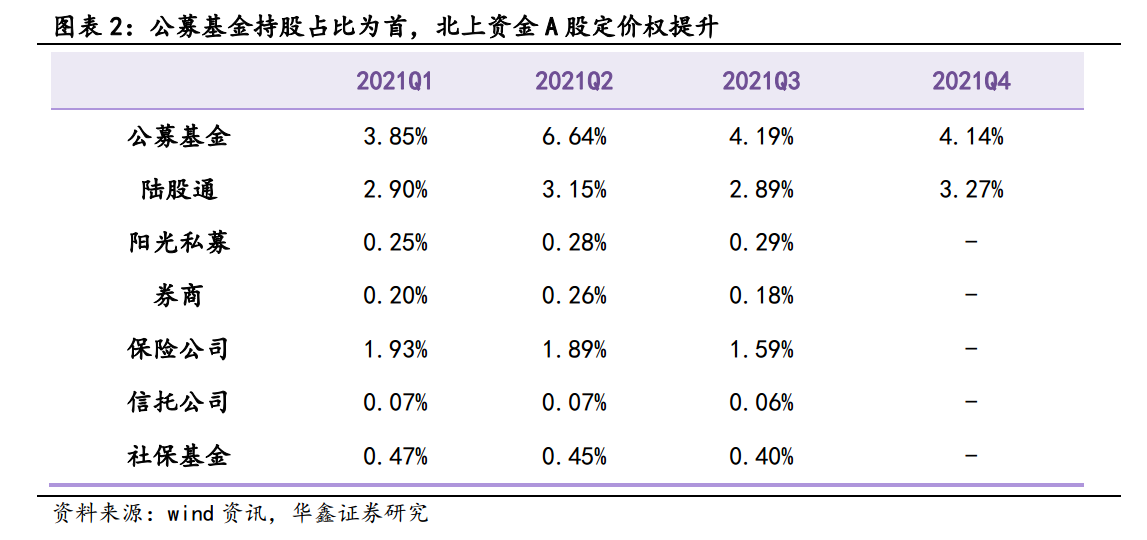

综合目前市场资金状况,华鑫证券认为A股后续资金充足,维持对“内资渐强、外资渐弱”的判断,内资必须挺起A股“脊梁”。随着地缘政治“黑天鹅”的出现以及美联储的紧缩风险,北向资金回流的阶段性冲击的确存在。而内资方面,首先,机构资金仍占权重首位,短期情绪遇冷难以改变A股机构化进程;其次,震荡行情下的结构性机会,促使 ETF资金净流入,为A股注入增量资金。

内资以外围市场指标为纲不可取

近期的大跌原因或可以总结如下:俄乌局势仍然反复,短线对外围市场仍有扰动。美国3月份加息启动前料美股仍然波动及影响环球股市,预计实际美债利率未来震荡上行至0附近,其对高估值板块依然是主要风险之一。

可是正如去年证监会的发言:当前,市场上也出现了一些有趣的现象。比如,部分学者、分析师关注外部因素远远超过国内因素,对美债收益率的关注超过LPR、Shibor和中国国债收益率,对境外通胀预期的关注超过国内CPI。对这种现象我不作评价,但对照新发展格局,建议大家做些思考。

内资而且极易受到北上资金的干扰。北上资金看空影响较大,情绪、资金“双杀”A股。北上资金急转流出时,资金环比降幅越大,上证50下跌幅度越大。首先,A股很多投资者以北上资金为风向标,北上资金由净流入转为净流出容易引起市场悲观情绪,资金差额越大,市场情绪变化越大;其次,北上资金持仓A股的比重越来越高,资金面的直接冲击也会使得A股回落。

内资是否真的能挺起A股“脊梁”还待进一步观察,但是中国经济平稳健康可持续发展的形势终将会带给投资者坚定的信心。