上海证券有限责任公司仇百良近期对长城汽车进行研究并发布了研究报告《24Q4单季销量同比+3.50%,全年海外销量创历史新高》,本报告对长城汽车给出买入评级,当前股价为25.74元。

长城汽车(601633)

投资摘要

事件概述

公司发布12月产销快报:12月汽车销量13.53万辆,同比+20.25%;全年累计销量123.33万辆,累计同比+0.21%。

投资要点

24Q4单季销量同比+3.50%,全年累计同比+0.21%。公司12月汽车销量13.53万辆,同/环比分别+20.25%/+6.19%。24Q4单季销量37.95万辆,同比+3.5%。全年累计销量123.33万辆,累计同比+0.21%。12月分品牌看:哈弗品牌销量8.34万辆,同比+27.21%;WEY品牌销量0.88万辆,同比+150.80%;长城皮卡销量1.62万辆,同比+1.30%;欧拉品牌销量0.47万辆,同比-52.72%;坦克品牌销量2.19万辆,同比+26.38%。

销量结构持续优化,坦克品牌全年占比达到18.73%。坦克品牌全年累计销量23.10万辆,同比+42.12%,占比总销量达到18.73%,同比提5.52个百分点。公司实现汽油、柴油、混动、插电混动多种动力形式全覆盖,并依托越野超级混动架构Hi4-T持续巩固强越野优势,同时推出全新纵置双电机混联架构Hi4-Z,能够兼顾城市出行与泛越野需求。2025年1月1日,坦克500Hi4-Z全球上市。

全年海外销量创新高,占比达到36.74%。公司12月海外销量4.13万辆,同比+23.35%,占比公司单月销量30.52%,全年累计海外销量45.31万辆,累计同比+43.39%,累计占比36.74%。2024年公司提速海外高价值车型布局。魏牌高山MPV出海欧洲和中东;坦克700Hi4-T在哈萨克斯坦上市;坦克500登陆智利和印尼;坦克300进入南非、墨西哥、阿塞拜疆和马来西亚市场;二代哈弗H9进入中东和哈萨克斯坦市场;山海炮登陆澳洲、泰国、哥伦比亚和南非。

投资建议

维持“买入”评级。预计2024/2025/2026年归母净利润分别为125.56/148.24/176.81亿元,同比分别+78.8%/+18.1%/+19.3%。2024年12月31日收盘价对应PE分别为17.93X/15.19X/12.73X。

风险提示

宏观经济周期性波动风险;产业政策风险;行业竞争风险;新能源、电动化转型风险;汇率波动风险。

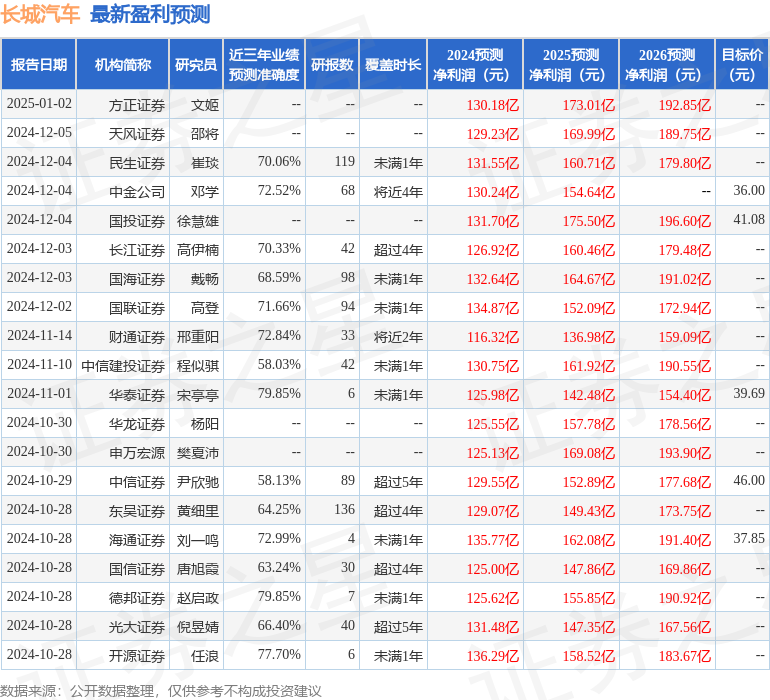

证券之星数据中心根据近三年发布的研报数据计算,华泰证券宋亭亭研究员团队对该股研究较为深入,近三年预测准确度均值为79.85%,其预测2024年度归属净利润为盈利125.98亿,根据现价换算的预测PE为17.18。

最新盈利预测明细如下:

该股最近90天内共有27家机构给出评级,买入评级21家,增持评级6家;过去90天内机构目标均价为36.79。

以上内容为证券之星据公开信息整理,由智能算法生成(网信算备310104345710301240019号),不构成投资建议。