(原标题:2025年中国电感器件产业价值链分析 芯片电感毛利率更高【组图】)

行业主要上市公司:顺络电子(002138);麦捷科技(300319);风华高科(000636);铂科新材(300811);可立克(002782);商络电子(300975)等。

本文核心数据:电感器件行业产业链;电感器件行业成本分析

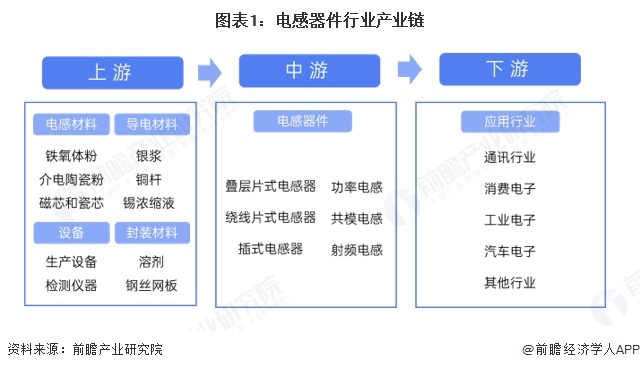

电感器件行业产业链结构梳理

目前我国电感器件产业链上游主要为电感材料、导电材料、封装材料和生产设备,其中电感材料包括铁氧体粉、介电陶瓷粉、磁芯和瓷芯,导电材料包括银浆、铜杆等;电感器件中游主要为电感器件的生产,从外形区分包括叠层片式电感器、绕线片式电感器和插式电感器,从功能区分包括功率电感、共模电感和射频电感;电感器件的下游主要为各个电子领域,包括通讯、消费电子、工业电子、汽车电子等。

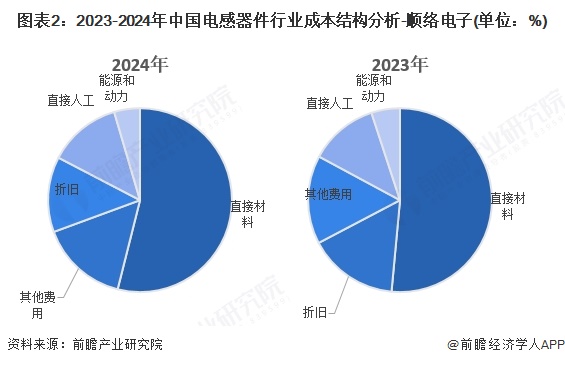

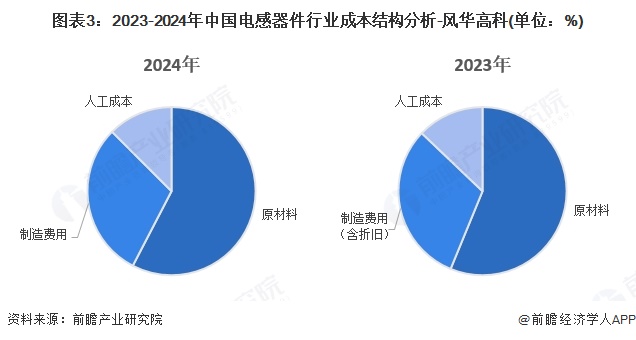

电感器件行业成本结构中原材料成本约60%

从国内电感器件头部企业成本结构来看,我国电感器件行业成本结构主要由原料成本、能源动力、人工成本和制造费用等组成。

代表性企业顺络电子的电感器件业务中,原材料占比超过50%。此外直接人工成本、折旧成本占比相对较大,分别超过10%。

风华高科近两年的电感器件制造的成本结构中,材料成本接近60%,制造费用占比约30%,人工成本占比10%。整体看来,该企业的电感器件业务在成本结构中材料占比较高。

电感器件公司产品的主要原材料为铜材、磁性材料等,原材料价格高企,对公司的经营业绩产生一定影响。两家公司作为行业领导者,拥有较大的集中采购优势,应该通过套期保值、提前备货等方式降低原材料波动对经营带来的不利影响。

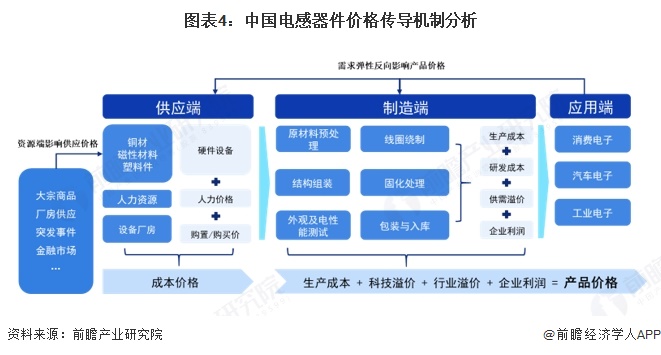

电感器件价格传导机制分析

电感器件产品市场价格由行业供应端、制造端及消费端共同作用而成、并逐级传导。供应端的成本价格包括原材料及辅料价格、人力价格、设备厂房价格等,其中原材料价格受大宗商品、厂房供应、国际形势、突发事件的影响较大;供应端价格传导至制造端形成了生产成本,制造业综合供需溢价、研发成本和企业利润,形成“制造端价格”传导至消费端,而消费市场需求弹性也反作用于供应端、制造端,形成“价格-需求-价格”的传导路径来影响电感器件产品市场定价。

芯片电感毛利率更高

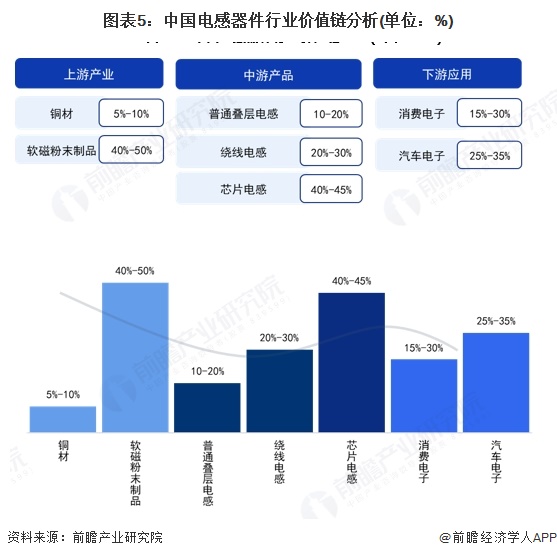

我国电感器件成本结构中原材料占比较高,具体来看软磁粉末制品毛利率较高,产品毛利率达到40%-50%;中游电感器件制造商中,芯片电感的毛利率相对较高,约为40%-45%,主要由于其轻量小型化下游对接集成电路产业所致;下游应用中,目前汽车电子的毛利率较高,约为25%-25%。

更多本行业研究分析详见前瞻产业研究院《中国电感器件行业市场前瞻与投资战略规划分析报告》