(原标题:营收增长不掩利润乏力,维持盘面期待后市机遇)

营收增长不掩利润乏力,维持盘面期待后市机遇

l营业收入

1)2024年第四季度,特斯拉实现营收257.1亿美元,略高于上 年同期的251.67亿美元,但低于市场预期的271.5亿美元。

2)全年总营收976.90亿美元,同比仅增长1%。汽车业务全年营收受多次降价和市场竞争影响,增长乏力;能源业务虽增长迅 速,但目前在总营收中占比相对较小,尚不足以完全扭转整体营 收增长缓慢的局面。

l利润情况

第四季度实现净利润23.17亿美元,同比下降71%。全年归属于普通股股东的净利润为70.91亿美元,较2023财年的149. 97亿美元大降53%,毛利率降至17.9%。全年利润的大幅下滑反映出特斯拉在 2024 年面临着巨大的盈利压力。

l汽车业务

1)核心汽车业务2024年四季度营收同比下降8%至198亿美元,扣除监管信贷后的汽车业务毛利率为13.6%。

2)2024 年全球总共交付178.92万辆新车,同比下降1.1%,这是特斯拉十年来首次出现汽车销量同比下滑的情况。第四季度总产量为459445辆,与去年同期的494989辆相比下降7%,与上一季度的469796辆相比也有所下降;总汽车交付量为495570辆,与去年同期相比增长2%。

l能源业务

能源业务成为特斯拉增长最快的板块,2024年四季度的能源生产和存储收入为30.61亿美元,同比增长113%,能源业务的毛利润也创下历史最高。

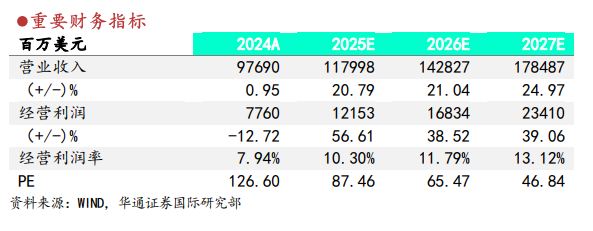

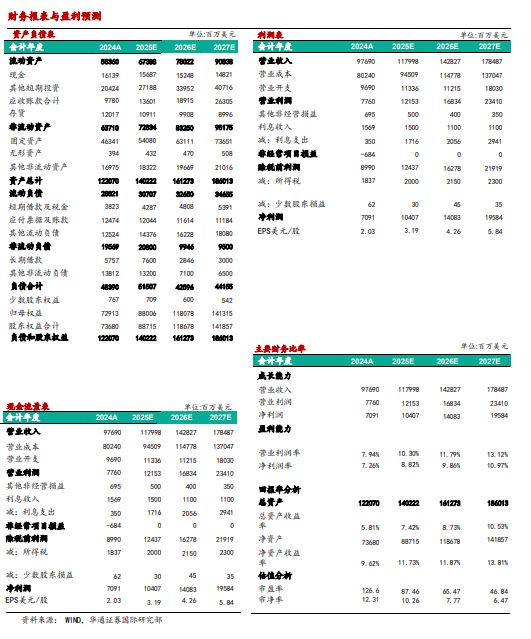

l盈利预测

预计2025年全年营业收入为117998百万美元,增长20.79%,经营利润增长率超过10%且增长转正。25-27年对应PE倍数分别为87.46、65.47、46.84倍。

l风险提示

电动车市场竞争日益激烈,未来盈利能力存在不确定性,政治环境的不确定性带来显著风险,技术研发面临一定挑战。

特定市场表现

1)中国市场

2024年特斯拉在中国市场销售65.7万辆,同比增长8.8%,销量创下历史新高,但市场份额却从 2023年的8%下降至2024年的6%,持续被竞争对手蚕食。2024年特斯拉多次调整产品售价,包括 Model S与Model X等全系车型。2024年9月开启预售的改款Model 3,最初起售价为25.99万元,经过调价,相较于最初上市时降价3.24万元。2025年2月5日,特斯拉中国宣布,购买Model 3全系车型,可享8000元限时保险补贴、5年0息政策,补贴后 Model 3后轮驱动版起售价为 22.75万元。频繁的价格调整反映出特斯拉在中国市场面临的竞争压力,通过价格策略来维持市场份额。

2)美国市场

美国作为特斯拉的重要本土市场,也面临着诸多挑战。一方面,传统车企如通用、福特等加大在 电动汽车领域的投入,推出多款电动车型,抢占市场份额。另一方面,政策的不确定性对特斯拉 影响较大。根据路透社报道,特朗普过渡团队建议中止扶持电动汽车和充电站的政策,取消拜登 政府为购买电动汽车的消费者提供的每辆车7500美元的税收抵免。虽然马斯克称竞争对手将面临 “毁灭性的影响”,但特斯拉也不可避免地会受到 “一定程度上的影响”,这可能影响消费者 购买特斯拉车型的积极性,进而影响其在美国市场的销量和营收。

3)欧洲市场

在欧洲,特斯拉2024年Model Y成为丹麦、挪威、瑞典、瑞士和荷兰各类车型中的最畅销车型,预计Model Y在欧洲各类车型销量中排名第二。特斯拉连续第四年成为挪威销量最高的汽车品牌,其中Model Y和Model 3分别是2024年挪威各类车型中销量第一和第二的汽车。不过,欧洲本土汽车制造商如大众、宝马、奔驰等也在加快电动化转型,推出一系列具有竞争力的电动汽车。大众集团计划在未来几年内推出多款纯电动车型,并加大在欧洲市场的推广力度,这将对特斯拉在欧洲市场的份额构成威胁。同时,欧洲严格的环保政策和碳排放法规在为特斯拉带来机遇的同时,也带来挑战,若不能满足相关法规要求,可能面临罚款等风险。

投资亮点

1)成本控制有利于提高企业盈利能力

在第四季度,特斯拉单车销售成本达到了历史最低水平,低于3.5万美元,主要得益于原材料成 本的改善。

2)技术研发与创新突破

2024 年度人工智能训练计算能力提高了400%以上,智能辅助驾驶系统(驾驶员监管版)累计行 驶里程超过30亿英里。此外,特斯拉在电池技术上也有新突破,其能量密度更高、续航里程更长,能有效提升车辆性能。

3)新业务布局与服务优化将持续扩大市场份额

Model Y成为2024年全球最畅销车型,在多个国家和地区表现亮眼。同时,特斯拉计划推出更便宜的经适车型,新车计划仍有望于2025年上半年开始生产,无人驾驶出租车Cybercab计划2026 年投产。公司预计将在今年晚些时候在美国部分地区开始推出Robotaxi服务,这将是自动驾驶技术商业化的重要里程碑,有望开辟新的盈利模式。此外,2024年四季度的能源生产和存储收入为 30.6亿美元,同比增长113%,能源业务的毛利润也创下历史最高。上海储能超级工厂已经竣工,并将在2025年第一季度开始产能爬坡。

4)特朗普胜选利好

在2024年特朗普胜选后,特斯拉股价一度飙升。特朗普在竞选期间表达了对创新经济的支持,尤其是对于电动汽车和清洁能源领域的发展持积极态度。

股价表现预测

短期来看,特斯拉股价继续横盘或下跌的可能性仍然存在,主要基于以下几个方面:

1)公司层面

财务表现不佳

特斯拉 2024 年第四季度营收同比增幅仅为2.15%,调整后每股收益为0.73美元,均未达华尔街预期。毛利率和营业利润率分别滑落至17.9%和7.2%,汽车业务营收同比下滑8%。这样的财务表现使市场投资者信心受挫,给股价带来下行压力。

销量增长不确定

特斯拉 2024年全年交付178.92 万辆汽车,同比下跌1%,是自2015年以来首次出现年度交付量下滑。2025年虽称销量将回归正增长,但上季度马斯克提出的2025年销量同比增长20%-30 %的指引,在四季度业绩会未被重申,暗示汽车销售业务面临巨大不确定性,投资者会谨慎对待特斯拉股票。

2)行业竞争层面

市场竞争压力加剧

比亚迪2月10日发布 “天神之眼 ”驾驶员辅助系统,可应用于多数车型包括低成本电动汽车 ,且采用DeepSeek AI 模型,对特斯拉FSD的领先优势构成威胁,市场担忧特斯拉在竞争中可能落后。

长期来看,特斯拉股价仍具备较大的上涨潜力:

1)业务拓展层面

新车型推出

特斯拉计划在2025年上半年推出更实惠的电动车型,预期会再创造新一波热潮。新车型的推出 有助于拓展市场份额,满足更多消费者需求,为股价提供支撑。

储能业务增长

全球布局的储能超级工厂不断推进,如中国上海储能超级工厂预计2025年第一季度开始生产, 未来储能业务有望成为重要的利润增长点,带动股价上升。

自动驾驶出租车业务

预测2029年特斯拉将近90%的企业价值和利润将来自自动驾驶出租车(Robotaxi)业务。如果该业务顺利开展并达到预期,将提升特斯拉的营收和利润。

2)技术优势方面

自动驾驶技术

特斯拉的 FSD 技术不断升级,如 FSD V12 版后又推出了 V12.3 、V12.4 、V12.5 等版本,马斯克 称V12.4相较于之前版本有显著改进,相邻版本之间性能提升高达10 倍。若自动驾驶技术持续提升并广泛应用,将增强特斯拉的竞争力和商业价值。

芯片技术

特斯拉自研了用于电动车的人工智能推理芯片,已配备 HW4.0,新一代 HW5.0正在开发中,芯 片技术的进步有助于提升车辆性能和智能化水平。

投资风险

1.电动车市场竞争日益激烈

随着电动车市场竞争日益激烈,越来越多的传统汽车制造商和新兴科技公司进入市场,争夺电动 汽车份额。除了传统汽车巨头加速电动化转型,新兴的造车新势力也不断涌现。此外,吉利、长城等自主品牌也在电动化和智能化领域加大投入,推出极具竞争力的车型。在国际市场,大众、丰田、本田等传统车企凭借深厚的技术 积累和广泛的销售网络,不断推出新的电动车型。

2.未来盈利能力存在不确定性

尽管特斯拉在自动驾驶和 AI 领域投入巨大,积极布局新车型,但未来的盈利增长仍充满变数。 全球供应链的脆弱性依然存在,除了芯片供应可能出现的波动,其他关键零部件如传感器、电池 材料等也面临供应风险。

3.政治环境的不确定性带来显著风险

特朗普团队提出的中止电动汽车扶持政策,若真的实施,将直接削弱消 费者购买特斯拉电动汽车的经济激励,导致美国市场的销量下滑。此外,美国贸易政策的变化也可能对特斯拉造成不利影响。例如,提高进口零部件关税,会使特斯拉的生产成本大幅上升,尤其是对于依赖进口零部件的车型,可能导致其在价格上失去竞争力。同时,其他国家和地区也在 不断调整新能源汽车政策。

4.技术研发面临一定挑战

特斯拉在 FSD(完全自动驾驶)、Robotaxi(自动驾驶出租车)和 Optimus(人形机器人)等前 沿项目上投入了巨额资金,但这些项目距离实现大规模盈利仍需时间。在技术研发过程中,特斯拉面临着诸多技术瓶颈和挑战。