证券之星 李若菡

华虹公司(688347.SH)拟斥资82.68亿元收购“兄弟公司”华力微97.4988%的股权,并募集配套资金不超过75.56亿元。

证券之星注意到,此次溢价超3倍收购的背后,标的公司尚面临客户集中度高、资产负债率远超行业均值等问题。不仅如此,华力微净利润波动较大,曾于2023年出现亏损,且存在非经常性损益占比较大的情况。同时,华虹公司近年来盈利持续承压。受新产线产能爬坡、研发费用持续投入以及资产减值损失增长等因素影响,公司去年前三季度的净利润惨遭“腰斩”。

标的公司净利波动大、客户集中度高

公告显示,华虹公司计划通过发行股份方式,向华虹集团等4名交易对方购买其合计持有的上海华力微电子有限公司(以下简称华力微)97.4988%股权。同时,公司拟向不超过35名符合条件的特定对象发行股票募集配套资金,发行价格定为43.34元/股,募集资金不超过75.56亿元。

值得注意的是,本次收购存在溢价。截至评估基准日2025年8月31日,华力微报表归属于母公司所有者权益账面价值为20.02亿元,评估值为84.8亿元,增值率为323.59%,本次交易价格为82.68亿元。

此次收购也是为了履行避免同业竞争承诺。在华虹公司科创板上市时,控股股东华虹集团曾公开承诺,将在上市后三年内,依据相关审批程序,把华力微注入上市公司。

通过本次交易,华虹公司与华力微之间在65/55nm、40nm的同业竞争得到实质性解决。整合完成后,华虹公司将新增3.8万片/月的65/55nm、40nm产能,12英寸晶圆代工产能规模将得到进一步提升。

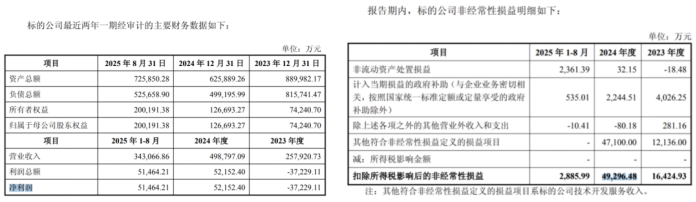

业绩方面,2023年、2024年及2025年1-8月,华力微营业收入分别为25.79亿元、49.88亿元、34.31亿元,整体呈增长态势。证券之星注意到,华力微营收增长背后尚存隐忧,公司来自前五大客户的营收占比较高。上述报告期内,公司来自前五大客户的营收分别为16.27亿元、39亿元、25.77亿元,占总收入的比重分别为63.08%、78.18%、75.19%。

不仅如此,标的公司净利润表现并不稳定。2023年、2024年及2025年1-8月,华力微净利润分别为-3.72亿元、5.22亿元、5.15亿元,曾于2023年出现亏损。进一步研究发现,2024年,华力微非经常性损益金额为4.93亿元,主要系计入当期损益的政府补助和技术开发服务收入,占当年净利润的比重达94.44%。

此外,华虹公司在公告中提及,标的公司存在资产负债率较高的风险。华力微所处晶圆代工行业属于技术密集型和资本密集型行业,生产线建设和研发资金需求较高。截至2025年8月31日,华力微的资产负债率为72.42%,远高于可比上市公司平均值的36.6%。

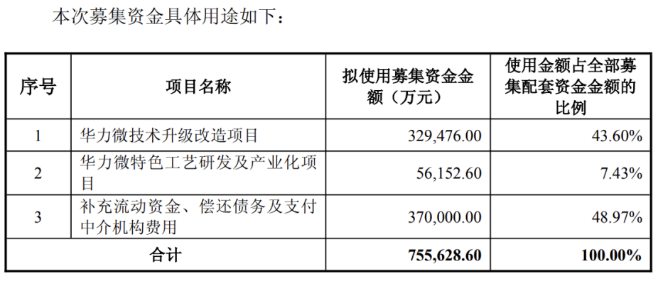

公司此次募集配套资金拟用于标的公司技术升级改造项目、特色工艺研发及产业化项目、补充流动资金、偿还债务及支付中介机构费用。其中,公司用于补充流动资金及偿还债务的比例不超过拟购买资产交易价格的25%或不超过募集配套资金总额的50%。

证券之星注意到,华虹公司当前账上资金较为充裕。截至2025年9月底,公司资产负债率为28.36%,其货币资金为281.38亿元,尚无短期借款,一年内到期的非流动负债为24.46亿元,账上资金足以覆盖短债。

此外,公司2023年IPO共募资212.03亿元,扣除发行费募资净额为209.21亿元,其中超募29.21亿元。截至2025年6月30日,公司募投项目累计支出为144.39亿元,累计投入比例为69.02%,尚未使用超募资金。在这一背景下,公司本次募资补流及偿债的必要性存疑。

净利润持续下滑

作为晶圆代工企业,华虹公司主要提供包括嵌入式/独立式非易失性存储器、功率器件、模拟与电源管理、逻辑与射频等多元化特色工艺平台的晶圆代工及配套服务。

证券之星注意到,受成熟特色工艺晶圆代工市场需求疲软与价格承压的双重影响,公司在2023年、2024年连续两年陷入营收与利润双降的困境。进入2025年,随着部分终端需求回暖,公司营收端出现复苏迹象,但盈利能力持续承压。

具体来看,2023年、2024年及2025年1-9月,公司实现营业收入分别为162.32亿元、143.8亿元、125.83亿元,同比变动幅度分别为-3.3%、-11.36%、19.82%;归母净利润分别为19.36亿元、3.81亿元、2.51亿元,同比分别下滑35.64%、80.34%、56.52%。

华虹公司净利润下滑,主要受新产线产能爬坡阶段的影响。在此期间,公司折旧、动力及人工等固定成本上升,加之研发投入持续增加,共同对利润形成挤压。

需要指出的是,在2024年,因产能扩张导致固定资产折旧金额上升以及产品平均销售价格下降,公司毛利率同比下滑9.67个百分点,降至17.43%。公司自2025年第二季度起逐步实施提价措施,并于第三季度开始显现成效,当季毛利率为13.5%,环比、同比均有所提升。

但产能扩张带来的折旧压力仍值得关注。对于第四季度毛利率走势,华虹公司则表示,公司毛利率短期内将面临一定的挤压,新产能上线带来的折旧增加难以避免。另据2025年三季报披露,预计第四季度毛利率区间约为12%至14%。

从费用端来看,近年来,公司的研发费用呈逐年增长态势。2023年、2024年及2025年1-9月,公司研发费用分别为14.59亿元、16.25亿元、26.18亿元,同比分别增长35.47%、11.43%、26.18%。相应报告期内,其管理费用也在同步增长,分别为7.78亿元、8.13亿元、5.87亿元,同比分别增长13.54%、4.43%、0.62%。

此外,资产减值损失的增长也在进一步挤压公司的盈利空间。最近两年及一期,公司计提资产减值损失分别为8.22亿元、9.23亿元、8.64亿元,同比分别增长477.51%、12.31%、30%,主要来自存货跌价损失的增加。

值得注意的是,在收入增长并不稳定的背景下,公司存货规模却呈逐年攀升的趋势。2023年、2024年及2025年1-9月,公司存货分别为44.52亿元、49.53亿元、53.3亿元。到了2025年前三季度,其存货占当期营收比例达42.36%。(本文首发证券之星,作者|李若菡)