今年前三季度,林洋能源(601222.SH)营利双增,延续了2023年的增长态势。但不容忽视的是,其营收、净利润增速放缓至个位数。证券之星注意到,在光伏补贴退坡的影响下,林洋能源应收账款高企的问题似乎成为老大难。

三季报显示,今年前三季度林洋能源实现收入51.66亿元,同比增长8.76%;对应归母净利润9.1亿元,同比增长6.95%;同期扣非后净利润8.6亿元,同比增长5.17%。虽然营利保持正向增长,但与去年同期相比,其增长步伐显著放缓。去年前三季度,林洋能源实现营收47.5亿元,同比增长31.85%;对应归母净利润8.51亿元,同比增长15.96%。

拆解单季度来看,Q2出现了营收净利“退坡”的情形。其Q2实现营收及归母净利润19.09亿元、3.81亿元,分别同比下滑11.04%、0.95%。Q3实现营收17.03亿元,同比增长10.63%;实现归母净利润3.12亿元,同比增长15.41%。但与Q2相比,Q3营收与归母净利润均环比下滑,降幅为10.82%、18.18%。

公开资料显示,林洋能源成立于1995年,是国内知名的智能电表及用电信息管理系统终端产品、系统解决方案提供商。2012年,林洋能源切入光伏领域,聚焦国内分布式光伏电站的开发、建设与运营。如今,林洋能源形成了智能电网、储能、新能源三大业务板块,其新能源板块主要为光伏发电和光伏EPC业务。

证券之星注意到,林洋能源面临着应收账款与存货高企的难题。2021年至2023年,林洋能源的应收账款分别为39.79亿元、31.04亿元、45.22亿元,占同期营收的比重分别为75%、63%和66%。今年前三季度,林洋能源的应收账款为43.91亿元,占到同期营业收入的近85%,已处在历史高位水平。同期,其存货高达21.43亿元,同比增长3.13%,远超去年末的13.33亿元。

细究其应收账款,光伏发电应收补贴是主要构成之一。虽然三季报中没有具体披露,但今年上半年,林洋能源的光伏发电应收补贴组合的账面价值达到21.02亿元,占到了应收账款账面价值的一半。2021年至2023年,光伏发电应收补贴组合的账面价值占比分别约为71%、56%、42%。林洋能源曾表示,根据财政部下拨的可再生能源补贴款,各地按照进入补贴目录的容量规模进行分配,不同项目补贴发放的进度存在一定的差异。

为进一步优化电站资产结构,降低应收账款中的可再生能源补贴,林洋能源曾拟出让其持有的18个全资下属公司100%股权,转让对价合计11.83亿元。上述公司全部为光伏电站项目公司,但项目转让最终在今年4月告败。在此之前,林洋能源已将旗下超20家持有光伏电站资产的子、孙公司进行转让。

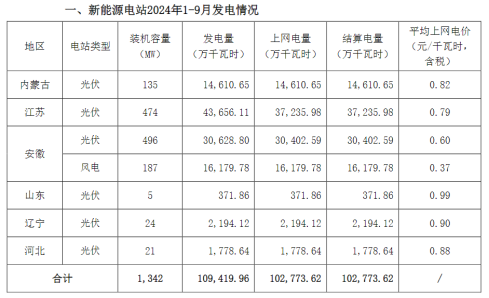

据了解,林洋能源的光伏电站业务主要集中在江苏、安徽、山东、湖北、河南、河北、内蒙等中东部地区和部分西部地区,同时业务片区也将继续向西北、西南扩展。

截至第三季度,林洋能源在手自持电站规模约1.34GW,其中包括约187MW的风电项目。公司在手项目基本位于发电消纳情况较好的中东部地区,江苏和安徽的电站规模约1157MW,占比约86%。值得一提的是,虽然发电量在各地区靠前,但江苏和安徽的平均上网电价却排在末尾。各地区中,平均上网电价最高的是山东,为0.99元/千瓦时。

证券之星注意到,对比去年同期,今年前三季度,核心业务地区江苏和安徽的平均上网电价降幅较大。前三季度,林洋能源江苏地区发电量同比增长6.37%,其前三季度平均上网电价为0.79元/千瓦时,较上年同期降低了1.25%,出现了量升价减的情形。而安徽地区的光伏电站发电业务却是量价齐跌,该地区前三季度的发电量同比下滑19.94%,平均上网电价0.6元/千瓦时,同比降低15.49%。内蒙古、山东、辽宁持平,河北平均上网电价下跌0.01元/千瓦时,降幅1.12%。

今年上半年,在光伏补贴逐渐退出的背景下,林洋能源的新能源电站发电业务收入同比下滑8.6%至4.21亿元。

现金流方面,林洋能源前三季度净现金流为-5.1亿元,同比下滑102.56%。其中,经营性现金流量净额为6.25亿元,投资性现金流量净额-8.94亿元,融资性现金流量净额-2.34亿元。(本文首发证券之星,作者|陆雯燕)