今年以来,头顶“功能饮料第一股”光环的东鹏饮料(605499.SH)股价涨势不俗,年初至今涨幅约28%。6月13日盘中创下233元/股的年内新高,最终报收230.95元/股,涨幅1.11%,总市值924亿元。然而,股价震荡走高之际,原第二大股东天津君正创业投资合伙企业(有限合伙)(以下简称“君正投资”)却在近期完成了一笔可观的减持,套现近19亿元。君正投资以3亿元入局,加上此前减持所得,共获约25亿元收益。

证券之星注意到,上市三周年之际,东鹏饮料限售股也迎来大幅解禁。但此前公司管理层限售股解禁后火速减持,实控人林木勤套现超2亿元,导致投资者对此次解禁后实控人的减持动向也颇为关注。

回归到业绩本身,上市后东鹏饮料的营收和净利润均实现了双位数的稳定增长。然而,东鹏饮料也并非高枕无忧,核心产品东鹏特饮贡献了近九成收入,且相当比重的营收来自于广东。大单品、地区依赖的掣肘给业绩的持续稳定增长增添了一丝不确定性。东鹏饮料虽积极培育第二增长曲线,进行全国化布局,但新增量业务能否改变当前收入结构依然有待考察。

君正投资频频套现,获利近25亿元

早在今年1月26日,东鹏饮料就披露了君正投资的减持计划,拟以集中竞价交易方式和大宗交易方式减持不超过1200.03万股股份,即不超过总股本的3%。彼时君正投资的持股比例为7.71%,为东鹏饮料第二大股东。

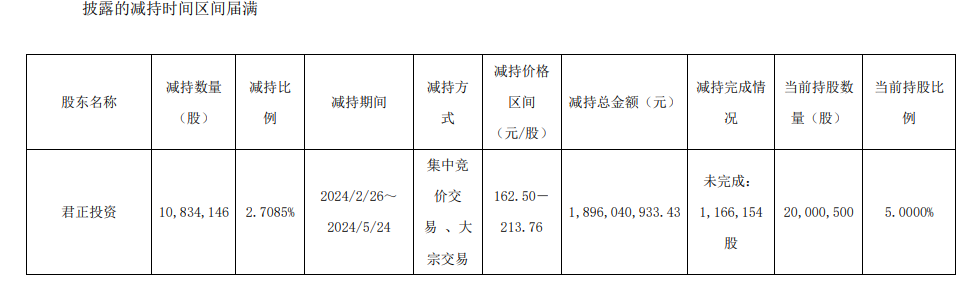

最终,东鹏饮料于5月30日公告称,君正投资减持1083.41万股,减持比例约2.71%,减持价格区间在162.5-213.76元/股,合计减持金额达18.96亿元。减持后君正投资的持股比例为5%,正好卡在举牌线上。

资料显示,君正投资成立于2016年2月19日,注册资本3.56亿元,为消费品领域专业私募股权投资基金。2017年4月28日,君正投资以2.98亿元取得东鹏饮料8.5%的股权。同月,林木勤将其持有的1.5%股权以5250万元转让给君正投资。至此,君正投资合计持有东鹏饮料10%的股权。发行后持股比例被稀释至9%。此次减持后,君正投资股东排名从第二掉至第五。

证券之星注意到,此次是君正投资第3次完成对东鹏饮料的减持,也是套现力度最大的一次。2022年10月19日至2023年1月17日,君正投资减持141.14万股,套现2.5亿元;2023年2月17日至8月16日,君正投资减持375.48万股,套现6.79亿元。事实上,2022年5月27日,君正投资所持限售股刚解禁便抛出减持计划,但最终未减持。

由此计算,君正投资迄今合计套现约28.25亿元,已完全收回初期的投资成本,并从中获利24.75亿元。按6月13日收盘价计算,君正投资手中尚有股份数2000.05万股,持股市值约为46亿元。

巨量限售股解禁,实控人家族减持动向受关注

证券之星注意到,除机构投资者外,东鹏饮料管理层也有过大额减持动作。2023年5月30日,东鹏饮料公告称,蔡运生、李达文等9位董监高以及鲲鹏投资、东鹏远道、东鹏致远、东鹏致诚因自身资金需求,计划减持合计不超过3574.15万股股份,即不超总股本的8.94%。

而在披露减持计划前一日,东鹏饮料8326.09万股股份刚解禁并上市流通,占总股本的20.81%。所涉股东包含了上述披露减持计划的所有人员。最终,除鲲鹏投资、蒋薇薇外,其余11名股东合计减持743.75万股股份,占股份总数的1.86%,合计套现金额约13.69亿元。

证券之星穿透股权发现,林木勤分别持有鲲鹏投资、东鹏远道、东鹏致远、东鹏致诚的股份比例为9.01%、33.83%、1.32%、4.31%,这也意味着此轮减持中有2.11亿元进入了林木勤的口袋。

在上市三周年之际,东鹏饮料原始股大幅解禁。5月27日,2.41亿股股份上市流通,占总股本的60.18%。所涉3名股东分别是林木勤、林木港、林戴钦,其持有的限售股占总股本的比例分别为49.74%、5.22%、5.22%。资料显示,林木勤与林木港系兄弟关系,二人与林戴钦系叔侄关系。

鉴于前次限售股解禁与减持无缝衔接,此次巨额解禁,实控人家族的减持动向引起市场关注。有投资者在此前召开的业绩会上问道:“本周公司限售股解禁总市值超500亿元,市场关注股票持有人会否解禁后即减持,公司如何增强投资者这方面的信心?”林木勤回应称,公司将持续关注并督促相关股票持有人,严格按照相关减持规定披露及实施减持计划并及时履行信息披露义务。

证券之星注意到,东鹏饮料减持大手笔,分红也豪横,2023年分红达10亿元,占到了当期归母净利润的一半。只不过林木勤对东鹏饮料的直接持股比例达49.74%,也意味着有近半数分红被林木勤拿走。

大单品依赖症凸显,地域束缚难突破

资料显示,东鹏饮料于2021年5月上市,公司的主营业务为饮料的研发、生产及销售,主要产品包括东鹏特饮系列、东鹏补水啦系列、鹏友上茶系列、东鹏大咖系列、包装饮用水等产品线。

上市以来,东鹏饮料的业绩一直是稳步上涨的趋势。2021—2023年,东鹏饮料分别实现营收69.78亿元、85.05亿元、112.6亿元,营收增速分别为40.72%、21.89%、32.42%;对应归母净利润11.93亿元、14.41亿元、20.4亿元,增速分别为46.9%、20.75%、41.6%。

今年一季度,东鹏饮料实现营收34.82亿元,同比增长39.8%;对应归母净利润6.64亿元,同比增长33.51%。

从产品结构来看,东鹏特饮是绝对的大单品。2023年,东鹏特饮实现收入103.36亿元,同比增长26.48%,首次晋级饮料百亿俱乐部。东鹏特饮占总收入的比重为91.87%,其他饮料合计占比8.13%,其中东鹏补水啦及东鹏大咖合计收入占比为5.11%。

今年一季度,东鹏特饮继续拉动收入增长,实现营收31.01亿元,同比增长30.11%,收入占比89.16%;其他饮料收入占比由上年的4.24%提升至10.84%,其中东鹏补水啦及东鹏大咖合计收入占比为6.92%。

为了降低对东鹏特饮的依赖,东鹏饮料正在积极推动产品多元化。2023年年报显示,公司已初步构建起以能量饮料为第一发展曲线,以电解质饮料、茶饮料、预调制酒、即饮咖啡等新领域为第二发展曲线的战略框架,专心致力于打造多品类矩阵,逐步从单一品类向多品类的综合性饮料集团稳步发展。但目前来看,东鹏饮料的第二增长曲线还不足以弥补公司产品过于单一的缺陷。

除了产品单一化,东鹏饮料的销售区域失衡,广东区域是销售主力。为此,东鹏饮料不断布局全国,试图打破区域依赖。除此前已建成的九大生产基地外,华东浙江基地、华中长沙基地于2023年11月、今年3月相继投产,天津基地于2024年开工建设,预计将于2026年底投入使用。

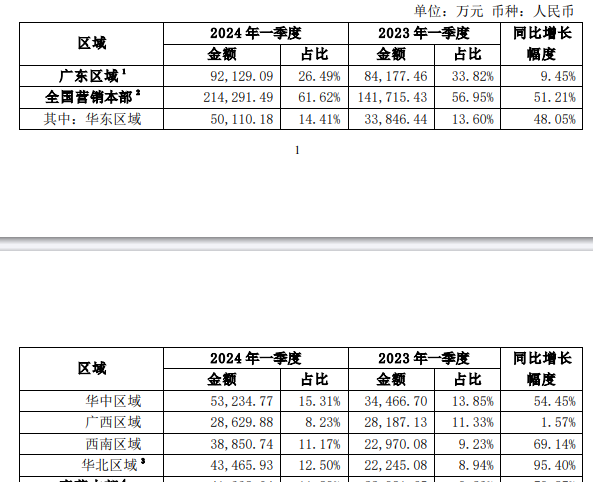

数据显示,2021-2023年,广东区域收入比重分别为45.94%、39.5%、33.43%,全国营销本部占比则逐步升至53.55%。今年一季度,广东区域收入9.21亿元,收入占比26.49%;全国营销本部销售收入21.43亿元,占比进一步提升至61.62%。广东的收入比重正不断降低,但细观区域,该地区销售额依然遥遥领先,收入占比排第二的华中地区也不过15.31%。

证券之星注意到,多元化及全国布局之下,东鹏饮料销售费用大增。一季度,其销售费用同比增长52.53%至5.96亿元,占当期营业成本的比例约为29.9%,而同期研发费用只有1106.61万元,增速仅6.68%,占营业成本的比例只有0.56%。(本文首发证券之星,作者|陆雯燕)