据证券之星公开数据整理,近期盐津铺子(002847)发布2023年年报。根据财报显示,本报告期中盐津铺子营收净利润同比双双增长。截至本报告期末,公司营业总收入41.15亿元,同比上升42.22%,归母净利润5.06亿元,同比上升67.76%。按单季度数据看,第四季度营业总收入11.11亿元,同比上升20.22%,第四季度归母净利润1.1亿元,同比上升32.64%。

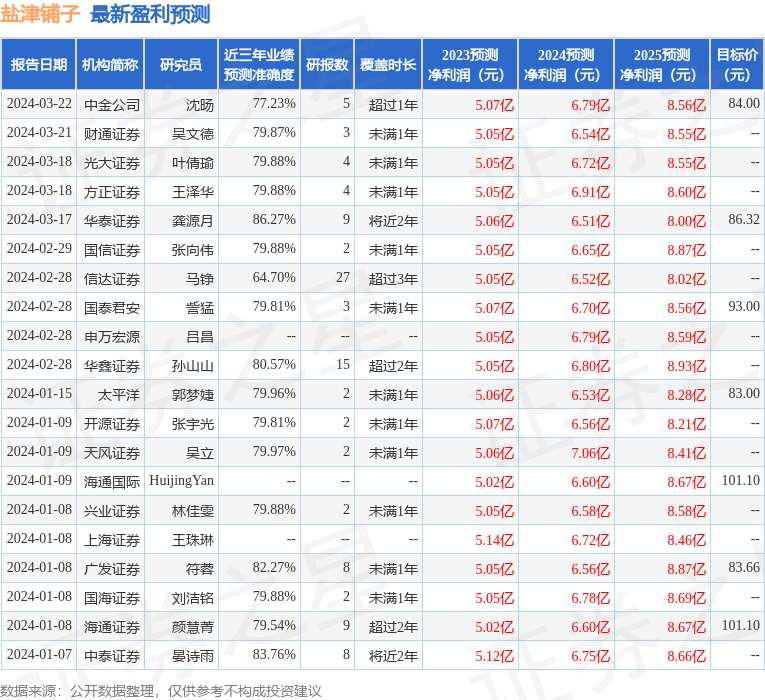

该数据高于大多数分析师的预期,此前分析师普遍预期2023年净利润为盈利5.05亿元左右。

以下是详细的预测信息:

本次财报公布的各项数据指标表现尚佳。其中,毛利率33.54%,同比减3.4%,净利率12.47%,同比增19.56%,销售费用、管理费用、财务费用总计7.15亿元,三费占营收比17.37%,同比减15.81%,每股净资产7.38元,同比减16.31%,每股经营性现金流3.39元,同比增2.42%,每股收益2.64元,同比增66.04%。具体财务指标见下表:

财务报表中对有大幅变动的财务项目的原因说明如下:

证券之星价投圈财报分析工具显示:

资产质量方面,存货高于利润,小心存货计提冲击利润。存货的会计处理方法是会对公司当期利润造成极大冲击的会计项目,在公司的年报中通常会有存货按照不同种类的确定方法,需要在年报中搜索存货查看具体数据。

负债状况方面,公司报告期内合同负债规模环比增幅达38.9%,未完成订单增加,可能的原因有公司交货变慢或者下游需求增强。

营收分析方面,公司最新一期年度报表的现金流为正,经营性现金流和利润相匹配。

从公司近一年的财务报表来看,在盈利能力方面,主营业务在产业链地位较高,有溢价权,营销竞争上的投入较大。

进一步分析公司近十年以来的历史财务报表,长期来看盈利能力优秀。业务体量近5年来有过高速增长。利润近5年来有过超高速增长,近年来开始高速增长。其最新盈利预测显示,利润增速会有所减缓。

财报体检工具显示:

分析师工具显示:证券研究员普遍预期2024年业绩在6.72亿元,每股收益均值在3.43元。

重仓盐津铺子的前十大基金见下表:

持有盐津铺子最多的基金为工银圆兴混合,目前规模为31.67亿元,最新净值1.0283(3月27日),较上一交易日下跌0.9%,近一年下跌20.7%。该基金现任基金经理为鄢耀。

最近有知名机构关注了公司以下问题:

问:请简要介绍公司战略?

答:盐津铺子 2017 年上市,公司营业收入从 2017 年的 7.54 亿元到刚刚发布的 2023 年年度营业收入 41.15 亿元,6 年的时间翻了5 倍多,年复合增长率超过 30%,归母净利润从 2017 年的 0.66 亿元到 2023 年的 5.06 亿元,翻了 7 倍。综合增速在休闲食品类上市公司中处于领先位置。

公司营业收入、净利润持续高速增长得益于公司战略的正确性和战略执行有效性。2021 年,公司战略全面升级,进一步明确全渠道、多品类发展,总成本领先的长期战略。目前中国休闲食品消费的市场存量非常大,发展潜力也巨大。中式零食品类众多,目前休闲食品龙头企业大部分仅聚焦 1-3 个品类,行业集聚度较低。通过对休闲食品行业分析和洞察,公司认为一定要坚定不移的做好多品类战略,才能够取得持续的高质量发展。目前盐津铺子聚焦 7 大核心品类,包括辣卤零食、深海零食、休闲烘焙、薯类零食、蒟蒻果冻布丁、薯片和蛋类零食等。公司力争在未来几年时间,把现有 7 个品类做到行业数一数二,同时积极探索、打造新的增长品类(第 8、第 9 等)。2023 年,公司现有 7个品类实现又好又快的发展,其中蛋类零食去年实现了爆发式增长,收入达到 3.19 亿,同比增长 594.52%。公司计划在未来打造更多的大单品,以保持持续增长。2024 年。公司将聚焦休闲魔芋和休闲鹌鹑蛋,第二梯队将主推鱼肠(深海零食)、蒟蒻果冻布丁。公司坚持总成本领先战略,具体到经营层面,主要表现在以下方面1、公司在核心单品上 “向上游多走一步”,目前已布局鹌鹑养殖、马铃薯全粉加工等项目,在稳健原料品质的前提下,进一步取得成本领先优势。2、公司上市以后加速智能制造、数字化转型发展,近年来劳动效率、效益持续得到提升,精益生产成效突出。3、公司高度重视研发创新、品质安全,用新质生产力实现安全、美味、健康和性价比。以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

相关新闻: