石英坩埚龙头欧晶科技(001269.SZ)一季度业绩“急刹车”,结束了以往的上升趋势。根据其近期披露的一季报,欧晶科技营收、归母净利润同比大幅下滑,跌幅分别为46.56%、87.41%,双双创下上市以来的单季度新低。

证券之星注意到,今年以来欧晶科技主要收入来源石英坩埚量价齐跌,影响了一季度业绩成色。同时,其产品毛利率也在一季度大打折扣,较2023年末“腰斩”至14.94%。

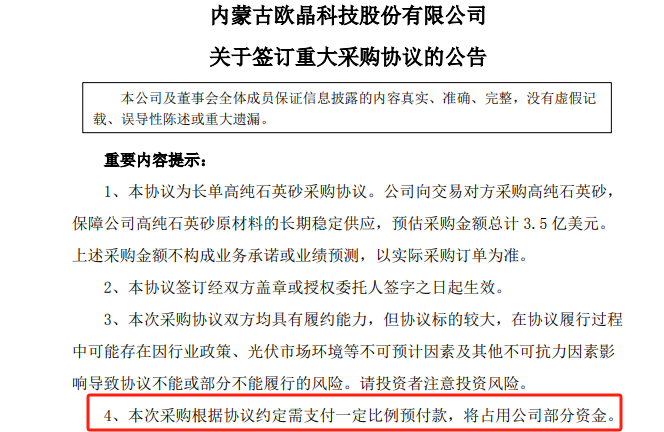

经营承压下,欧晶科技仍与矽比科北美公司签下3.5亿美元长单以提前锁定原料供应。不过,在支付完毕预付款项后,欧晶科技的经营现金流也大受影响,较去年同期大降47.48%。

核心产品销量下滑,存货激增

欧晶科技于2022年9月登陆资本市场,公司立足于单晶硅材料产业链,主要为太阳能级单晶硅棒、硅片的生产和辅助材料资源回收循环利用,提供配套产品及服务,具体包括石英坩埚产品、硅材料清洗服务及切削液处理服务。

上市以来,欧晶科技连续两年营收、归母净利润实现正向增长。其中,2023年实现营收31.29亿元,同比增长118.25%;对应归母净利润6.54亿元,同比大增174.33%。

针对2023年业绩三位数增长,欧晶科技称,公司凭借石英坩埚产品优势,在保障既有客户的基础上积极拓展新客户,石英坩埚的销售收入大幅增加,带动公司经营业绩大幅增长。2023年,石英坩埚产品营业收入21.01亿元,同比增长177.9%,占总收入的比重为67.13%。

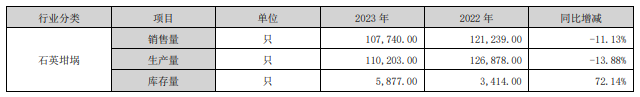

受原材料高纯石英砂涨价影响,欧晶科技石英坩埚价格较2022年同期有所上涨,但收入增长的另一面却是销量的下滑。数据显示,2023年石英坩埚生产量11.02万只,同比下滑13.88%;销售量为10.77万只,同比下滑11.13%。

然而,到了2024年第一季度,欧晶科技的经营情况却急转直下。根据一季报,欧晶科技实现营业收入3.4亿元,同比下降46.56%,环比下降57.7%;实现归母净利润2167.58万元,同比下降87.41%,环比下降66.88%。证券之星注意到,这是欧晶科技自上市后交出的单季度最差成绩单。

欧晶科技管理层在近期召开的业绩说明会上表示,2024年一季度较2023年四季度石英坩埚收入下降的主要原因是销量减少所致。

SMM分析师郑天鸿指出,由于近期硅片排产减弱,坩埚自身需求开始降低,价格也逐步下跌,36寸坩埚价格已下降至当前1.5万—2万元/只,幅度大、速度快。

证券之星发现,自上市以来,欧晶科技的存货规模不断攀升。2022年末,欧晶科技存货余额为1.06亿元。2023年增长361.07%至4.88亿元,主要系原材料价格上涨及原材料库存量增加所致。

财务数据显示,2024年一季度存货余额5.45亿元,同比增长425.74%,其中主要是石英砂原料占比较大。此外,欧晶科技本期计提资产减值损失2133.41万元,同比大增1744.23%,主要是计提存货跌价准备增加所致。

单一大客户依赖难解,盈利水平承压

利润端上,欧晶科技今年一季度亦承受着不小压力。

2023年,其产品销售毛利率为30.59%。具体来看,石英坩埚业务销售收入增长,但利润空间被挤压,其毛利率为35.98%,同比下滑6.6%;光伏配套加工服务表现较好,毛利率达20.51%,同比增长8.07%。但今年一季度,其产品毛利率已然“腰斩”至14.94%。

欧晶科技表示,公司石英坩埚产品按照客户订单安排生产,目前光伏行业面临着阶段性产能过剩、主产业链产品价格处于近期历史低位等情况,行业整体盈利能力承压。

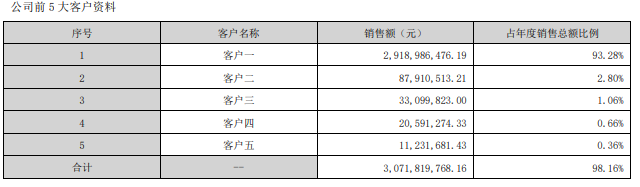

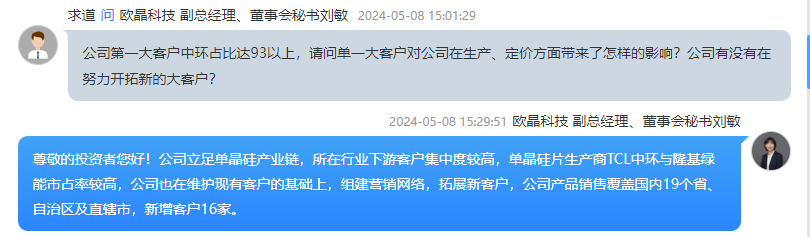

在行业景气度下行之际,欧晶科技依赖单一大客户的“顽疾”更是为其平添几分隐忧。在太阳能级石英坩埚领域,欧晶科技与TCL中环(002129.SZ)、阿特斯(688472.SH)、双良节能(600481.SH)等大中型单晶硅片生产商建立了长期的合作关系。证券之星注意到,由于所在行业下游客户集中度较高,欧晶科技九成以上的营收来自前五大客户。

根据2023年年报,欧晶科技来自前五名客户的销售收入为30.72亿元,占收入总额的98.16%。其中来自第一大客户的销售收入为29.19亿元,收入占比为93.28%。

拉长时间来看,2019-2022年,TCL中环一直牢牢占据着第一大客户的位置,2022年来自TCL中环的收入占比为87.3%。不过,在2023年年报中,欧晶科技并未明确表明第一大客户的具体身份。

在近期召开的业绩说明会上,有投资者问道:“公司第一大客户中环占比达93(%)以上,请问单一大客户对公司在生产、定价方面带来了怎样的影响?公司有没有在努力开拓新的大客户?”欧晶科技方面仅表示,单晶硅片生产商TCL中环与隆基绿能(601012.SH)市占率较高,公司新增客户16家。

在业内人士看来,对单一大客户集中度较高恐存在一定的风险隐患。若客户的订单量大幅减少,或者出现经营困难,或许会对欧晶科技业绩等方面造成不利影响。

3.5亿美元抢砂保供,现金流欠佳

财务数据显示,欧晶科技一季度预付款项为4.08亿元,同比增长129.07%。欧晶科技坦言,主要是预付的高纯石英砂采购款。

从光伏领域来看,石英坩埚的上游原料为高纯石英砂,纯度会直接影响硅棒拉晶质量,目前内层用高纯石英砂是供给侧最大的短板。

为保障高纯石英砂原材料的长期稳定供应,欧晶科技于今年2月与矽比科北美公司签订了长单石英砂采购协议,预计采购金额总计3.5亿美元。欧晶科技称,本次采购根据协议约定需支付一定比例预付款,将占用公司部分资金。按当前汇率估算,采购金额约合人民币25亿元,占欧晶科技总资产的比例为71%。

资料显示,高纯石英砂矿源稀缺,目前全球能够批量供应高等级太阳能及半导体用高纯石英砂的企业较少,国外供应商仅有2家,为美国矽比科和挪威天阔石。从整体上看,目前国产高纯石英砂企业与海外供应商相比,还存在高端产品较少、产品品种有限,质量稳定性有待提升等问题。

根据银河证券研报,预计2023-2025年全球光伏用高纯石英砂需求量分别为10.8/13.1/15.4万吨,对应供需平衡约-3.9/-2.7/-2.0万吨,光伏用高纯石英砂将延续供需偏紧态势。

也有媒体报道称,在去年前,矽比科的高纯砂总计2.5万吨产能,基本上被TCL锁定1.25万吨,隆基锁定0.8万吨,其他大玩家锁定0.45万吨。

此次欧晶科技与矽比科北美公司签订的供货协议并未披露具体议价规则及执行数量。但可以看到的是,此次欧晶科技加入“抢砂”大战支付的预付款也导致其经营现金流进一步承压,较去年同期的-1.13亿元大降47.48%至-1.67亿元。(本文首发证券之星,作者|陆雯燕)