证券之星食品饮料行业周报:2023年10月16日-10月20日,沪深300指数下跌4.17%,申万食品饮料指数下跌5.26%。剔除北交所个股后,本周涨幅最大的5只个股为仙乐健康、威龙股份、仲景食品、双塔食品、龙大美食。

机构观点

国泰君安(香港)本周观点(含个股):

从深圳秋季糖酒会的反馈来看,中国白酒市场平稳。根据我们的渠道调查,我们对未来几个季度中国食品饮料行业及企业逐步复苏更有信心。中国高端白酒产品的批价企稳,库存水平健康。自 2023 年第三季度以来,宏观政策及房地产相关政策逐步落地,有望推动国内顺周期行业和国内白酒内需的复苏。市场一致预期认为,中国白酒行业短期内触底反弹的可能性较大。从长期来看,中国白酒品牌的扩张有望在新一轮发展周期中回归正常步伐。行业龙头将更加注重品牌建设、全渠道运营和高质量管理执行。我们更看好超高端白酒品牌(包括贵州茅台和五粮液)和专注于大众消费市场的区域品牌(主要包括迎驾贡酒、今世缘、金徽酒等)。在港股白酒板块中,我们推荐珍酒李渡(06979 HK),因其销售额和利润增长前景稳健,且在2023 年9 月纳入“港股通”后具有巨大的估值上升潜力。

啤酒板块:大多数国内啤酒企业在 2023 年上半年的运营中表现出韧性,预计在 2023 年下半年将保持稳健的销售增长势头,尤其是高端啤酒领域。我们重申,2023-2025 年期间啤酒行业的盈利将录得高双位数百分比的同比增长。我们的行业首选为华润啤酒(00291 HK)。我们同时给予青岛啤酒(00168 HK)“买入”评级,并推荐燕京啤酒(000729 SZ)。

非酒精饮料板块:尽管宏观扰动并受疫情的负面影响,中国饮料市场规模在过去几年中仍在稳步扩大。核心驱动力包括持续的产品创新和市场渗透。长期来看,我们预计未来五年中国饮料销售总额(按价值计算)将实现中单位数的年复合增长率。此外,在产品结构改善、原材料成本下降和费用率稳定的推动下,预计大多数饮料龙头企业将在2024 年保持稳健的增长势头。在港股非酒精饮料板块中,我们的行业首选为统一企业中国(00220 HK),目标价为6.50 港元(相当于15 倍的2024 年市盈率)。我们还推荐中国食品(00506 HK)和康师傅(00322 HK)。

信达证券本周建议(含个股):

零食量贩的底色为折扣业态。零食量贩兴起的底层逻辑是高效率的零售革命,通过品类在终端实现更高周转和规模达到性价比,本质是垂直品类的硬折扣商业模式。零食量贩高效率的来源:1)经销零售一体化,渠道环节精简为工厂-渠道运营商-消费者,渠道运营商直接连接消费者,对于消费者的洞察更为敏锐,门店选品也更为精准,从而实现渠道低加价率和高周转。2)供应链有望向产销一体化逐步演进,进一步提升效率。供应链效率在需求端体现为:通过满足消费者“多快好省”的需求实现效用更大化。折扣业态当前在我国处于起步阶段,后续有望百花齐放。

为何折扣业态在我国以零食量贩扩张先行?近年国内也陆续出现了乐而乐、折扣牛、比宜德、条马批发等折扣业态,但在扩张速度上仍以零食量贩为先。那么为何国内折扣业态是以零食量贩为代表的模式先行?1)零食赛道大且散,细分品类丰富。且零食属于衣食住行基本需求满足后的更高层级的需求,发展阶段慢于偏必需品的消费,消费者对于部分零食品类的认知仍处于有品类无品牌的阶段,从而厂商对于渠道的依赖度也相对更高。2)零食在 KA/BC 等渠道中往往充当利润产品的角色,陈列费、条码费等费用也较高,导致渠道加价率高,零食从KA/BC等渠道中独立出来成为品类门店,效率提升空间更为充足。3)零食为工业化产品,三只松鼠、良品铺子等品牌过去几年体量的快速提升加速了上游供应链的发展,上游供给充分且大部分为长保产品,规模效应明显,门店终端标准化程度高,损耗少,采用加盟连锁模式易在全国实现快速扩张。

如何看待零食量贩品牌的壁垒?经销一体化带来的是全渠道的效率提升,体现为零食量贩不断抢夺其他零食零售渠道的市场份额,不足以构成单一零食量贩品牌的竞争壁垒。单一零食量贩品牌的核心壁垒主要体现在供应链产销一体化的过程中,可以拆解为供应链效率和精细化运营能力,这背后所要求的是供给侧的规模效应和需求端的洞察能力。行业当前仍处于跑马圈地的红利阶段,更多为经销一体化带来的渠道效率提升持续抢占渠道份额的过程。往后展望,具备供应链效率和精细化运营能力的零食量贩品牌有望突围,比如国外的山姆/Costco 等折扣业态,具备高壁垒及有望穿越经济周期的能力。

看好万辰集团实现先发优势向供应链优势的价值积累。先发优势本身并不足以成为竞争壁垒,需要转化成规模优势或者供应链优势。万辰集团通过合资公司的模式布局零食量贩赛道,在华北和华东区域实现规模先发,体现出管理团队敏锐的战略决策力,后续通过供应链整合及与上游紧密合作有望实现供应链优势。

宏观事件

(1)上海试水含糖饮料“分级”减糖大势搅动代糖江湖

日前,上海市卫生健康委向社会公开征求对《含糖饮料健康提示标识的制作样式及设置规范(征求意见稿)》的意见和建议。据了解,上海部分地区已经在线下进行试点。

《中国经营报》记者注意到,全球多个国家与地区,已针对含糖饮料进行干预措施,包括分级、糖税以及禁止相关广告宣传等。盘古智库高级研究员江瀚表示,含糖饮料的限制力度不同,反映出不同国家对于减糖的态度不同。相较于国外地区,上海试点的分级举措相对温和,但也可以在一定程度上提醒消费者注意糖含量,并促进含糖饮料企业改进产品的健康营养。

(2)粮食安全保障法(草案)提请二审 强调调动种粮积极性、完善政策性农业保险制度

10月20日,粮食安全保障法(草案)今天提请十四届全国人大常委会第六次会议二次审议。粮食安全保障法草案二次审议稿强调,调动粮食生产者和地方人民政府保护耕地、种粮、做好粮食安全保障工作积极性。

市场监管总局发布《网络销售特殊食品安全合规指南》

市场监管总局近日印发《网络销售特殊食品安全合规指南》。《指南》分为“定义与范围”“销售的一般要求”“网络销售的特殊要求”三个部分,遵循线上线下一致原则,对网络销售特殊食品的资质、过程管理、广告宣传、标签说明书等要求作出合规指引,进一步明确了网络食品交易第三方平台、入网食品经营者销售特殊食品的责任和义务。

行业新闻

(1)国家统计局:物价保持温和增长 说明中国经济总的需求是稳定的

国家统计局副局长盛来运表示,中国价格指数的变化,尤其是CPI的变化,结构性特征很明显,核心CPI相对稳定。今年居民消费价格指数CPI从年初到现在,如果从同比角度观察是回落的。但是从食品价格指数走势看,一季度,食品价格同比上涨3.7%,二季度涨幅回落到1.2%,但是三季度受生猪价格大幅同比回落的影响,食品价格指数下降,对居民消费价格指数的走势产生了重要影响。工业消费品价格指数中,原油价格尤其国际原油价格波动,对价格的走势也产生了重要影响。扣除食品和能源这两项的影响,核心CPI总体是稳定的,今年前三季度核心CPI同比上涨0.7%,月度之间波动很小。总体来讲,物价保持温和增长,这也说明中国经济总的需求是稳定的,较为平衡的供求关系也有利于物价保持较低水平。

(2)上市公司参设产业投资基金大有可为

为更好拓展投资渠道、强化产业协同、探索多元化发展,一众上市公司积极参设产业投资基金。仅下半年以来,就有68家上市公司陆续发布了关于参与设立产业投资基金或相关事宜的进展公告,其中不乏贵州茅台等龙头公司。产业投资基金的突出特点是聚焦核心产业领域开展投资布局,投资并购标的普遍在业务、资源上与相关股东具有互补协同性,或是作为新业务进行培育,注重产业长期成长价值。近年来,我国产业投资基金运作模式日渐成熟,迎来爆发式增长,一批龙头上市公司参设成功,让其他公司有了可借鉴样本。可以预见,上市公司参设产业投资基金大有可为。

(3)贵州遵义:预计到2025年全市白酒产值在2500亿以上

从酒博会获悉,遵义市市长黄伟表示,遵义正在编制完善白酒全产业链中长期发展规划(2023-2025),预计到2025年全市白酒总产量要达到60万千升,产值在2500亿以上。

公司动态

(1)布局瓶装饮料赛道成效待显 香飘飘Q3营收8.08亿增速放缓

宣布新建团队全力拓展瓶装饮料赛道后,香飘飘(603711.SH)瓶装新品战绩如何一直备受投资者关注。从今日晚间发布的三季报看,虽然新品投入市场已有一段时间,但公司业绩端尚未有明显体现,Q3营收增速有所放缓。

10月19日晚间,香飘飘披露2023年三季报。公告显示,公司前三季度实现营业收入19.79亿元,同比增长29.31%;归母净利润348.39万元,去年同期为亏损状态。

其中,Q3为传统饮料旺季,亦是外界观察其新品效果的关键窗口期。从业绩表现来看,单季营收8.08亿元,同比增长20.41%,实现归母净利润4752.65万,同比下滑12.29%,这一表现未超越历史数据,换言之,瓶装新品对业绩拉动作用尚未显现。

(2)“武汉二厂”抢滩港交所成“汽水第一股”

距离武汉二厂汽水上市开售仅半年时间,武汉二厂汽水实控人兰世立在今天下午宣布了另一个“上市消息”:武汉二厂汽水通过并购方式登陆香港资本市场,成为港交所主板上市公司。

兰世立表示,武汉二厂汽水的相关备案登记手续已经完成,港交所的审核也已经结束,成为中国汽水第一股。

收购武汉二厂的是港股上市公司Raffles Interior(01376.HK),今年8月1日,公司公告,以2550万港元收购武汉二厂汽水有限公司51%的股权,价格为2550万港元。交易完成后,武汉二厂成为公司的非全资附属公司,财务业绩将于公司账目内综合入账。

(3)瑞幸咖啡门店已超13000家

据瑞幸咖啡联合创始人、董事长兼CEO郭谨一透露目前瑞幸咖啡门店数已超过13,000家,客户数超1.7亿。预计今年年底,瑞幸咖啡门店数将突破15,000家。

二级市场

行业表现

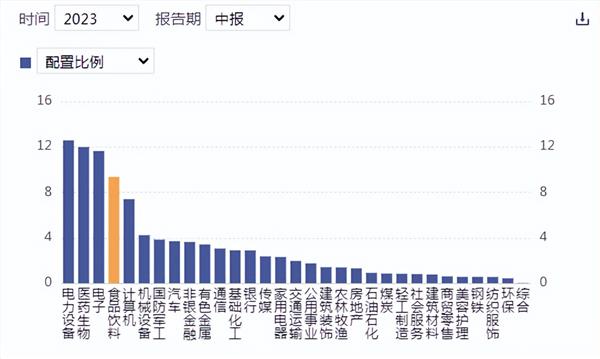

基金仓位

行业估值

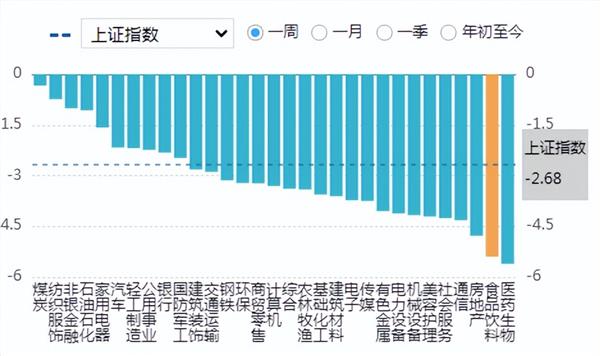

行业涨跌幅

行业重点公司最新盈利预测综合值

行业财务指标同比变动

行业数据

高端白酒价格

上游原奶价格

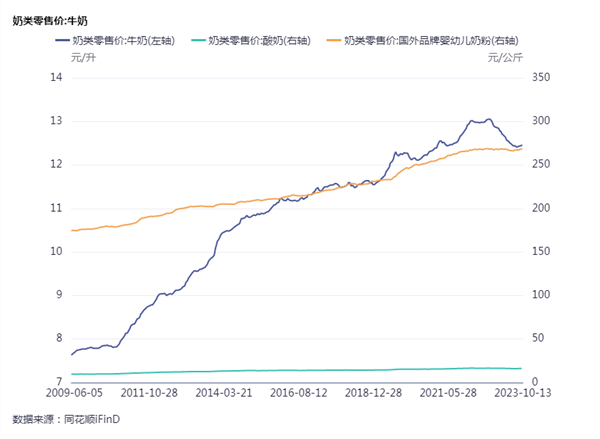

主要乳制品零售价格

调味品原材料成本