5月13日,大盘早盘高开后冲高回落,三大指数涨跌不一。盘面上,汽车相关板块走强,亚星客车涨停。房地产板块盘中走强,荣安地产涨停。此外煤炭、港口、化肥等周期类板块有所活跃。下跌方面,消费类板块陷入调整。总体上个股跌多涨少,两市超2400只个股下跌。沪深两市半日成交额达4764亿,较上个交易日上午缩量225亿。

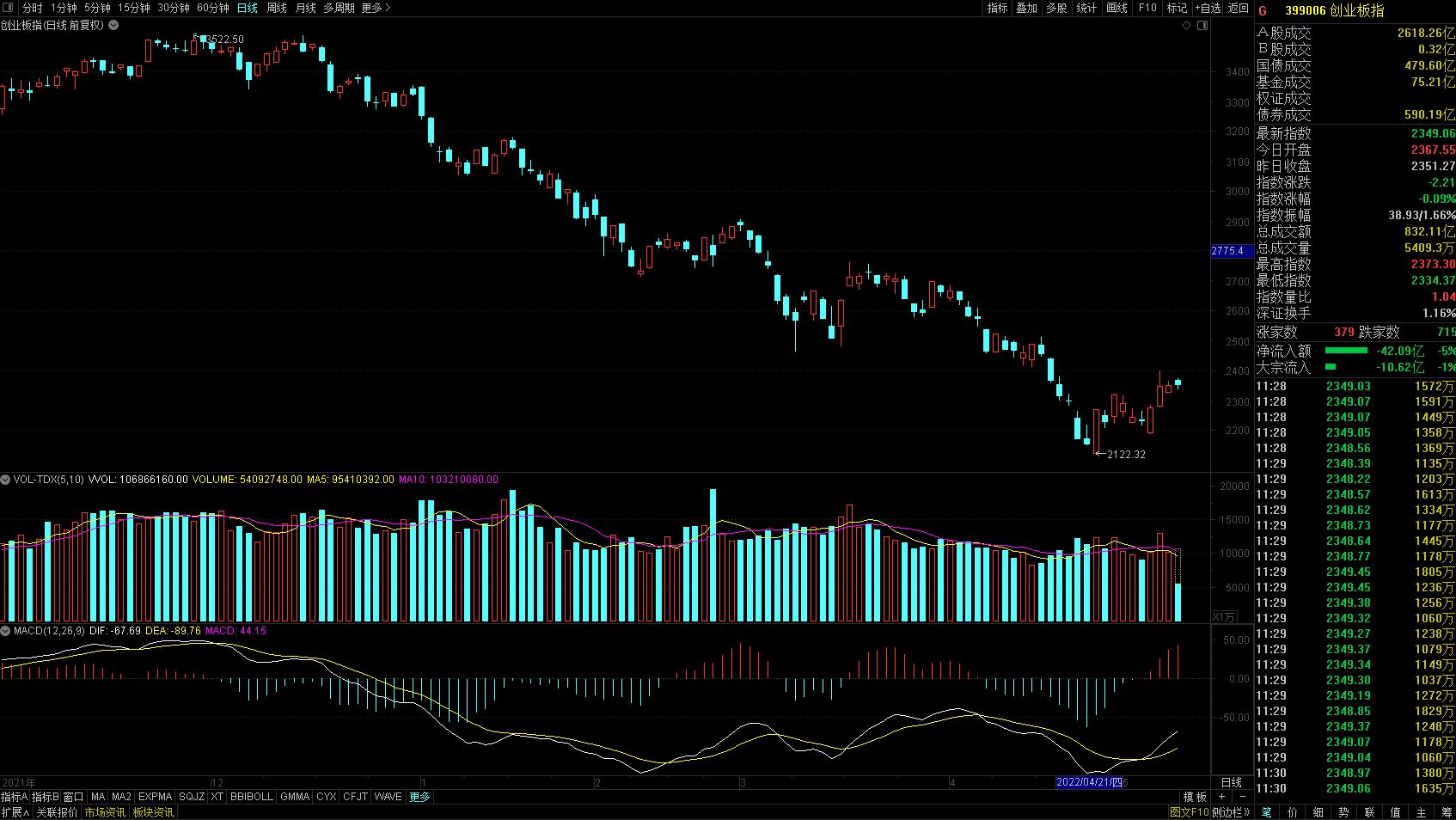

截止午间收盘,沪指涨0.56%,深成指涨0.11%,创业板指跌0.09%。北向资金方面,沪股通早盘净流入23.01亿,深股通早盘净流出14.82亿。

就后市而言,国盛证券指出,近期对外围利空钝化,资金情绪也相对稳定,A股独立于外围市场较强的走势,政策底不断夯实,市场赚钱效有所增强。短期来说,美股、美联储政策预期的波动,以及再度大幅贬值的人民币汇率等干扰项还是存在,但市场短期波动不会改变我们资本市场长期向好的大趋势。

A股整体估值已经进入相对低位区间,机会大于风险。维持短期休整巩固、中期震荡上行的观点,也只有充分休整巩固,后续才能更稳健地攀升。建议关注一直比较强势的稳增长相关的基建、地产板块,疫情缓和预期下的商超、医美、大消费板块,以及短期超跌反弹的光伏、电力、半导体板块。

富达国际亚洲股票研究总监缪子美表示,曙光已现。她认为尽管中国市场仍面临不少不确定性,但是这些不确定性已经反映在股价中,市场未来存在很多机会。

她指出,沪深300指数,2022年以来,已经跌了超过20%了。MSCI中国指数从2021年2月的高点已经跌了48%。目前市场估值已经非常有吸引力。她表示根据富达国际的分析,MSCI中国指数的熊市一般持续不超过一年,熊市中平均跌幅为47%。此外,中国科技股目前以美股同类公司二分之一的价格交易。2015年他们的估值是美国同类公司的1.5倍。

她表示,她预计中国的出口维持单位数中间的增速。此外,预计上海很快迎来社会面清零,中国的经济会在2季度见底。由此她认为,现在对中国进行中长期布局是能够创造价值的。尤其是A股的股票可以对全球组合起到很好的分散风险作用。

全球最大对冲基金桥水表示,尽管目前面临各种不确定性,桥水仍在向客户传达为了分散组合的需求,他们需要投资中国。

联席首席投资官Greg Jensen表示,目前考虑到面临的不确定性,他认为这的确是一个困难的决定。投资中国面临很多风险,尽管目前的资产价格很可能已经反映了这些风险,但是也有可能是没有完全反映的。Jensen表示因为桥水的组合中含有全球市场资产,将组合的10%或者15%投向中国是合适的。是的,这里有风险,但是也有很多好处。

好处包括目前资产价格便宜,中国的政策有更大的空间来刺激经济。因为中国目前仍不受通胀压力困扰。Jensen说,持有美国资产也有风险,不同类型的风险。所以从平衡组合的角度而言,中国依然很重要。Jensen进一步指出,尽管过去一年半以来,中国股市表现乏善可陈,但是股、债、商品等多资产组合还是可以提供不错的回报。作为风险的需要,持有一定规模的中国资产比不持有要好。