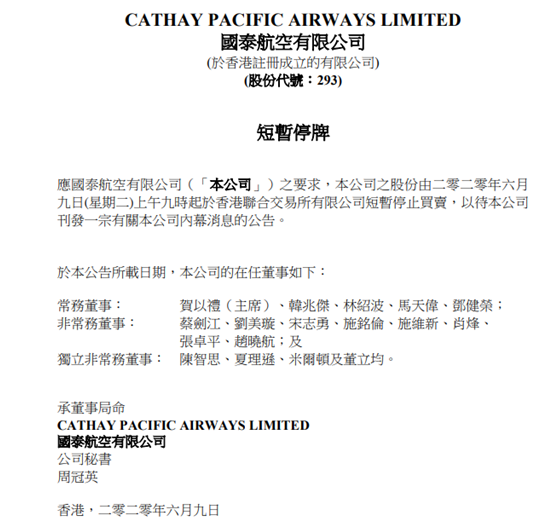

航空界大事件。国泰航空(0293.HK)今早宣布,公司股份由上午9时起短暂停止买卖,以待刊发一宗有关公司内幕消息的公告。与此同时,国泰两大股东太古(0019.HK、0087.HK)及中国国航(0753.HK)今早同样宣布停牌,理由同为刊发有关公司内幕消息公告。

今日下午1点,谜底揭晓。国泰航空公布资本重组计划,涉及资约390亿港元,港府表示,将出手向国泰提供财政援助。

港府出手相救,国泰航空进行390亿港元资本重组

在国泰航空下午1点宣布进行约390亿港元资本重组后,香港财政司司长陈茂波于下午3时,就政府投资国泰航空以维持香港作为国际航空枢纽的问题会见了传媒。

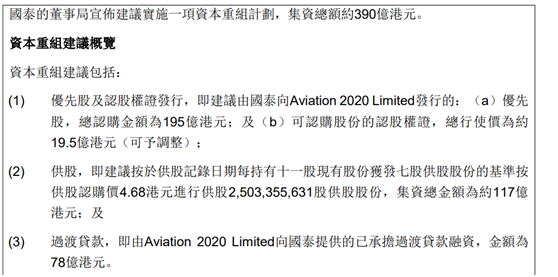

此次有关390亿港元的资本重组计划包含3个部分,分别为国泰航空向港府成立的Aviation 2020 Limited发行约195亿港元优先股及认股权证;同时,按每持有11股现有股份获发7股供股股份,集资约117亿港元;此外,港府将向国泰航空提供78亿港元的过渡贷款,亦有权任命2名观察员出席国泰董事局会议。

(注明:Aviation 2020 Limited为一家根据《财政司司长法团条例》设立并由财政司司长法团全资拥有的于香港成立的有限公司)

值得一提的是,此次重组计划集资总额,已经超过了国泰航空目前的总市值347亿港元,可见港府救助国泰航空的力度和决心,可见一斑。

陈茂波在记者会上透露,港府将动用土地基金投资国泰,以取得合理的投资回报。据估计,此次投资的内部回报率约为有4%至7.5%,高于土地基金投资于外汇基金3.7%的平均回报率。

当被问及为何用土地基金,是否想绕过立法会,陈茂波解释,因为土地基金有相关“授权”讨论需要时间,而国泰两大股东都是上市公司,涉及注资行动的讨论对股价敏感,故此目前的处理手法是更适合现时机制。

国泰航空称,此次重组是为了应对一系列不受控制的突发事件。

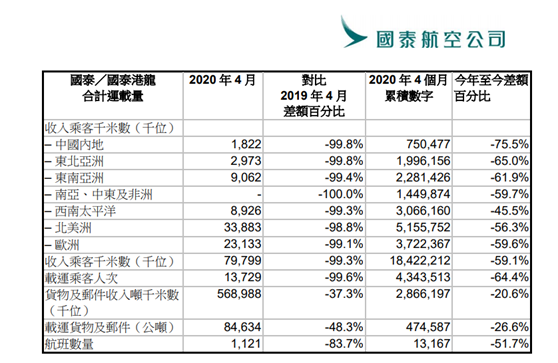

国泰航空发布公告称,受疫情拖累,全球旅游业大受打击,国泰航空运力大减, 集团4月份因需求疲弱大幅削减了97%的运力。国泰航空和国泰港龙4月份合共仅载客13729人次,较2019年同月下跌99.6%,4月份收入乘客千米数(住:以每航线的航程乘该航线的载客数目)按年减少99.3%,乘客运载率下跌至21.7%。在2020年首4个月,载运乘客人次较去年同期下跌64.4%,运力下跌49.9%。

国泰航空顾客及商务总裁林绍波表示,“新冠疫情对业务的冲击空前严重,截至今年4月,集团旗下两家全服务航空公司已录得未经审核的亏损达到45亿港元,而公司的财政前景至少在未来数月仍然非常暗淡。”

国际航空运输协会(IATA)最新公布的分析报告显示,新冠疫情危机将导致2020年全球航空空运收入减少3140亿美元,较2019年减少55%,其中又以亚太区航空公司的收入下跌最为显著,高达1130亿美元,乘客需求按年下跌50%。

“全球航空业的恢复期将会非常漫长,并预期国际旅游的需求增长将较本地旅游缓慢,因边境限制只会逐步放宽,业界认为国际旅游的需求需数年才能恢复至疫情前的水平,” 林绍波表示,“航空业正面对有史以来最严峻挑战,我们正全面评估业务所有范畴,确保在危机过后,依然强健具有竞争力。”

政府派人入董事局,减少太古对国泰控制权

据证券时报记者查阅,截至目前太古集团持有国泰航空45%股权,国航则持有29.99%股权,为国泰第二大股东。

作为国企,国航自2009年开始一直持有29.99%的国泰航空股份,这是任何单一股东能拥有在香港上市公司的最高比率。根据香港相关条例,一旦单一股东占股比率超过30%,就必须对剩余股份展开收购,这也是引发外界猜测国航将收购国泰的原因。目前中国国航在国泰航空董事会中有4名代表,其中国航董事长蔡剑江任国泰航空董事会副主席。

值得一提的是,若此次资本重组完成后,包括完成供股及认股权全部转股,港府将持有国泰6.08%的股权,太古持股将由45%降至42.26%,国航持股将由29.99%降至28.17%,卡塔尔航空持股将有9.99%降至9.38%。

中泰国际(香港)分析师颜招骏向记者表示,“政府派人入局董事会,减少了太古对国泰的控制权,如果港府+国航+卡塔尔联手,所持股份将超过太古的42.26%,那么太古便会失去对国泰的控制权。港府和国航利益一致,整体来说此次协议有利于国泰未来发展,例如在国内航线的布局。此外,国泰股权之前集中于太古、国航及卡塔尔航空,现在再加上政府,基本上余下流通股数已所净无几,从股价操作角度看利好股价。”

不过,陈茂波同时在记者会上强调,无意长期持有国泰,港府也无意入主国泰,并透露国泰主要股东早前主动向政府寻求支援。今次出手拯救是希望确保香港作为国际航空枢纽地位,他又指,政府持有的优先股利率按年上升,由3厘增至9厘,愈迟赎回,对于公司成本愈高,也希望国泰尽快赎回优先股。

燃油对冲造成国泰巨亏,两年亏损170亿

近年来,太古系执掌下的国泰风波不断。2008年起,国泰高管多次在错误判断下进行燃油对冲操作,2008年因燃油对冲操作失误造成公司自上市以来首次亏损,亏损额达到85.58亿港元。2016年其因燃油对冲亏损了84.56亿港元,2017年其燃油对冲也出现了几乎相同的巨额亏损,两年时间对冲巨亏169.3亿港元。

据国泰航空财报显示,2016年公司总营收为927.51亿港元,同比下跌9.4%,净利润亏损5.75亿港元,上年同期为盈利60亿港元,2017年继续亏损,净利润为-12.59亿港元。这也是自2008年次贷危机后,国泰航空连续两年出现亏损。

航空燃油是航空公司最大的支出成本之一,在预期油价持续高企时,航空公司为了有效地控制缘由成本,大多会进行燃油对冲,通过购买一组燃油衍生工具,从而降低燃油价格波动的影响。

按照已经披露的数据计算,2015年,对冲前的燃油价格不到73美元/桶,而对冲后的价格则超过97美元/桶。2016年,对冲前的燃油价格已经低于60美元/桶,而国泰对冲后燃油价格仍然超过80美元。

业绩低迷同样反映在股价上,截至目前国泰航空股价报8.81港元/股,总市值347亿港元,相较于股价高位19.6港元,跌幅超过55%。国泰也在2017年一度被恒生指数剔除蓝筹股队伍。

随后国泰开始长达3年的重大重组计划,涉及客户、运作、商务及人才管理等多方面,重整架构,重新厘定责任范围等。重组效果显著,2018年公司扭亏为盈,营收为1110.6亿港元,同比上涨14.2%,净利润23.45亿港元。

然而,受本地示威活动和疫情冲击,刚走出燃油对冲亏损阴云的国泰,近一年业绩又转差,2019年度营收按年减少3.7%至1069.73亿港元,净利润大减三成至16.91亿港元。

截至去年底,国泰借款净额按年大升四成至823.96亿港元,借贷比率高达1.31倍,受累今年业务转差,市场早已预测国泰需要充值,或设计品牌重整,注资行动,甚至遭太古卖盘等。事实上,国泰第三大股东卡塔尔航空行政总裁Akbar-Baker上月称,愿意向国泰提供援助,甚至向其注资。

为了纾缓资金压力,国泰早前宣布将中银飞机租赁(2588.HK)出售6架777-300ER飞机,以套现55亿港元,同时公司拟通过裁员及放无薪假等措施,节省开支。国泰今年3月份宣布,有80%员工参与无薪假计划。