诚通证券股份有限公司范云浩近期对中国船舶进行研究并发布了研究报告《合并中国重工交易方案通过股东大会,看好重组后协同增效》,给予中国船舶买入评级。

中国船舶(600150)

事件:

2025年2月18日,中国船舶工业股份有限公司(简称“中国船舶”)召开2025年第一次临时股东大会,通过了关于《中国船舶换股吸收合并中国重工暨关联交易方案》、《中国船舶换股吸收合并中国重工暨关联交易报告书(草案)》等23项议案,标志着中国船舶与中国重工的重组交易取得重大进展。

股权结构:中船工业集团仍为控股股东,中国船舶集团仍为实控人;中船重工集团持股13.98%,成为第二大股东

本次换股吸收合并完成后,预计中船工业集团持有存续公司的股份数量为200,743.61万股,持股比例为26.71%;中国船舶集团合计控制存续公司的股份数量为370,470.67万股,控股比例为49.29%。存续公司的控股股东仍为中船工业集团,实际控制人仍为中国船舶集团,最终控制人仍为国务院国资委,均未发生变更。

市场地位:合并后以CGT计手持订单量的国内份额将达22.87%

从以CGT计的手持订单量来看,2025年2月初中国手持订单量约8,958.5万CGT,中国船舶集团手持订单约2,994.8万CGT,国内份额约33.43%。其中,中国船舶手持订单约为2,793.4万CGT,国内份额约13.42%;中国重工手持订单约3,640.3万CGT,国内份额约9.46%;中国船舶与中国重工合计手持订单约2,049.1万CGT,合计国内份额约22.87%,居全国船企首位。

从以CGT计的新接订单量来看,2024年中国新接订单量约4,744.3万CGT,中国船舶集团新接订单约1,449.0万CGT,国内份额约30.54%。其中,中国船舶新接订单约为510.9万CGT,国内份额约10.77%;中国重工新接订单约403.7万CGT,国内份额约8.51%;合并后合计新接订单约914.6万CGT,合计国内份额约19.28%。

从以CGT计的造船完工量来看,2024年中国造船完工量约2,185.7万CGT,中国船舶集团造船完工量约681.8万CGT,国内份额约31.19%。其中,中国船舶造船完工量约为347.2万CGT,国内份额约15.88%;中国重工造船完工量约167.9万CGT,国内份额约7.68%;合并后合计造船完工量约515.1万CGT,合计国内份额约23.56%。

展望:内部协同提质增效,集团优质资产有望加速注入

中国船舶内部有望发挥合并双方协同效应,实现业务与产品提质增效。交易完成后的中国船舶统一整合了中国船舶、中国重工的船舶修造业务,在规范同业竞争的同时,有望通过核心资产及业务的专业化整合以及核心资源协调,充分发挥合并双方协同效应、实现优势互补,聚焦价值创造、提高经营效益、提升品牌溢价,从而进一步有效提升中国船舶核心竞争力,打造建设具有国际竞争力的世界一流船舶制造企业。

在中国船舶内部提质增效的同时,沪东中华等更多优质资产也有望加速注入中国船舶。本次中国船舶换股吸收合并中国重工交易的稳步推进,标志着进一步大规模资产及业务整合正在加速进行。2025年1月25日,中国船舶发布了《关于公司控股股东及实际控制人变更避免同业竞争承诺的公告》,表示要在发函日起后三年内剥离沪东中华不宜注入上市公司的资产使沪东中华符合注入上市公司条件。据此,我们判断2025-2028年将是中国船舶集团资产及业务整合大年,以沪东中华为代表的优质资产有望注入中国船舶,进而塑造“产能整合、分工协同、集中研发、统一营销”的集团化运营体系、建设中国乃至全球规模最大的旗舰型船舶制造企业。

盈利预测及投资建议

盈利预测:考虑到本轮船舶行业周期还在上行早期阶段,存量船队老龄化程度仍在高位,绿色船型发展趋势确定,在不考虑重组交易的情况下,我们预计2024-2026年,公司分别实现营业收入826.59/925.07/1,013.80亿元,yoy+10.5%/11.9%/9.6%,分别实现净利润38.42/75.41/95.01亿元,yoy+29.9%/96.3%/26.0%,对应PE分别为37.5/19.1/15.2X。

投资评级:维持“强烈推荐”评级。

风险提示:全球贸易摩擦带来的风险;红海航道危机得到缓解,运距下滑导致船队需求下降;全球新造船价格水平维持历史高位,可能导致船东购船意愿减弱;新造船市场新接订单水平具有脉冲性,存在短期间内冲高或下降的可能性;运价被部分市场人士视为新造船订单的前瞻性指标,若出现大幅波动将给订单和市场情绪造成影响;中国船舶与中国重工的重组流程仍在进行中,存在重组进程不及预期的可能性

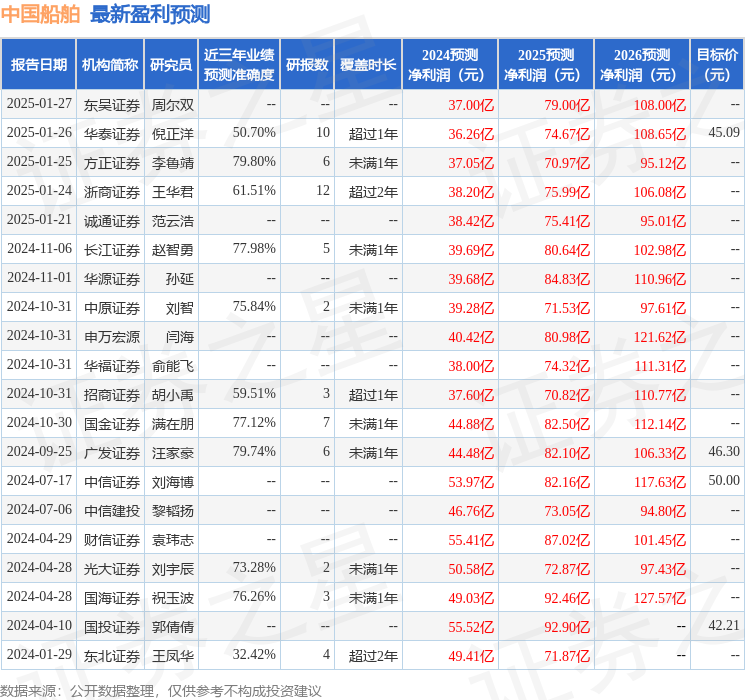

证券之星数据中心根据近三年发布的研报数据计算,方正证券李鲁靖研究员团队对该股研究较为深入,近三年预测准确度均值为79.8%,其预测2024年度归属净利润为盈利37.05亿,根据现价换算的预测PE为38.8。

最新盈利预测明细如下:

该股最近90天内共有9家机构给出评级,买入评级8家,增持评级1家;过去90天内机构目标均价为45.9。

以上内容为证券之星据公开信息整理,由智能算法生成(网信算备310104345710301240019号),不构成投资建议。