天风证券股份有限公司潘暕,骆奕扬近期对中芯国际进行研究并发布了研究报告《4Q24前瞻:AI需求和转单效应有望带来超预期的经营表现》,给予中芯国际买入评级,目标价133.59元。

中芯国际(688981)

事件:公司将于2025年2月11日盘后发布4Q24业绩,于2月12日上午召开业绩会,此前公司在3Q24财报中指引4Q24营收环比0%至+2%,毛利率预计介于18%至20%之间。

我们预计旺盛的AI需求将让公司经营表现好于市场预期,同时在1Q25抵消掉一部分淡季效应。

先进制程预计持续供不应求:全球2025数据中心资本开支有望持续大幅提升:1)谷歌25年资本开支投入预计750亿美元(YoY+43%);2)亚马逊预计1000亿美元(YoY+26%);3)Meta预计600-650亿美元(YoY+53%~66%);4)微软预计25财年投入800亿美元;5)“星际之门计划”计划未来四年内投资5000亿美元。我们预计大陆数据中心资本开支趋势与全球相同,国产算力芯片受益于国产替代的趋势需求增长有望好于全球平均,公司作为大陆少有能够量产先进制程的企业,我们预计公司在大陆先进制程具有较高的议价能力,先进制程有望充分受益于本土AI浪潮而持续供不应求。

成熟制程受益于端侧AI:国产大模型Deepseek-R1发布以来,市场反馈积极,强能力兼具低成本的特点,让国产AI应用有望加速普及,AI终端有望全面放量,中芯国际3Q24营收占比中消费电子达42.6%,互联与可穿戴8.2%,相关领域有望受益于端侧AI放量而超出原先市场预期。

美对华半导体新政后,转单效应有望让公司受益,预计2Q25开始逐渐体现。

2025年1月15日美国BIS发布最新对华半导体禁令。新禁令从限制特定企业变成限制一定范围的制程和晶体管数量(如:非美政府授权的半导体设计公司,需要申请许可才可使用16/14nm以下制程,满足豁免条件的除外),并公布IC设计、封测白名单。我们认为外部地缘政治对半导体供应链带来了较大的不确定性,本地使用本地生产预计能降低供应链风险,预计未来IC设计公司转单回大陆大势所趋,中芯国际作为本土代工龙头有望受益于此趋势,进而带来超出市场预期的经营表现。

投资建议:

我们基于三条逻辑,看好公司在AI时代的发展:1)AI推动半导体周期上行,公司充分受益;2)先进制程代工需求受益于本土AI需求高速增长;3)成熟制程国产受益于消费复苏,国产替代也有望加速。预计公司24/25/26年营收达到567/657/735亿元,归母净利润达到40.17/59.62/72.95亿元,维持中芯国际A股2025年目标价133.59元,维持“买入”评级。

风险提示:美对华科技限制的不可控影响;成熟制程产能过剩;市场竞争加剧;下游需求不及预期

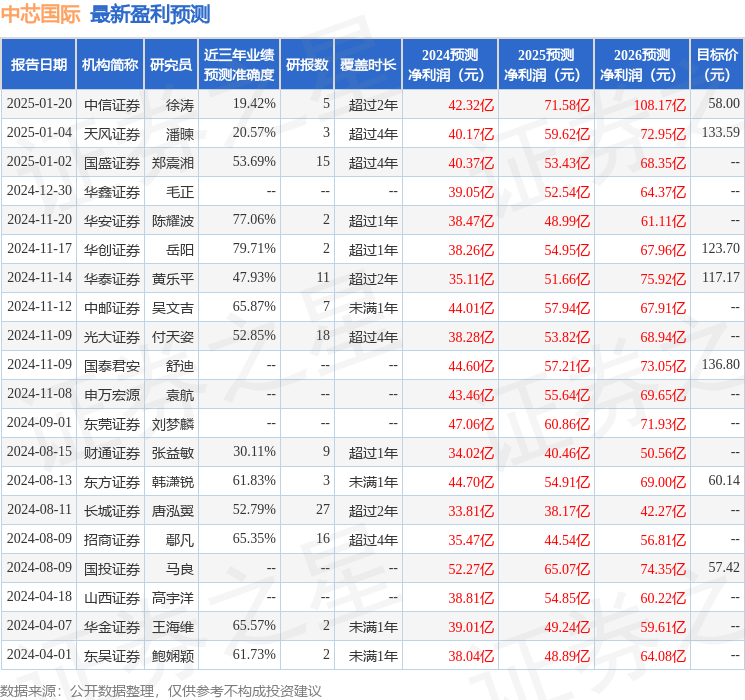

证券之星数据中心根据近三年发布的研报数据计算,华创证券岳阳研究员团队对该股研究较为深入,近三年预测准确度均值为79.71%,其预测2024年度归属净利润为盈利38.26亿,根据现价换算的预测PE为213.6。

最新盈利预测明细如下:

该股最近90天内共有11家机构给出评级,买入评级10家,增持评级1家;过去90天内机构目标均价为122.37。

以上内容为证券之星据公开信息整理,由智能算法生成(网信算备310104345710301240019号),不构成投资建议。