太平洋证券股份有限公司孟昕,赵梦菲,金桐羽近期对萤石网络进行研究并发布了研究报告《萤石网络:2024Q3收入双位数增长,实控人增持信心充足》,本报告对萤石网络给出买入评级,当前股价为31.18元。

萤石网络(688475)

事件:2024年10月25日,萤石网络发布2024年三季报。2024年前三季度公司实现收入39.63亿元(+12.95%),归母净利润3.75亿元(-6.65%),扣非归母净利润3.68亿元(-5.41%)。

2024Q3收入稳健增长,看好业绩成长性。1)收入端:单季度看,2024Q3公司营收13.79亿元(+12.73%),实现双位数增长,或系明星业务智能锁品类保持高速成长所拉动;服务机器人业务或保持较快增速,有望成为中长期重要成长点;我们判断,智能家居摄像机业务受到运营商渠道影响增速或承压,但基本盘依旧稳固。2)利润端:2024Q3归母净利润0.93亿元(-34.85%),或系原材料成本压力、费用投入增加所致,期待新品持续迭代起量,规模效应贡献业绩成长。

2024Q3盈利能力短期承压,费用端投入支撑中长期发展。1)毛利率:2024Q3毛利率42.01%(-2.29pct),或系原材料成本高位、产品结构调整,智能服务机器人等新品类高增伴随高投入、海外业务占比提升运费等成本增加所致。2)净利率:2024Q3净利率6.75%(-4.93pct),降幅高于毛利率,费用投入有所增加。3)费用端:2024Q3销售/管理/研发/财务费用率分别为17.05/4.05/14.24/-0.24%,分别同比+2.05/+0.47/-0.29/-0.46pct,销售费用率提升或系线上资源投放、新渠道开拓等产生营销费用,管理费用率提升或由新大楼入驻产生,业务拓展增加部分人员等亦使费用有所增加。我们认为,相关费用投入或利好长期发展。

实控人增持公司股份,长期发展信心充足。2024年10月18日,公司实控人电科集团全资子公司电科投资拟于6个月内,以自有资金或自筹资金,通过集中竞价、大宗交易等方式增持公司股份,金额不低于人民币2亿元(含),不高于人民币4亿元(含)。实控人增持彰显未来发展信心,看好长期投资价值。

投资建议:行业端,产品隐私能力持续升级,SHC行业天花板有望再突破,智能门锁形态进化或带来人脸锁品类新增需求,AI交互式大模型技术快速发展,智能家居行业前景广阔,智控+穿戴+机器人中长期行业起势动力充足。公司端,“2+5+N”新生态体系下,AI与萤石云双核驱动,视频视觉能力构筑硬件优势,高盈利能力的物联网云平台结构占比提升,公司收入业绩有望持续增长。我们预计,2024-2026年公司归母净利润分别为6.45/8.02/9.95亿元,对应EPS分别为0.82/1.02/1.26元,当前股价对应PE分别为38.04/30.58/24.66倍。维持“买入”评级。

风险提示:数据安全及个人信息保护风险、新业务拓展不及预期风险、全球化经营风险、原材料价格波动风险等。

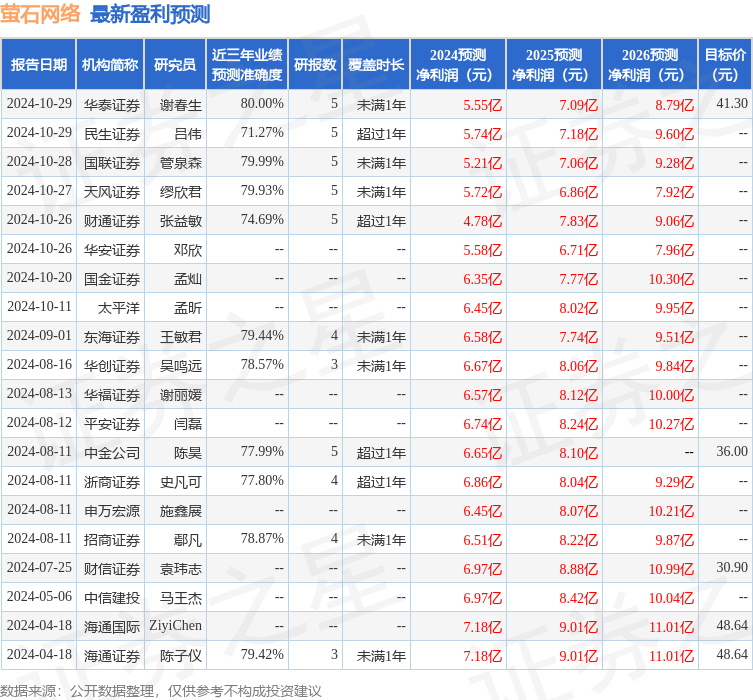

证券之星数据中心根据近三年发布的研报数据计算,华泰证券谢春生研究员团队对该股研究较为深入,近三年预测准确度均值为80%,其预测2024年度归属净利润为盈利5.55亿,根据现价换算的预测PE为43.92。

最新盈利预测明细如下:

该股最近90天内共有18家机构给出评级,买入评级12家,增持评级6家;过去90天内机构目标均价为38.66。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。