东吴证券股份有限公司马天翼,周高鼎近期对沪电股份进行研究并发布了研究报告《2024年三季报点评:收入利润表现亮眼,AI浪潮持续加强公司业绩表现》,本报告对沪电股份给出买入评级,当前股价为41.3元。

沪电股份(002463)

投资要点

AI需求增长带动订单良好,Q3业绩亮眼。公司前三季度实现收入90亿元,同比+48%,实现归母净利润18.5亿元,同比+94%,实现扣非净利润18.1亿元,同比+105.8%。单Q3季度实现营业收入36亿元,同比+55%,环比+26%,实现归母净利润7.1亿元,同比+54%,环比+13%。主要是AI需求增长带动订单良好,新兴计算场景对PCB的结构性需求激增,推动公司该部分业务盈利能力大幅提升。同时上半年PCB行业库存改善、需求逐步回复,带动PCB市场整体实现正增长。

AI浪潮趋势持续,公司全产品线前瞻布局。根据TrendForce,NVIDIA的高端GPU产品出货占比明显增长,预计2024年整体出货占比将达到约50%,年增幅超20%。此外,台积电3nm和5nm产能利用率走高。公司在数据通讯、高速网络设备和数据中心等领域持续加大研发投入。800G交换机、OAM/UBB2.0产品已批量出货;GPU类产品已通过6阶HDI的认证,准备量产;基于PCIe6.0的下一代通用服务器产品已开始技术认证,同时支持224Gbps速率的产品技术预研已完成。公司作为国内数通PCB龙头,率先受益800G交换机和AI服务器放量,预计AI类需求将持续贡献营收增量。

加码投资AI相关PCB产线,彰显长期发展信心。公司于2024年10月25日发布“关于投资新建人工智能芯片配套高端印制电路板扩产项目的公告”,拟使用自有或自筹资金43亿元对人工智能芯片配套高端印制电路板项目进行扩产,项目全部实施完成后,预估新增年营业收入约为48亿元人民币。总建设期计划为8年,分两阶段实施。其中,第一阶段总投资约26.8亿元,年产18万平米高层高密度互连积层板,预计在2028年以前完成,项目达产预计新增营收30亿元、净利润4.7亿元;第二阶段总投资16.2亿元,年产11万平米高层高密度互连积层板,预计在2032年底前完成,项目实施完成后预计新增营收18亿元、净利润2.85亿元。公司将进一步扩大高端产品产能,并更好的配合满足客户对高速运算服务器、人工智能等新兴计算场景对高端印制电路板的中长期需求,盈利能力有望持续提高。

盈利预测与投资评级:基于公司是国内PCB龙头,且AI相关新品放量在即,我们将公司2024-2026年营业收入从116/141/156亿元上调至125/150/170亿,将公司2024-2026年归母净利润从25/34/40亿元上调至26/35/41亿元,维持“买入”评级。

风险提示:技术创新不及预期,市场竞争风险加剧。

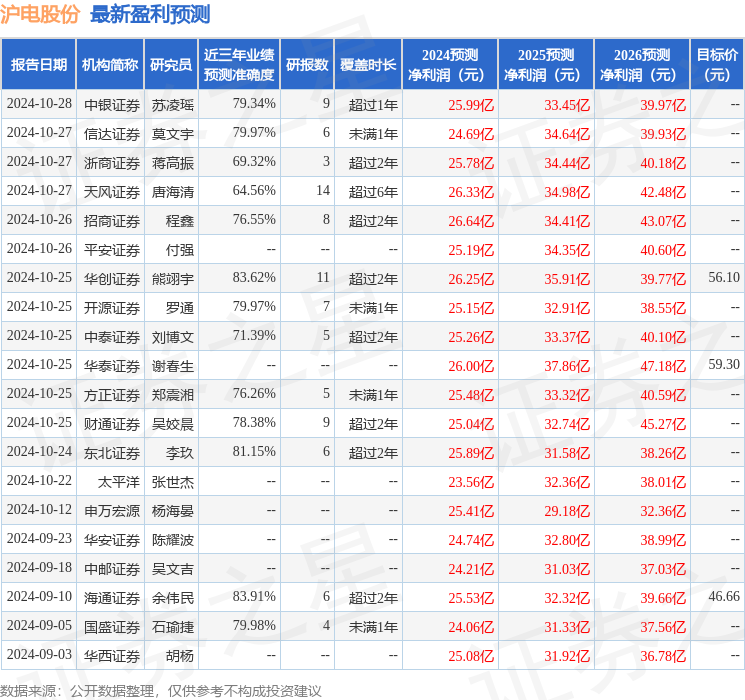

证券之星数据中心根据近三年发布的研报数据计算,海通证券余伟民研究员团队对该股研究较为深入,近三年预测准确度均值高达83.91%,其预测2024年度归属净利润为盈利25.53亿,根据现价换算的预测PE为31.05。

最新盈利预测明细如下:

该股最近90天内共有31家机构给出评级,买入评级24家,增持评级7家;过去90天内机构目标均价为48.97。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。