开源证券股份有限公司李怡然近期对紫金矿业进行研究并发布了研究报告《公司首次覆盖报告:矿业巨舰乘风远航,优质资源增储远景可期》,本报告对紫金矿业给出买入评级,当前股价为17.32元。

紫金矿业(601899)

铜金龙头地位稳固,面向全球配置矿产资源

紫金矿业是大型跨国矿业集团及中国有色金属行业龙头之一,主要在全球范围内从事金、铜、锌、锂等矿产资源的勘探与开发,并适度延伸至冶炼加工和贸易业务,拥有较完整的产业链。目前公司已在全球15个国家及中国17个省市拥有投资项目,是国内金属矿产资源量最多的企业之一,其中,铜、金、锌(铅)产量均居国内领先地位。随着公司旗下铜、金项目持续放量,并积极布局锂矿资源,我们看好公司后续的业绩成长性,预计2024-2026年公司的归母净利润分别为303.60/366.10/413.09亿元,对应EPS为1.15/1.39/1.57元,当前股价对应PE分别为15.0/12.5/11.0倍,首次覆盖给予“买入”评级。

铜、金项目持续放量,有望持续增厚公司盈利空间

2023年,公司实现了一批世界级矿山项目的并购与放量,其中铜业务板块中卡莫阿-卡库拉铜矿、西藏巨龙铜矿、Timok铜金矿等项目持续爬产,而武里蒂卡金矿、山西紫金、招金矿业等项目为金业务板块贡献了增量,公司全年矿产铜产量同比增长11.13%,矿产金产量同比增长20.17%。我们认为,公司将受益于铜板块中卡莫阿-卡库拉铜矿三期、巨龙铜矿二期项目的持续放量,及金板块中波格拉金矿复产、Rosebel金矿等项目扩产,2024-2026年矿产铜、矿产金板块有望维持高成长性,预计矿产铜产量增速分别为9.98%/12.49%/11.37%,矿产金产量增速分别为9.19%/17.48%/6.02%。

布局新能源领域,形成“两湖两矿”的锂矿布局

2021年起,公司陆续布局了3Q盐湖、拉果错盐湖及湘源硬岩锂矿等优质锂矿资源,资源储量超1000万吨碳酸锂当量,并受邀主导马诺诺锂矿东北部绿地勘探开发。目前,湘源硬岩锂矿一期已达产并正在推进项目二期落地,3Q盐湖及拉果错盐湖项目亦在有序推进过程中,预计2025年将形成12-15万吨产能。在新能源领域快速发展的背景下,公司在锂项目的布局有望形成新的业绩增长动力。

风险提示:原材料价格波动风险;政策变动风险;项目进展不及预期风险。

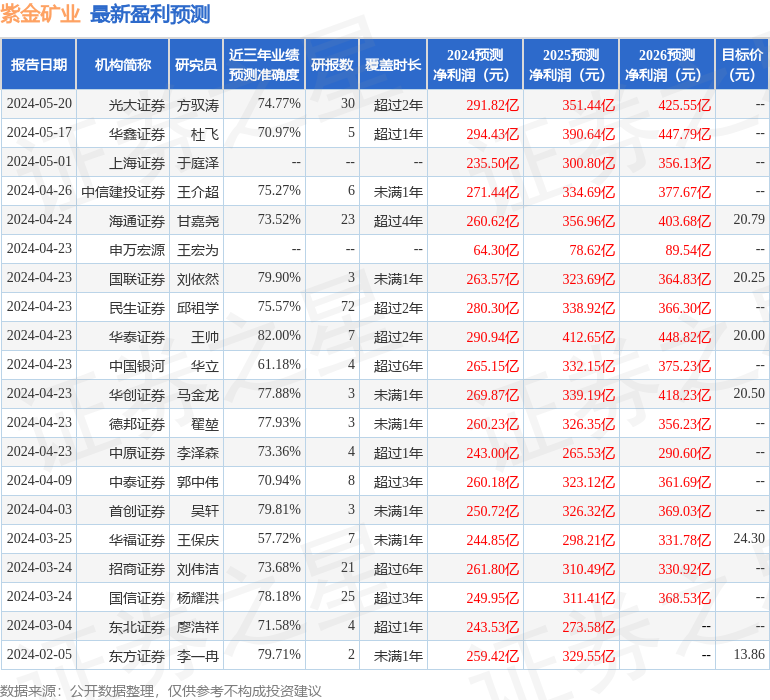

证券之星数据中心根据近三年发布的研报数据计算,华泰证券王帅研究员团队对该股研究较为深入,近三年预测准确度均值高达82%,其预测2024年度归属净利润为盈利290.94亿,根据现价换算的预测PE为15.6。

最新盈利预测明细如下:

该股最近90天内共有20家机构给出评级,买入评级16家,增持评级4家;过去90天内机构目标均价为20.54。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。