山西证券股份有限公司陈振志,周蓉近期对青岛啤酒进行研究并发布了研究报告《百年品牌国潮焕新,优异品质静待突围》,本报告对青岛啤酒给出买入评级,当前股价为76.46元。

青岛啤酒(600600)

投资要点:

量价转换,高端化成行业发展主线。(1)中国啤酒行业在2014年迈入存量时代,低价竞争不再具备经济效益,啤酒企业渴望修复利润,高端化成为行业发展新动力;(2)近几年虽然受到疫情扰动,宏观经济总体依然保持了较为稳健地增长,体现了我国经济发展的韧性,同时居民物质生活水平不断提高,高端产品中长期看仍有充足的发展空间,同时啤酒企业也在加大高端产品研发投入,国产高端产品矩阵逐步趋于完善;(3)国内啤酒行业集中度已达到较高水平,CR5突破90%,五大龙头分省而立,市场份额竞争激烈程度趋缓,啤酒企业向利润导向转变,主要通过提价升级和降费增效改善盈利。

品牌、产品、渠道三维优势助力青啤高端化发展。(1)品牌端:青啤历史悠久,品牌底蕴深厚,公司通过多元化、创新化、精准化的营销不断焕发品牌活力,其国民高端品牌形象深入人心;(2)产品端:公司高端产品矩阵完善,同时有丰富的产品储备,且研发实力出众,拥有业内唯一国家级实验室,强大的研发力可以保障青啤紧跟市场需求;(3)渠道端:青啤率先发力线上渠道,新零售布局已初见成效;沿黄战略带优势明显,销量、产品结构保持快速提升;沿海沿江战略带逐渐修复,高端化潜力空间充足。

提价升级+降费增效+成本红利,青啤利润稳健增长。2023年公司青岛主品牌收入同比增长8.62%,占比提升至72.67%,吨价达到5408元/吨,相比国际品牌仍有提升空间,同时其他品牌提价升级带来的利润增长值得期待;公司也在通过关闭整合落后产能、提高罐化率等举措降低成本费用增厚利润。加之成本端,预计24年大麦、铝罐等原材料成本趋势下行,公司有望进一步释放利润弹性。我们认为青岛啤酒盈利能力改善确定性较强,看好公司净利润持续增长。

盈利预测、估值分析和投资建议:我们预计2024-2026年公司营业收入分别为352.26/368.00/383.44亿元,同比增长3.8%/4.5%/4.2%。归母净利润49.91/57.46/65.30亿元,同比增长16.9%/15.1%/13.7%。对应EPS分别为3.66/4.21/4.79元,当前收盘价对应PE分别为21/19/16倍,给予“买入-A”投资评级。

风险提示:宏观经济增长不及预期;行业竞争加剧;极端天气影响;原材料价格超预期上涨;食品安全问题等。

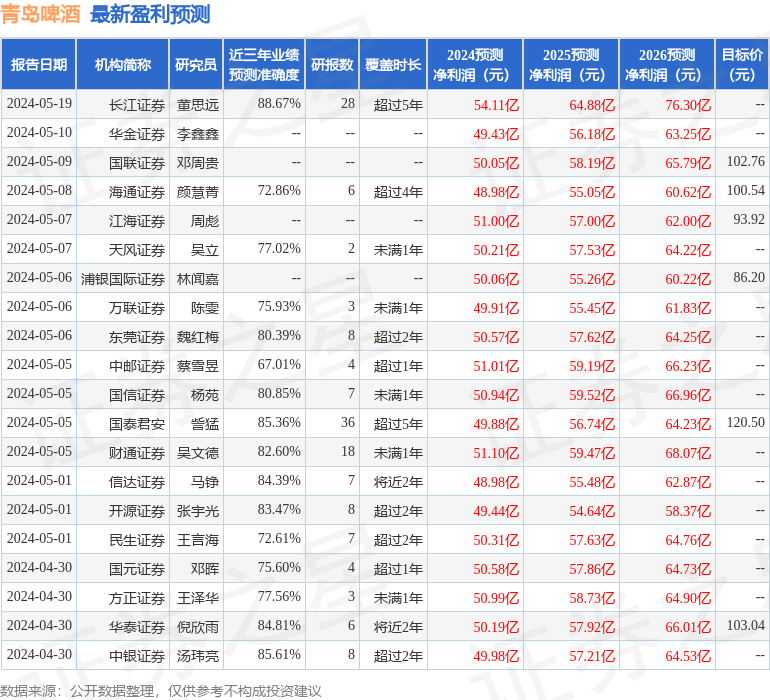

证券之星数据中心根据近三年发布的研报数据计算,长江证券董思远研究员团队对该股研究较为深入,近三年预测准确度均值高达88.67%,其预测2024年度归属净利润为盈利54.11亿,根据现价换算的预测PE为19.26。

最新盈利预测明细如下:

该股最近90天内共有46家机构给出评级,买入评级41家,增持评级5家;过去90天内机构目标均价为102.79。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。