据证券之星公开数据整理,近期英搏尔(300681)发布2023年三季报。根据财报显示,本报告期中英搏尔净利润增32.31%。截至本报告期末,公司营业总收入12.6亿元,同比下降8.48%,归母净利润4306.58万元,同比上升32.31%。按单季度数据看,第三季度营业总收入5.4亿元,同比上升6.25%,第三季度归母净利润7236.66万元,同比上升1304.91%。

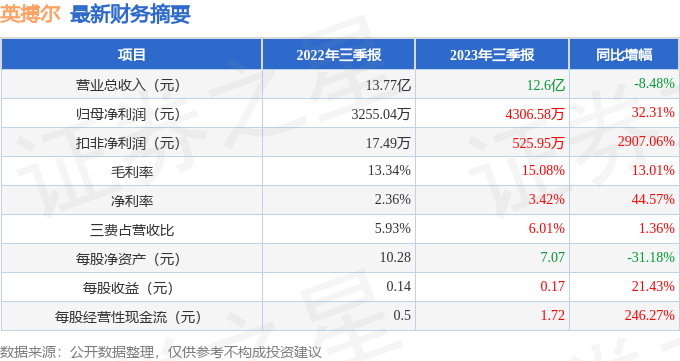

本次财报公布的各项数据指标表现一般。其中,毛利率15.08%,同比增13.01%,净利率3.42%,同比增44.57%,销售费用、管理费用、财务费用总计7573.66万元,三费占营收比6.01%,同比增1.36%,每股净资产7.07元,同比减31.18%,每股经营性现金流1.72元,同比增246.27%,每股收益0.17元,同比增21.43%。具体财务指标见下表:

证券之星价投圈财报分析工具显示:

从公司近一年的财务报表来看,在盈利能力方面,主营业务在产业链地位较低,勉强维持周转经营,营销竞争上的投入较大。

进一步分析公司近十年以来的历史财务报表,整体来看盈利不是很稳定。盈利能力常年较弱,历史财报出现过经营困难的时候。业务体量近5年来有过高速增长,近年来开始超高速增长。利润近5年来有过萎缩迹象,近年来开始中速增长。其最新盈利预测显示,利润增速会有所增长。

分析公司财报数据显示:根据在建工程数据,公司或开启新一轮投产周期。

分析师观点:公司未来业绩高速增长,成长性优秀。

最近有知名机构关注了公司以下问题:

问:公司2023年上半年驱动总成的毛利率下降是什么原因?展望2023年下半年以及2024年我们的产品毛利率的恢复情况?

答:公司驱动总成产品毛利率主要有两方面影响因素,一方面从客户维度来讲,新能源汽车降价,导致产业链都面临较大成本压力;另一方面,驱动总成原材料价格仍处于高位波动。上述因素,都对驱动系统的毛利产生阶段压力。展望后市,公司在原材料采购方面,例如在稀土价格相对低位时做永磁体的锁价策略,电子元器件国产化推进较为顺利,并且和供应商做联合开发降本等,充分发挥公司的供应链管理能力,与供应商加强伙伴关系建设,通过研发和技术降本,其次是公司在运营方面,把生产、管理费用做精细控制,2023年下半年毛利率升的确定性比较强。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

相关新闻: