据证券之星公开数据整理,近期国星光电(002449)发布2023年一季报。根据财报显示,本报告期中国星光电增收不增利。截至本报告期末,公司营业总收入7.97亿元,同比上升4.28%,归母净利润2165.6万元,同比下降14.91%。按单季度数据看,第一季度营业总收入7.97亿元,同比上升4.28%,第一季度归母净利润2165.6万元,同比下降14.91%。

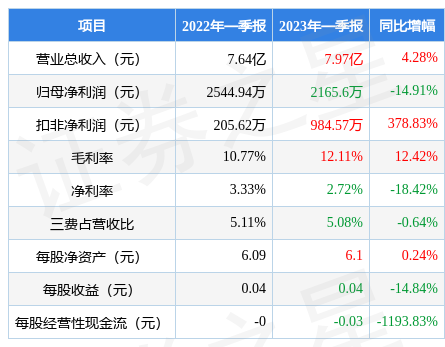

本次财报公布的各项数据指标表现一般。其中,毛利率12.11%,同比增12.42%,净利率2.72%,同比减18.42%,销售费用、管理费用、财务费用总计4046.13万元,三费占营收比5.08%,同比减0.64%,每股净资产6.1元,同比增0.24%,每股经营性现金流-0.03元,同比减1193.83%,每股收益0.04元,同比减14.84%。具体财务指标见下表:

证券之星价投圈财报分析工具显示:

从公司最新一期2022年的财务报表来看,在盈利能力方面,主营业务在产业链地位较低,勉强维持周转经营,营销是有不小投入,行业有一定竞争压力。

进一步分析公司近十年以来的历史财务报表,整体来看成长不是很稳定,扣非净利润常年负增长。长期来看盈利能力较弱。业务体量近5年来有过慢速增长,近年来开始萎缩。利润近5年来有过萎缩迹象。其最新盈利预测显示,利润增速会有所增长。

分析公司财报数据显示:需特别注意存货数据。

靠谱分析师观点:公司未来业绩高速增长,成长性较高。

公司商业模式常年稳定,推荐使用绝对估值来预估公司现值,该公司业务较难准确预测,建议用保守方式检视当前估值水平,如果按照当前市值回推,该公司未来5年业绩复合增速要达到92.7%这种爆表速度,才能撑起当前市值,市场对其预期可能过热。

最近有知名机构关注了公司以下问题:

问:公司资本运作方向跟战略思路?

答:您好,公司资本运作围绕“强上游、固中游、拓下游”,各产业板块协调发展思路,依托产能扩充+资本运作的双轮驱动方式,建立和发展核心业务以获取最高的投资资本报率。上游芯片业务方面,规划引入战略投资者参与,进一步优化产能、业务结构,体现国星半导体对中游封装的协同、支撑作用;中游封装业务方面,在巩固现有优势基础上,加大横向拓展,包括寻求优质标的开展资本运作及稳步推进内部产能扩充计划,把中游封装业务规模做大做强;下游应用业务方面,主要面向附加值高、有一定技术壁垒的终端应用领域拓展。此外,持续完善第三代半导体领域的研发及业务拓展布局,为公司未来发展成化合物半导体封测龙头助力。

以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

相关新闻: