(原标题:预见2024:《2024年中国商业航天行业全景图谱》(附市场规模、竞争格局和发展前景等))

产业主要上市公司:中天火箭(003009)等

本文核心数据:商业航天行业发展历程,商业发射次数,商业航天企业数量,商业航天市场规模等

产业概况

1、定义

全球的航天大国主要有美国、欧洲国家以及中国,各航天大国根据自己国情、发展目的、技术基础等对商业航天作出了不同的界定,即:

2、产业链剖析:各环节分工专业化

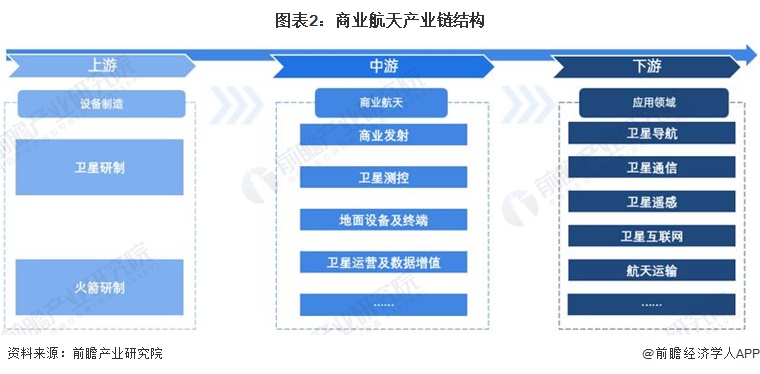

中国商业航天行业上游主要包括卫星研制、火箭研制和其他设备制造;中游为主要包括商业发射、卫星测控、地面设备及终端以及卫星运营及数据增至;下游应用领域广泛,包括导航、通信、遥感等应用领域。

从产业链各环节代表企业来看,上游卫星研制领域代表性企业主要有中国航天、智星空间、微纳星空等企业,火箭研制包括中科宇航、深蓝航天、中国火箭等代表性企业;中游领域中,商业发射包括蓝箭航天、中国电科等,卫星测控包括天链测控、中科深链等企业,地面设备及终端包括航天恒星、国科天迅等企业,卫星运营及数值增值包括中国卫通、中欧航天、北斗星通等企业。

行业发展历程:商业航天已形成初步生态

我国商业航天发展时间相对全球较晚,1985年10月,我国正式宣布:长征系列运载火箭将投放国际卫星发射服务市场,承揽为国外发射卫星的业务;7月中国政府核准的第一个民用商业遥感卫星“北京二号”在印度发射,2015年成为“中国商业航天元年”。从2019年星际荣耀成功发射“双曲线一号”遥一运载火箭开始,中国民营公司在商业发射领域也迅速崭露头角。到目前为止,已经形成初步生态,卫星制造、卫星运营、火箭研发生产和发射、地面测控、试验服务等产业均培育了一定数量的企业,各产业内从材料到零部组件制造装配到产品总装等上中下游各个环节均有企业参与。

2022年12月,长光卫星技术股份有限公司向上交所提交了科创板IPO申请,目前处于问询阶段,有望成为国内首个IPO的商业航天公司。

行业政策背景:重点支持航天装备制造及卫星应用

从商业航天国家政策发展来看,中国商业航天行业受到国家政策支持力度较大,政策类型中以支持类政策为主,重点支持领域集中在航天装备制造及卫星应用领域。截至2023年,中国商业航天产业相关政策汇总如下:

行业发展现状

1、商业发射活动活跃度提高

在国家政策的大力支持下,我国商业航天活动日益活跃,商业发射次数高速增长,2023年,我国发射商业航天器141颗,同比增长29%;商业发射23次,较2022年增长28%。

2、累计企业数量逐渐增长

根据企查猫查询数据显示,近年来我国商业航天行业快速发展,累计企业数量逐渐增长。截至2024年1月16日,中国商业航天行业注册企业共有370家,其中2015年新注册企业数量创历史高峰,达26家。2023年中国商业航天行业注册企业数量为9家。

注:【企查猫检索式说明】行业相关关键词:“商业航天”;筛选范围:企业的名称、产品服务、经营范围、企业简介中包含了“商业航天”的企业,行业限定为“铁路、船舶、航空航天和其他运输设备制造业;计算机、通信和其他电子设备制造业;仪器仪表制造业;金属制品、机械和设备修理业;电信、广播电视和卫星传输服务;软件和信息技术服务业;专业技术服务业”;统计时间:截至2024年1月16日。

3、市场规模年增长率达23%

中国商业航天市场规模保持高速增长,据中国航天工业质量协会统计,商业航天市场规模逐年增长,从2018至2023年,市场规模由0.6万亿元突破至1.9万亿元,年均增长率达23%。

行业竞争格局

1、区域竞争:北京企业竞争力最强

商业航天企业主要分布在北京市、广东省、陕西省、江苏省和上海市等地,从主要竞争者区域分布情况来看,北京企业竞争力最强,拥有航天军工国家队龙头航天科技集团及航天科工集团,以及民营商业航天领先企业星河动力、星际荣耀、蓝箭航天等企业,在火箭、卫星等商业发射领域竞争力遥遥领先。

2、企业竞争:两大国家队为第一竞争梯队

从我国航天行业企业布局和发展来看,处于行业第一梯队的是以为航天科技集团和航天科工集团两大集团为主的国家队,具有运载火箭、卫星、空间飞船等重大航天装备研发和总装能力;处于第二梯队的,则为民营的大型企业,如天奥电子、蓝箭航天、天箭科技、中兵红箭、盟升电子、高德红外、中海达、星河动力等;第三梯队则为规模较少,以航空装备零部件系统为主的中小型企业。

产业发展前景及趋势预测

随着近年来政策不断开放,中国商业航天产业发展已驶入快车道。2024-2029年,中国商业航天产业将进入发展黄金期,预计2029年中国市场规模将达到6.6万亿元人民币,年复合增长率约23%。