作为券商月度策略的精华,券商金股近年来成了诸多券商的固定栏目,也是诸多投资者每月必看的投资风向标。随着A股12月行情启幕,券商2024年最后一个月的月度投资策略也陆续出炉。

据证券之星小编不完全统计,截至目前已有长江证券、国金证券、招商证券、东吴证券、中泰证券、东兴证券、光大证券等29家券商发布了投资策略报告。那11月券商金股含金量有多高?12月如何寻找机会?

11月金股成绩回顾

在经历10月的震荡后,11月市场高位盘整,但成交量依然保持活跃。11月的市场行情整体平稳收官,上证指数、深证指数、创业板指数分别上涨1.42%、0.19%与2.75%。

尽管11月同样较为震荡,不过券商金股组合11月的表现整体却好于10月。据Wind统计,整体来看,11月单月39个券商金股组合中,实施正收益的有25个,环比增加了8个,占比64%。

在这些券商中,太平洋证券的月度金股以12.87%的月涨幅位居榜首;其次是“华创证券金股指数”,当月涨幅为7.9%;“东吴证券金股指数”紧随其后,当月涨幅为7.1%;“浙商证券金股指数”和“华西证券金股指数”当月涨幅分别为5.38%、5.05%。

具体到个股来看,长城证券和华鑫证券联合推荐的同花顺以63.72%的涨幅成为11月份最牛金股。据悉,同花顺是一家互联网金融信息服务提供商,产品及服务覆盖产业链上下游的各层次参与主体。今年前三季度,同花顺实现营业收入为23.35亿元,同比下降1.59%;归母净利润为6.51亿元,同比下降15.53%。

紧随其后的是西部证券推荐的和而泰当月股价上涨47.74%;之后是华泰证券推荐的中科飞测当月股价上涨43.49%;国投证券和华龙证券联合推荐的中科曙光当月股价涨幅为38.56%。

从行业分布来看,信息技术行业(Wind一级行业)在11月份涨幅前十的金股中占据了8席,显示出强劲势头。

整体来看,一些券商研究所展现出了较强的策略研究与牛股挖掘的能力,其推荐的金股相比市场大盘指数有显著的超额收益。

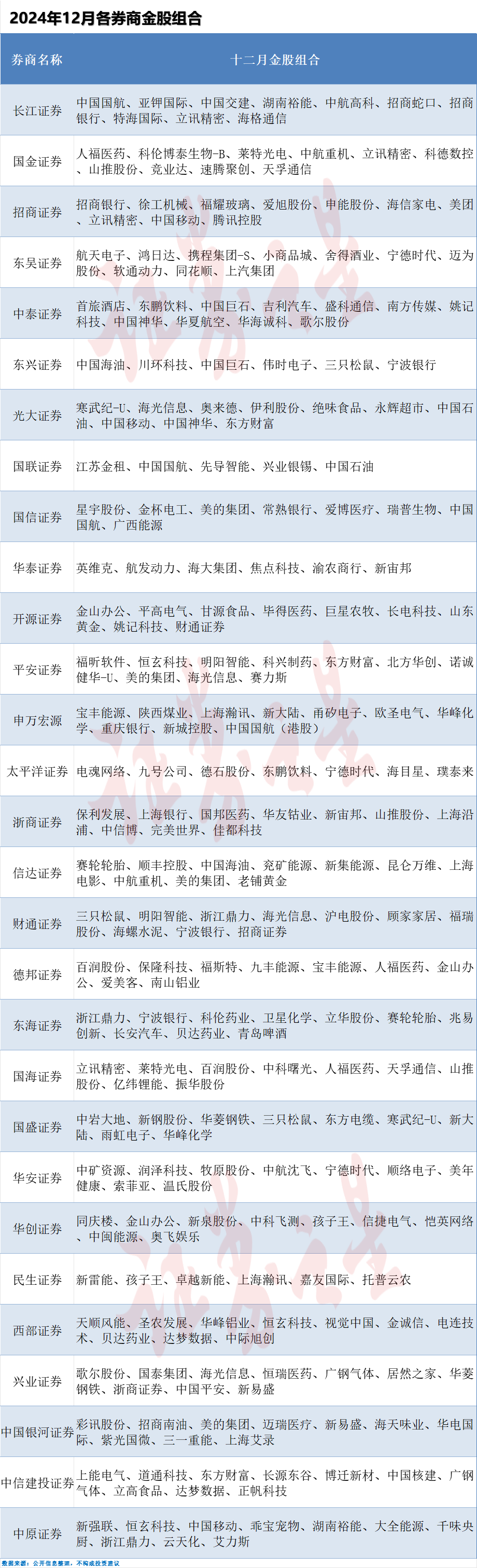

12月券商金股组合出炉

进入12月,券商12月金股名单也正陆续推出。据证券之星小编不完全统计,截至目前已有长江证券、国金证券、招商证券、东吴证券、中泰证券、东兴证券、光大证券等29家券商发布了投资策略报告。

在各家券商的“金股”名单中,被推荐次数最靠前的是美的集团、立讯精密、宁德时代、腾讯控股、中国海油、常熟银行、中国国航、恒玄科技、人福医药等。

美的集团在12月入围了信达证券、国信证券、平安证券、中国银河证券、国投证券券多家家券商的月度投资组合。国投证券认为,美的集团布局新兴市场,海外白电渗透率提升,外销接单快速增长;公司线下网点数量较多,受益“以旧换新”政策;此外,公司第三季度内销经营较为稳健。

宁德时代获东吴证券、太平洋证券、华安证券等机构推荐,平安证券推荐逻辑为公司作为全球锂电池龙头,市占率及盈利能力向上,新技术和海外市场带来弹性及空间。

海光信息获平安证券、光大证券、财通证券、兴业证券等四家机构推荐,平安证券推荐逻辑为公司国产算力核心标的,深度受益国产AI芯片发展机遇。

业内人士称,在券商金股股票池中,如果前期市场的关注度相对较少,随着券商分析师将其推荐为金股,其获得的市场关注度将会明显提升。基于此,可寻找出市场前期关注度相对较少的券商金股。

12月怎么走?

在发布月度金股名单的同时,券商分析师也纷纷对年终的市场行情走势及投资策略作出最新研判,券商分析师普遍预计,基本面的改善有较强的持续性和可预见性,市场有望震荡上行,跨年行情仍可期待。

光大证券认为:“尽管市场短期有所波动,但中长期向上的趋势没有发生改变。预期改善驱动的市场行情起伏明显,但从历史情况来看,市场短期波动不改中长期趋势。”

中信建投证券策略研究首席分析师陈果日前指出,流动性宽松是市场共识,政策支持下A股市场生态环境改善,为A股带来新的机遇。短期首先看好岁末年初的跨年行情,倾向超配几大线索:资产重估、金融地产和化债受益类;新质生产力弹性资产,受益财政的“两重”“两新”类;服务消费与潜在受益供给侧改革深化主题的方向等。

华金证券认为,12月份,经济继续处于低位修复趋势中,低基数效应下,投资增速可能回升;同时,消费旺季来临,社零增速可能改善;企业盈利也处于回升周期中。流动性方面,12月份宏观流动性和股市资金流入都可能边际宽松。此外,岁末年初风险偏好可能季节性上升。

从配置思路来看,东吴证券策略首席分析师陈刚表示:“年底,大盘顺周期风格有望迎来阶段性配置机会,而从中长期来看,市场交易主线仍在科技成长。短期来看,市场交易仍较活跃,部分产业趋势交易可能产生跨年行情,建议关注AI软件、数据要素、可控核聚变、卫星及商业航天、固态电池、自动驾驶等。中长期则看好成长科技,包括半导体产业链、国产软件等自主可控方向。”

招商证券则认为,重点沿着三条线索布局:一是政策持续助力下基本面有所改善的内需消费领域,代表性的行业包括商贸零售、家电、汽车等;二是新产业趋势持续催化的低空经济、自主可控等新质生产力领域,如电子、计算机、自动化设备等;三是供需格局边际改善,有望迎来困境反转的领域,如电力设备、基础化工等。