(原标题:【行业深度】洞察2024:中国危废焚烧处理行业竞争格局及市场份额(附市场集中度、企业竞争力评价等))

行业主要上市公司:上海环境(601200);东江环保(002672);清新环境(002573)等

本文核心数据:危废焚烧处理行业竞争梯队;危废焚烧处理行业企业布局等

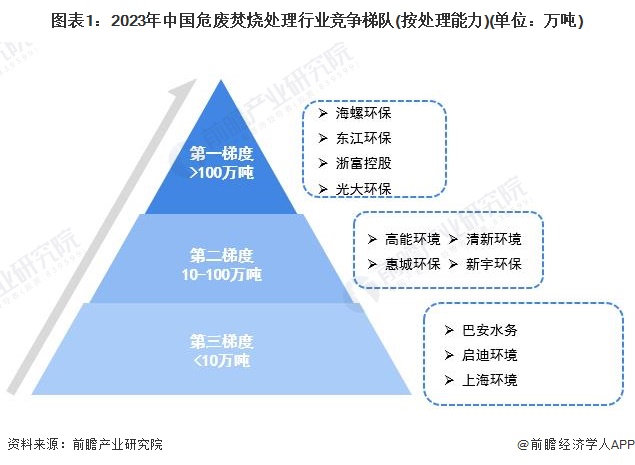

中国危废焚烧处理行业竞争梯队

依据企业的危废处理能力划分,可分为3个竞争梯队。其中,危废处理能力大于100万吨的企业有海螺环保、东江环保、浙富控股、光大环保等;危废处理能力在10-100万吨之间的企业有高能环境、惠城环保、清新环境等;处理能力在10万吨以下有巴安水务、启迪环境、上海环境等。

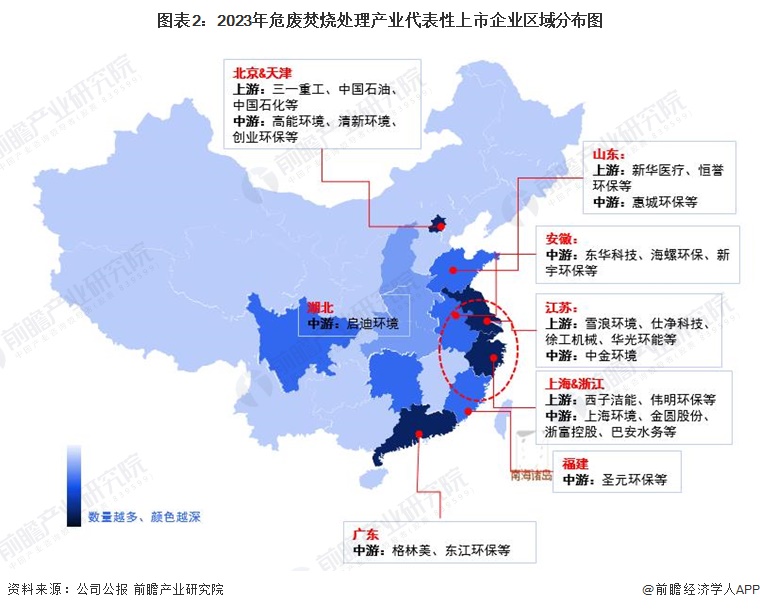

从代表性企业分布情况来看,我国危废焚烧处理代表企业分布在江苏、上海、山东、浙江等沿海省市,以及广东、北京等经济发达省市。

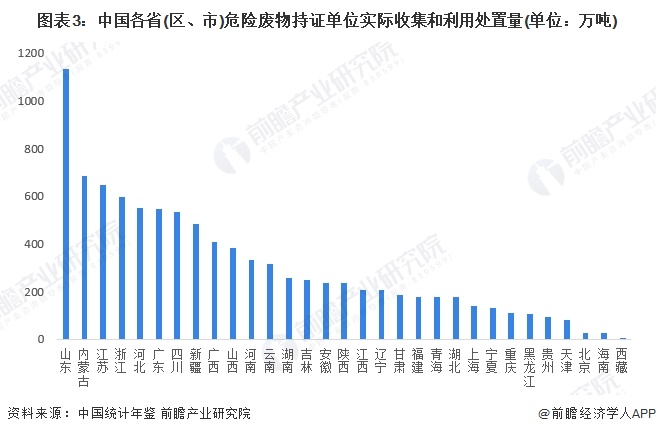

区域竞争格局:山东省、内蒙古和江苏危废利用处置量位居全国前三

2022年,山东省、内蒙古和江苏省危险废物实际收集和利用处置量占据前三。从前十位来看,我国危险废物持证单位实际收集和利用处置量主要集中在华东地区,华东地区中的长三角核心区域竞争较为激烈。

中国危废焚烧处理企业竞争格局

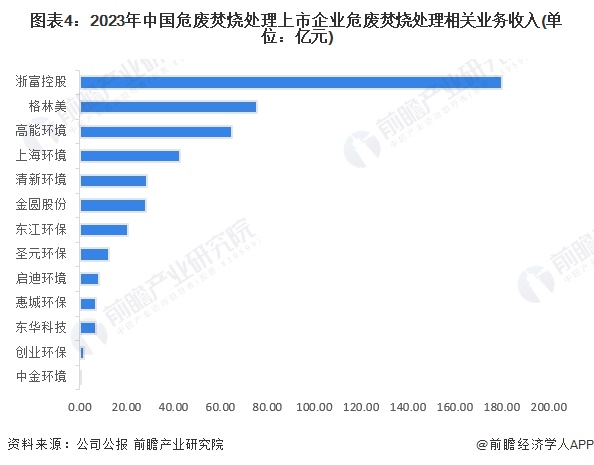

按危废焚烧处理相关业务收入来看,2023年,浙富控股以180.01亿元的业务收入位列第一;格林美业务收入约75.60亿元。

按2023年主要代表性公司披露的危废处理能力来看,2023年海螺环保市场份额约2.01%,东江环保约1.29%,浙富控股约0.85%,三者位居前三。

中国危废焚烧处理行业集中度

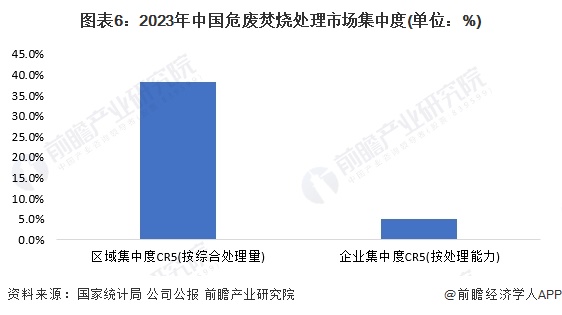

区域集中度方面,中国危废焚烧处理行业区域集中度较高,CR5为38.29%;企业集中度方面,2023年中国危废焚烧处理行业企业集中度较低,CR5仅4.93%。

中国危废焚烧处理行业企业布局及竞争力评价

由于中国危废焚烧处理市场格局分散,业内代表企业市场份额占比均不高,结合代表企业危废焚烧处理业务发展概况,及企业业务收入、区域布局等指标对其竞争力进行评价如下:

中国危废焚烧处理行业竞争状态总结

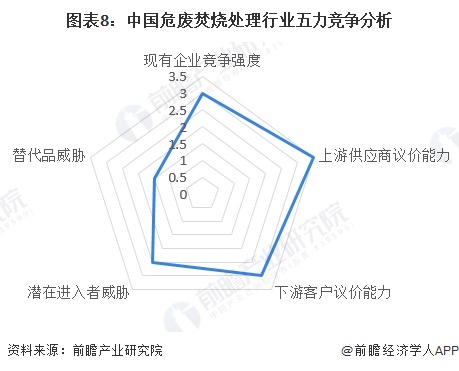

从五力竞争模型角度分析,目前,我国危废焚烧处理行业属于环保行业细分领域,危险废物对环境造成严重影响,须妥善处理,替代品威胁较小;危废经营许可资质按照经营方式,分为危废收集、贮存、处置综合经营许可资质和危废收集经营许可资质,其中危废焚烧处理技术要求较高,收集贮存技术要求相对较低,现有竞争者数量较多,市场集中度较低;上游供应商主要是危废焚烧处理设备制造商,由于相关危废设备的同质化程度较高,上游议价能力较低,而下游消费市场包括政府机构和企业,行业参与者较多下,消费者议价能力较强;同时,因行业存在一定的准入资质以及资金、技术门槛较高,潜在进入者威胁一般。

综合以上分析,我国危废焚烧处理行业竞争状态总结如下: