(原标题:京东方:面板再涨价,这次真要活过来了?)

京东方(000725.SZ)于北京时间 2024 年 4 月 1 日晚间的 A 股盘后发布了 2023 年四季度财报(截止 2023 年 12 月),要点如下:

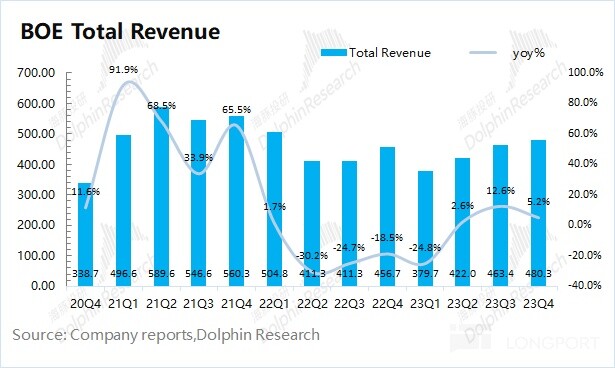

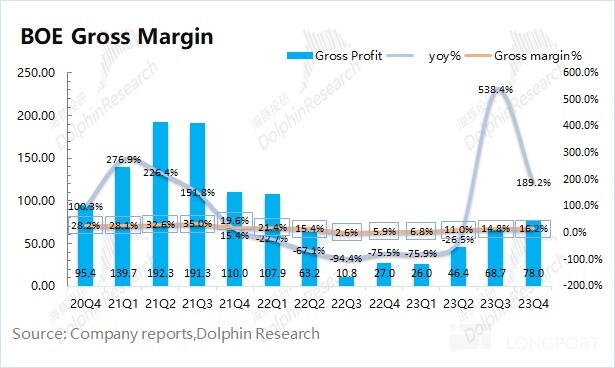

一、整体业绩:还得靠涨价来拉。京东方本季度营收 480 亿元,同比增长 5.2%; 本季度毛利率 16.2%,同比上升 10.3pct。收入和毛利率的增长,主要是受面板价格上涨的拉动。结合市场价格的环比情况,海豚君认为本季度出货量仅仅是少量提升。$ 京东方 A.SZ 本季度归母净利润 15.3 亿元,环比有明显的改善。

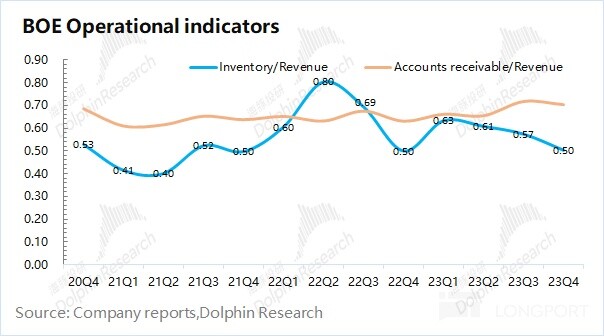

二、费用及经营情况:存货回归合理水位。面板行业从 2021 年下半年以来进入下行周期,存货指标成判定周期的重要指引。相比于 300 亿存货的高点,本季度公司的存货明显下降,已经回到合理水位。虽然公司库存有明显去化,但和并不是强劲的需求带来,仍主要来自于产能端的主动收缩。

整体来看,京东方本次财报中规中矩。收入端和利润端双双回升,继续着面板周期回暖的预期。随着周期的回暖,存货状况也逐渐好转,回归到合理的水位。整体在趋势上也都是符合市场预期的。

至于公司本季度贡献的 15 亿利润,细看主要来自于非经常性项目。在剔除影响后,本季度经营性利润在 6 亿元左右,仍在回升,但没有净利润数值的那么多。海豚君认为四季度的面板价格上涨仍主要是来自于此前厂商的降低稼动率。然而收缩供给端带来的涨价,不具有持续性。

当前来看,面板价格从一季度开始再次上涨。海豚君认为 2024 年的下游整体需求将略好于过去一年,面板价格仍有望继续上涨,而公司业绩也将逐渐回升。从中长期看,随着下游需求回升,基本面的转好,也有望继续带动公司股价的回升。

以下是海豚君对京东方的具体分析:

一、整体业绩:还得靠涨价来拉

1.1 营收端

其中京东方在 2023 年第四季度总营收 480.3 亿元,同比增长 5.2%,基本符合市场预期(484 亿元)。

四季度营收继续回暖,但海豚君认为本次收入的回升仍然主要来自于价格带动,而量的层面并未明显提升。相比于三季度,四季度的大面板的均价大约环比提升 2%。而本季度公司收入环比也仅提升了 3.6%,推测出货量略有提升。而四季度价格的上升,主要来自于供给端收缩带来的涨价效应。

1.2 毛利端

京东方在 2023 年第四季度实现毛利 78 亿元,同比增长 189%。本季度公司毛利率为 16.2%,同比上升 10.3pct。本季度毛利率回暖,主要是在价格回暖的带动下,毛利率继续环比提升。

1.3 面板价格

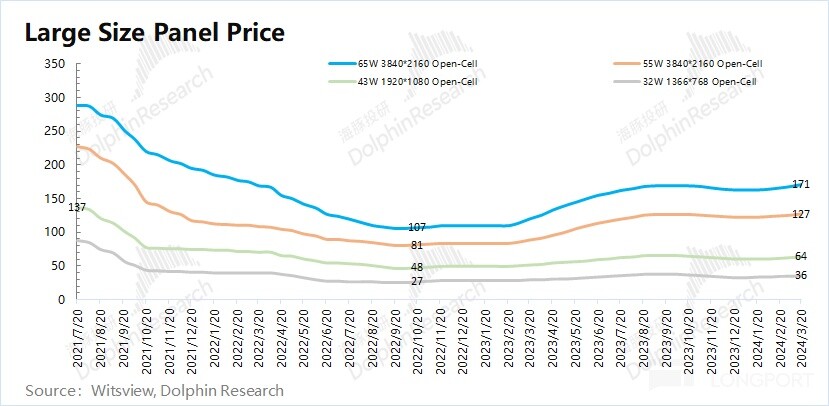

京东方的收入端和毛利率继续回暖,主要是受面板价格上涨的影响。那么,面板价格是如何表现的呢?

从 Witsview 的 3 月下旬报价来看,65 寸/55 寸/43 寸/32 寸价格分别为 171 美金/127 美金/64 美金/36 美金。虽然在去年年末面板价格上涨有所停滞,但进入一季度面板价格再次迎来了上涨。各尺寸面板价格,都已经从底部上涨有 30% 以上。

海豚君认为此前面板价格的上涨,主要是由供给端驱动。各家厂商降低了产能利用率,进而推升了面板的价格。然而由于需求端并未有明显提升的迹象,在年底涨价开始停滞并有所回落。

由于公司面板的主要产能用于 TV、笔记本等较大型显示器,因此需求端受终端市场影响较大。根据产业链及行业情况,TV 和笔记本市场在 2024 年都将呈现温和复苏的迹象。随着需求端开始向好,面板价格仍有望继续上涨,公司收入和毛利率也将继续提升。

二、费用及经营情况:存货回归合理水位

2.1 营运指标

对于周期性行业,关注公司的存货及营运指标更为重要。

①存货情况:本季度 241.2 亿元,环比下滑 9.2%。本季度存货/收入比值维持在 0.5。相比于 300 亿存货的高点,公司的存货明显下降。但当前存货比值,已经回到正常水位。虽然当前公司供求关系改善,但仍未有强劲需求带动。

②应收账款情况:本季度 337.4 亿元,环比增加 1.7%。应收账款/收入的比值为 0.7,相对平稳。

2.2 费用率情况

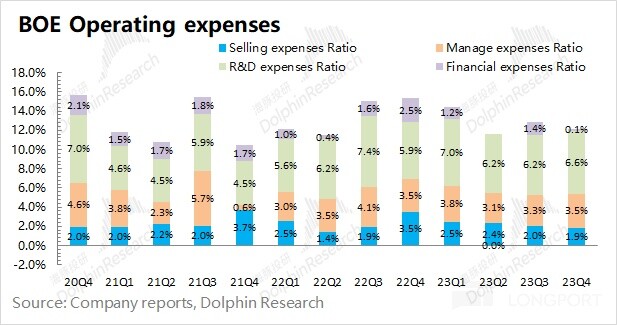

2023 年第四季度京东方四项费用合计 58.16 亿元,同比下滑 17.2%。四项费用率 12.1%,本季度销售费用和财务费用均有所下滑。

1)销售费用:本季度 8.93 亿元,同比下滑 43.4%,销售费用率 1.9%。随着库存消化和价格回升,公司的销售费用有所下降;

2)管理费用:本季度 16.82 亿元,同比增长 5.5%,管理费用率 3.5%,整体维持在相对平稳的水平;

3)研发费用:本季度 31.73 亿元,同比增长 17.5%,研发费用率 6.6%。公司研发费用是四项费用中占比最大的部分,仍保持相对稳健的投入;

4)财务费用:本季度 0.68 亿元,同比下降 94.1%,财务费用率 0.1%。

2.3 净利润

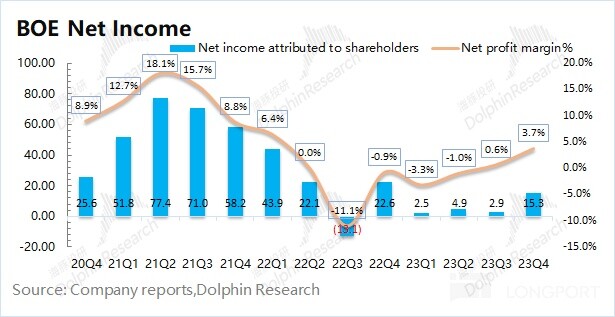

京东方在 2023 年第四季度实现归母净利润 15.3 亿元,利润端出现明显回升。

由于归母净利润受非经营因素的影响,对公司主业经营有所偏差。若考虑纯经营面(剔除非经营性的影响),京东方本季度的利润平稳回升至 6 亿元左右,这主要得益于面板价格的上涨。

2023 年第四季度公司净利率继续回升至 3.7%。随着面板价格的上涨,公司盈利能力开始提升,但当前的产品价格仅能维持公司刚刚经营性盈利的状态。

<此处结束>

海豚投研京东方历史文章回溯:

财报季

2023 年 10 月 31 日财报点评《京东方:涨价不是真回暖,需求才是硬道理》

2023 年 8 月 28 日财报点评《京东方:真涨价,假回暖》

2023 年 4 月 28 日财报点评《京东方:回暖预期已然兑现,旺季能否大逆袭?》

2023 年 4 月 6 日财报点评《京东方:走完绝地求生,剩下看需求 “脸色”》

2022 年 10 月 31 日财报点评《京东方:触底回暖的三重信号》

2022 年 8 月 31 日财报点评《京东方:买的不是业绩,是周期反转》

深度

2022 年 7 月 26 日公司深度《360 度无死角拆解京东方:为什么说短期埋雷无碍长期价值?》

2022 年 7 月 5 日行业深度《从双 “雄” 到双 “熊”:京东方和 TCL 的周期劫到头了?》

2021 年 7 月 21 日顶部研判《面板周期见顶,没有底可以抄》

本文的风险披露与声明:海豚投研免责声明及一般披露