(原标题:熙华检测IPO:行业天花板较低、用并购支撑业绩,巨额商誉减值风险是否隐藏业绩地雷?是否虚增研发费用以满足创业板定位?)

2011年,宁波均胜电子股份有限公司(以下简称“均胜电子”)成功收购德国普瑞,将其业务范围拓展至汽车零部件领域。随后便在上交所上市,成为中国首家在海外并购后成功上市的汽车零部件企业。

也许是尝到了并购的甜头,均胜电子从此开启了“并购狂魔”之路,其在2011年、2014年、2015年、2016年、2018年和2019年均有并购行为,长期的收并购使得均胜电子在10年时间里,总资产和营收都取得了惊人的增长。

但是并购也给均胜电子带来了不小的风险,因其多数并购行为都伴随着较高的溢价,其合并口径商誉在2018年更是达到了81.82亿元,占其同期总资产的13.79%,高额的溢价犹如一柄利剑高悬在均胜电子头顶。

均胜电子2020年在出现业绩大幅下降的情况下并未计提减值,其称根据聘请的外部审计机构毕马威华振会计师事务所的核查意见,以及已披露的历年审计报告结果显示,公司不存在商誉减值的情况,并在问询回复函中否认了财务大洗澡的质询。

但无论均胜电子的商誉减值是否属于财务大洗澡,并购的高溢价的减值风险却是不可避免。最终,悬顶利剑于2021年掉下。均胜电子由于商誉的减值,导致其2021年净利润下降20-25亿元。

多年后的今天,却出现了一家公司,欲以相似的模式开始其IPO之路。

上海熙华检测技术服务股份有限公司(以下简称“熙华检测”或“发行人”),主要从事以生物分析、药物分析为核心的医药研发外包服务提供商,主要提供临床前的DMPK临床阶段生物分析、数据管理与统计分析及药学研究(CMC)的全流程、一体化服务。

熙华检测在其报告期(2020年至2023年上半年,下同)短短几年时间里,实施了两次并购行为,以满足其创业板上市的业绩要求,不过与均胜电子类似的是,巨额商誉的这柄悬顶利剑却挥之不去。

熙华检测本次预计融资7.56亿元,其中用于生命科学事业部及产业化基地项目5.56亿元,补流2亿元。本次发行保荐人为中信证券,审计机构为安永华明会计师事务所(以下简称“安永”)。

熙华检测报告期经营成果虽已达到创业板的上市标准,但巨额商誉减值风险所构成的业绩地雷风险、虚增研发费用的嫌疑,依然有待交易所进一步问询……

一、行业天花板较低、收并购带来的业绩增长不可持续,巨额商誉减值风险高

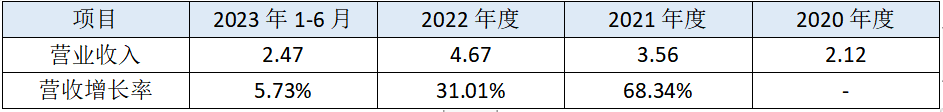

据招股书披露,发行人报告期的营收如下表所示:

单位:亿元

注:2023年增长率已经过年化计算。

由上表可见,发行人报告期营收增速较高,2021年更是达到68.34%的增速,复合增长率则为32.60%,业绩颇为亮眼。在公共卫生事件影响的这几年,能有如此业绩本应是值得骄傲的事件,但光鲜靓丽的业绩数据背后,却隐藏着故事。

1.行业天花板较低,收并购方式带来的业绩提升不可持续

据弗若斯特沙利文数据,在发行人两个主要的业务板块中,2021年中国生物分析市场收入约为40.2亿人民币,发行人2021年生物分析相关收入约为1.35亿人民币,占市场份额的3.4%。

2021年中国临床阶段生物分析市场收入为14.9亿人民币,发行人临床阶段生物分析市场份额为9.1%。

如此行业规模,明显的显示了发行人所在行业的天花板比较低,而从市场占有率数据看,发行人在业内的竞争能力也差强人意。

在一个行业天花板不高且相对充分竞争的市场里,发行人很难在短时间内获得较高的市场占有率,想要提高市场占有率和业绩,需要从各方面加大投入。

提升市场地位的方式有多种多样,如加大研发投入提升技术水平从而提升竞争优势、增加市场的营销投入等比较常规的手段。但这些常规手段并不能保证加大投入后一定有理想的产出,投入产出比具有较大的不确定性。

因此发行人并未选择这些常规的手段,而是采用了类似前述均胜电子采用的收并购来扩充规模的手段。

发行人于2019年开始分三次收购了Primera Analytical Solutions Corporation(以下简称“Primera”),因2020年第二次收购后具有对Primera的控制权,所以2020年5月31日为其合并日。

Primera于2002年在美国新泽西州成立,主要从事药物分析等CRO服务。Primera在美国运营近20年,在小分子药物分析领域有一定的客户,具有一定的销售规模。

发行人收购Primera前一年,Primera资产总额、资产净额、营业收入、利润总额占发行人相应科目比重分别为12.94%、4.85%、76.93%和54.87%。

对Primera的收购完成后,熙华检测立即着手创业板的上市工作。很明显,熙华检测收购Primera用来填充业绩而满足创业板上市要求的目的不言而谕。

也许在收购Primera时,发行人内心已经开始联想一个大钟悬吊于创业板展台,“熙华检测30XXXX”几个大字赫然显示在身后的显示屏上,高管们个个喜笑颜开的拿着一把锤子,等待吉时敲钟的场面。

当然,这种美好的愿望是否能实现,仅靠收购一个Primera,发行人内心还是略有忐忑,并无必胜把握。于是,发行人在收购完Primera后并未停下收并购的脚步。2021年,其如法炮制,收购了TCM Groups, Inc.(以下简称“TCM”),继续为其业绩添砖加瓦。TCM则是于2003年成立于美国新泽西州,主要从数据管理与统计分析业务。

在两项收购完成后,虽发行人招股书中未披露具体来自于Primera与TCM的业绩数据,但根据发行人2022年来自境外的营收占比达43.94%推测,而其境外的营收主要又来自于Primera和TCM,收购上述两家公司为其业绩增色不少。

然而,收并购带来的业绩增长虽然可以让发行人报告期的业绩看起来不错,但这种方式带来的业绩增长却不可能长期持续,而且这些收购行为却带来了新的风险……

2.巨额商誉的减值风险

也许是由于发行人急于扩充业绩的原因,收购Primera共计确认商誉约2.25亿元。收购TCM也与收购Primera如出一辙,共计产生商誉1.14亿元。两项收购共计确认商誉约3.39亿元。

无论被收购企业的估值是否合理,但与前述均胜电子一样,商誉的减值风险是始终存在的。以发行人2023年6月末报表数计算,其商誉余额占资产总额比例达22.63%,更是其2023年年化净利润的5倍。发行人将因为商誉而始终处于利剑高悬的状态,商誉减值风险也随时可能令发行人由盈转亏。

由于商誉减值测试的结果很大程度上依赖于管理层采用的假设,特别是收入增长率、毛利率、折现率等均涉及管理层的估计。该等估计均存在重大不确定性,受管理层对未来市场以及经济环境判断的影响,采用不同的估计和假设将对商誉可收回金额产生重大影响。由于商誉风险过大,安永也在审计中将其列为关键审计事项进行重点关注。

因此,商誉的减值测试从经济的角度很难有办法做到完全客观公正,这也是为何前述均胜电子在出现业绩大幅下降的情况下并未计提减值,且信誓旦旦地说根据中介机构核查意见并未出现减值迹象、却在次年则大幅计提商誉减值,这种行为具有合理操作空间的缘由。

发行人在招股书中称收购Primera和TCM产生商誉,在2023年6月经过减值测试均未产生减值的风险。

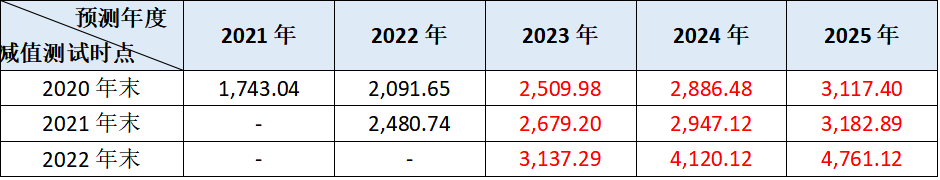

估值之家摘抄了发行人报告各期末减值测试时对Primera的营收预测情况如下表所示:

单位:万美元

从上表可见,发行人2021年和2022年减值测试的营收预测数据,相对于前一个期末时的减值测试预测均有不同程度的上涨。尤其以2022年末对2023年营收预测比2022年实际营收增长21.62%,但Primera在2022年营收环比增长率仅为7.83%。

这种数据预测在2024-2025年也是有过之而无不及,发行人缘何对2023年的预测高出2022年实际增长率近3倍以及在后续预测中大幅提升Primera的业绩预测?在招股书中,估值之家并未找到答案。

因此,发行人对Primera进行的减值测试,高度依赖管理层假设,无论安永是否列入了关键审计事项,依然没办法完全排除实际已经减值或者短期内大幅减值的可能性。

与上市收益相比,这点商誉即便减值也许对发行人微不足道。但对于投资者来说,若发行人因Primera收购形成的商誉出现大幅减值导致亏损,对投资人的打击则将是不言而喻的。

3.多项财务指标变化趋势与可比公司均值变动趋势相反或有粉饰报表可能

发行人对TCM的商誉减值测试虽未出现Primera类似的情况,但无论是收购Primera还是收购TCM产生的商誉,都存在发行人利用商誉消化粉饰报表带来的净资产增加的可能性。毕竟在发行人的招股书中也存在一些数据矛盾,不能排除是粉饰报表留下的痕迹。

(1)多项指标的变化趋势与可比公司均值变化趋势反向

根据招股书的披露,发行人的应收账款周转率与可比公司均值对比如下表所示:

注:可比公司和熙华检测应收账款周转率已经年化处理。

由上表可见,发行人在营业收入增长的同时,其应收账款周转率期末比期初增长59.84%,形势一片大好。但可比公司的趋势似乎又并不如此。可比公司应收账款周转率同期却下降14.51%。

换言之,发行人在行业收款普遍变得越来越困难的情况下,其收款能力却渐入佳境,应收账款周转率由期初的低于行业均值到远高于行业均值。但发行人的业绩增长很大一部分由收并购贡献,自身在产业链的议价能力很难在短期内取得如此大幅的提升。

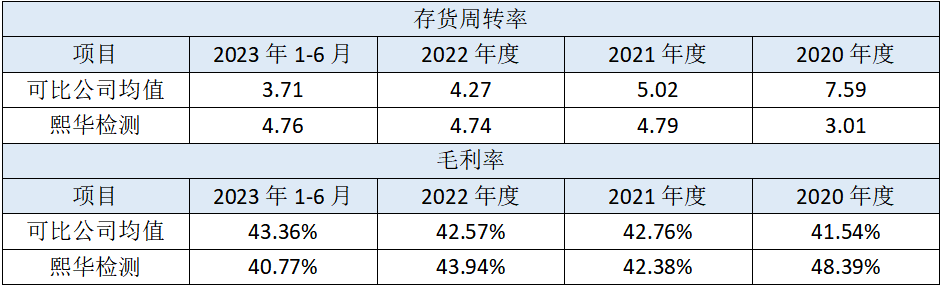

与此相似的还有存货周转率和毛利率,招股书披露的存货周转率和毛利率与可比公司均值对比如下表所示:

注:可比公司和熙华检测存货周转率经年化处理。

从上表可见,发行人的存货周转率与毛利率变化方向与可比公司均值对比都明显相反的趋势。其中可比公司存货周转率下降51.12%,发行人存货周转率却上升58.14%。可比公司毛利率上升1.82%,发行人毛利率下降7.62%。

发行人在招股书中只是用业务模式或者具体情况存在差异来进行解释,但并未能解释为何如此多指标与行业趋势不一致的原因。

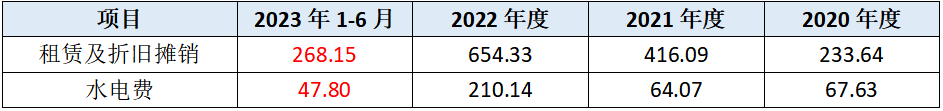

(2)管理费用中租赁及折旧费大幅减少

根据招股书披露,发行人报告期管理费用-租赁及折旧摊销费用如下表所示:

单位:万元

由上表可见,发行人管理费用中租赁及折旧摊销费用和水电费,在2022年均有大幅度的提升。发行人称2022年度,租赁及折旧摊销费用上涨,主要系熙华检测、熙华药业租赁办公场所并装修,长期待摊费用摊销金额、使用权资产折旧增加。对于水电费的大幅提升,则并未作出说明。

猝不及防的是,2023年上半年,这两个科目的费用却出现了明显的下滑。租赁及折旧摊销费环比下降18.04%,水电费环比下降54.51%(均经过年化计算)。

通常而言,租赁及折旧摊销费用中的相当大一部分属于约束性固定成本,管理层的短期决策并不能立即改变相关成本的金额。前述的熙华检测、熙华药业租赁办公场所并装修形成的长期待摊费用摊销与使用权资产折旧,并不会因为发行人的短期决策而降低。

加之在发行人业绩并没有明显下滑的情况下,发行人也没有理由大幅削减管理费用中租赁及折旧摊销费用的动机。其管理费用中职工薪酬一直在增加的也说明了这一点,况且职工人数的增加,其使用的场地也只增不减。

管理费用中的水电费则属于酌量性固定成本,但同样的原理,发行人在预期业绩还会大幅增加的时候,并没有要大幅削减水电费的动机或能力,管理人员办公的水电需求相对变化不会太大。

那么,发行人管理费中租赁及折旧摊销金额与水电费金额的大幅下滑是否与财务数据不实有一定的关系?

二、疑虚增研发费用,创业板定位存疑

创业板主要是定位于深入贯彻创新驱动发展战略,适应发展更多依靠创新、创造、创意的大趋势,主要服务于成长型创新型企业。

因此,在创业板定位上,《深圳证券交易所创业板企业发行上市申报及推荐暂行规定(2022年修订)》对成长和创新的部分指标作出了明确规定。

关于对成长性的要求,交易所要求申报前三个报告期营收复合增长率不低于20%或者最后一个报告期营业收入不低于3亿元。正如前文所述,得益于收并购带来的业绩,发行人报告期营收复合长率达48.50%,满足了成长性的要求。

但创业板除了对成长性的规定,还对研发费用投入的标准作出了两套明确的规定,第一套标准是报告期研发费用复合增长率不低于15%且最后一期研发费用不低于1,000万元,第二套标准则是近三年累计研发投入金额不低于5,000万元。

发行人2020年度研发费用为1,595.64万元,若要满足第一套标准,则最后一个报告期的研发费用需要支出1,595.64*(1+15%)2=2,110.23万元。但发行人最后一个完整的报告期(2022年度)研发费用实际支出为1,874.01万元,实际复合增长率为8.37%。

显然,其研发支出并不能满足第一套标准,所以发行人选择了第二套标准。但即便如此,发行人报告期累计研发支出为5,200.95万元,与创业板标准要求的5,000万元门槛相比,恰到好处,钱都花在刀刃上,分文不落虚空。

但发行人的研发费用中,估值之家却发现了不同寻常的异常……

1.研发费用结构异常

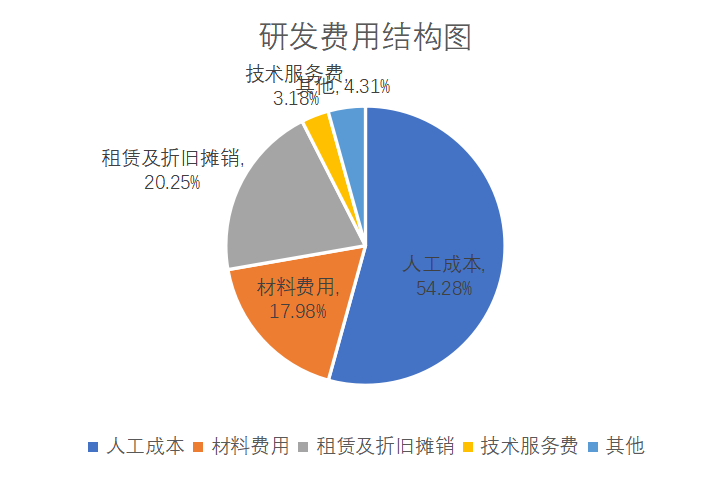

据招股书披露,发行人2023年上半年研发费用结构如下图所示:

从上图可见,发行人研发费用中,人工成本占比54.28%,其次是租赁及折旧摊销费20.25%以及材料费用占比17.99%。

发行人的行业属于知识密集型行业,研发中投入巨大的肯定是人力成本,这与发行人工成本占比最大吻合。但在同行业中,不同项目的研究设备虽有差异,但并不会存在天壤之别。所以租赁及折旧摊销费在研发费用中的占比应出现趋同性。

然而,发行人研发费用结构中排第二的租赁及折旧摊销费,可比公司均值仅9.07%,高于同行业均值超过一倍的水平。那么发行人是用了什么同行不具有的高精尖设备吗?还是租赁及折旧摊销费用相对比较容易虚增?

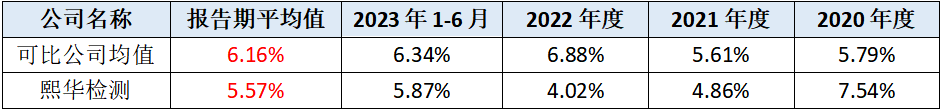

据招股书披露,发行人的研发费率与可比公司均值对比如下表所示:

由上表可见,发行人报告期平均研发费率低于可比公司均值。不仅如此,发行人报告期的营收在可比公司排名垫底,可以合理推测发行人报告期研发费用投入绝对金额在可比公司中最低。

换言之,不考虑发行人是否虚增研发费用,其在与可比公司中以最低的研发支出,却在研发设备或场地上大幅投入,最应该投入的知识及人工成本上却落后于可比公司均值,严重的本末倒置,这样的企业创新性又能出类拔萃吗?

2.向关联公司采购技术服务有虚增研发费用之嫌

发行人主要从事生物分析、药物分析为核心的医药研发外包业务,采购的技术服务一部分计入营业成本、一部分计入研发费用。

据招股书披露,发行人前三个报告期研发费用中技术服务费共计196.60万元,其最近三个完整报告期研发费用累计5,200.95万元超过创业板要求的5,000万元门槛的200.95万元,这两个金额相差无几。

金额也许只是个巧合,但技术服务费的采购对象却名不符实、存在重大异常。

在发行人的预付账款中,除2023年6月底以外,均存在向上海迈塔医药科技有限公司(以下简称“迈塔医药”)预付技术服务费。

然而,据天眼查显示,迈塔医药于2018年7月16日在上海市崇明区成立,其成立至发行人报告期初仅1年半左右时间。不仅如此,其2022年度年报显示其实收资本为0,参保人数为0。

发行人向一个即无实收资本又无员工的企业长期采购技术服务的合理性?不可思议的是,发行人向其预付款项,发行人在其产业链的地位如此低吗?

无论发行人向迈塔医药采购技术服务是否属实,但向一个空壳企业长期采购技术服务的行为,本身就缺乏商业的合理性,因此不能排除与迈塔医药的交易本质系发行人虚增研发费用的可能性。

无独有偶,发行人报告期向上海义逊夫医药科技中心(有限合伙)(以下简称“义逊夫医药”)采购技术服务2,058.97万元。占各期采购总额的比例分别为13.40%、9.80%、7.12%和5.94%,义逊夫医药也是发行人报告各期的前五大供应商之一。

然而,义逊夫医药却由发行人实际控制人邢金松外甥持股50%,属于发行人的关联方。更为蹊跷的是,据天眼查信息显示,义逊夫医药成立于2019年7月25日,在2020年就成为了发行人的第一大供应商。注册资本100万元,但截止2022年工商年报的信息显示其实缴资本为0,参保人数仅3人。

发行人本身处在一个知识密集型的行业里,向一个成立仅半年、只有3名员工的关联企业长期采购大额的技术服务,很难不让人怀疑其采购中有猫腻。至少,发行人要想通过关联小微企业里来虚构少量研发技术服务,难度相对较小。

虽然研发费用中技术服务金额整体并不高,但这至少说明发行人有着虚增研发费用的动机和能力,在采用巧妙方式完成上市业绩要求后,再利用巧妙的方式完成创业板关于研发费用要求,加之其研发费用踩着创业板门槛过线,虚增研发费用的嫌疑可谓不小。

换个角度看,一个成立仅半年,仅3名员工的公司,可以承接发行人2020年512.48万元的技术服务。即便发行人向其采购的技术服务属实,那义逊夫医药很可能将相关工作外包给了第三方,如此发行人向义逊夫医药采购技术服务则又很可能构成了利益输送。

以上所述:发行人研发费用结构与可比公司对比异常和向空壳公司以及关联方的采购技术服务,显示发行人很可能在研发费用与创业板标准背离时,采取虚增研发费用的手段以满足创业板对研发费用的强制性要求。

除此之外,发行人未在所得税计算中披露其研发费用加计扣除的影响,因此我们也无法从企业所得税计算过程中窥见其研发费用情况,也为其研发费用到底是否满足创业板要求蒙上了一层疑云。

三、结语

发行人短时间内通过收并购的方式来满足创业板上市条件的业绩要求,但因此形成的巨额商誉如一把悬顶利剑,时时刻刻都有可能令其业绩由盈转亏。

发行人研发费用结构与可比公司差异较大,加之向关联方或空壳公司采购技术服务,意味着虚增研发费用的嫌疑较大。

此外,发行人的巨额闲置货币资金几乎已经满足募集资金项目需要,除了募投项目所需资金以外更是还要募资补流,因此募投必要性缺乏,仿佛上市动作只是为了完成实控人股权资本化的惊人一跃。