(原标题:万源通:子公司项目环评上演“先上车后补票”异象 业务布局或“掉队”)

《金证研》南方资本中心 相宁/作者 浮生 西洲 汀鹭 映蔚/风控

2020年9月1日,昆山万源通电子科技股份有限公司(以下简称“万源通”)的子公司江苏广谦电子有限公司(以下简称“江苏广谦”)已投产的1号工厂内,钻孔、电镀、印刷等生产线正高速运转。彼时,其北侧的2号工厂也已完成封顶,预计2021底可启用部分。

然而,江苏广谦工厂的建设及投产情况,异象迭起。一方面,江苏广谦的仅存的建设项目开工时间或晚于环评审批时间,涉嫌未批先建。同时,该项目的投产时间或还早于环保验收报告的编制时间,涉嫌未验先投。

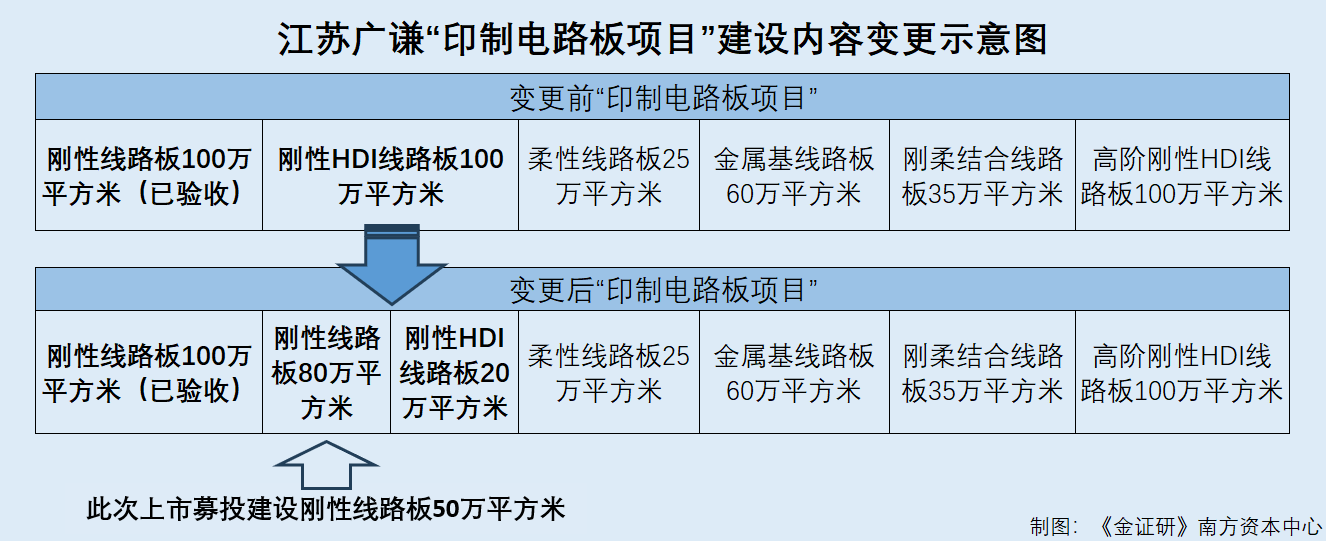

事实上,该项目历时多年进展缓慢。研究发现,万源通上市前夕或“突击”更换项目建设内容,将HDI原规划部分产能拆出,变更为才扩产不久的刚性线路板。值得一提的是,HDI系未来趋势产品,万源通同行业可比公司或均已投产或形成相关技术储备,万源通业务布局或“掉队”。

一、子公司历史项目开工时间早于环评批复时间,环评或上演“先上车后补票”

众所周知,项目开工前,建设单位应按照要求完成环保审批工作,并公示环评批复。

反观万源通,其子公司一建设项目于2019年1月取得环评批复,但该项目或在2018年5月或已开工建设。在此情况下,万源通子公司项目涉嫌“未批先建”。

1.1 江苏广谦为万源通子公司,成立起至2023年5月仅获批印制电路板项目

据万源通签署日为2023年9月7日的招股说明书(以下简称“招股书”),昆山广谦电子有限公司(以下简称“昆山广谦”)系万源通的全资子公司,江苏广谦系昆山广谦的全资子公司。

即是说,江苏广谦系万源通的全资孙公司。

据广州绿网公益环境数据中心公开信息,2023年5月15日,盐城市东台生态环境局受理了江苏广谦“PCB电路板生产线技术改造项目”(以下简称“生产线技改项目”)并进行了公示,并附上生产线技改项目的环评报告(以下简称“生产线技改项目环评”)。

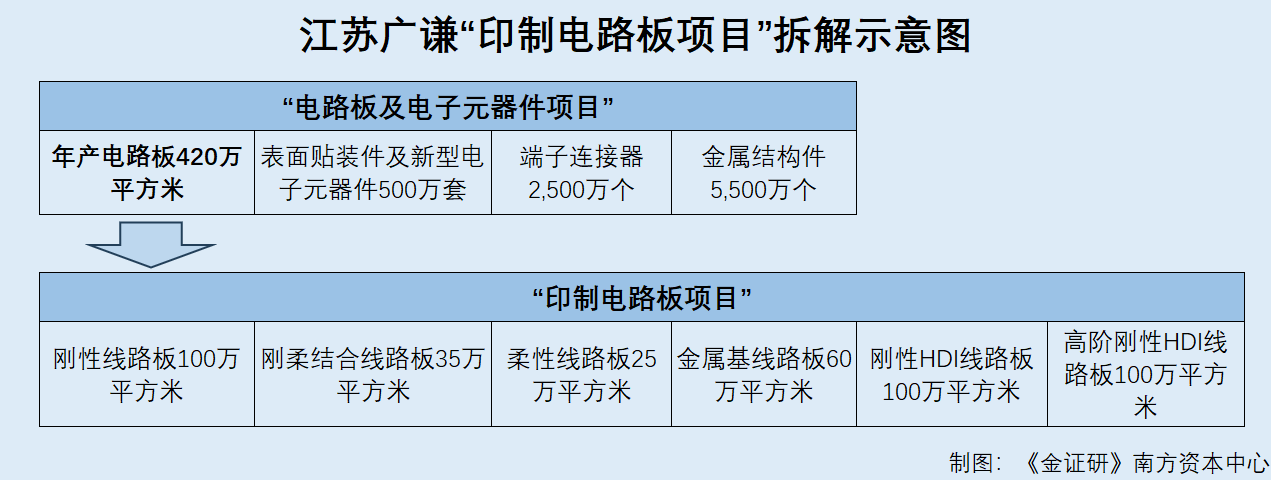

据生产线技改项目环评,江苏广谦成立于2018年2月1日。2018年3月8日,江苏广谦取得了“PCB电路板、表面贴装及新型电子元器件、端子连接器、金属结构生产项目”(以下简称“电路板及电子元器件项目”)江苏省投资项目备案证(东台发改备[2018]62号)。

该项目建成后,预计年产电路板420万平方米,表面贴装件及新型电子元器件500万套,端子连接器2,500万个,金属结构件5,500万个。

2019年,江苏广谦对上述备案中的“年产电路板420万平方米”的预计产能,编制了《江苏广谦电子有限公司高密度互连和刚柔结合-新能源汽车配套高端印制电路板项目环境影响报告表》,项目名称为“印制电路板项目”,建设规模为年产刚性线路板100万平方米、刚柔结合线路板35万平方米、柔性线路板25万平方米、金属基线路板60万平方米、刚性HDI线路板100万平方米、高阶刚性HDI线路板100万平方米。合计420万平方米。

对比不难发现,“印制电路板项目”或系“电路板及电子元器件项目”的子项目,中,预计年产420万平方米电路板。

值得一提的是,据生产线技改项目环评,截至该环评编制日期2023年5月,江苏广谦现有的已批已建、已批未建项目中,仅有“印制电路板项目”一个。

换言之,自2018年2月至2023年5月,江苏广谦或仅有“印制电路板项目”获批。

研究发现,该项目或存在未批先建情形。

1.2 环评报告显示,印制电路板项目取得批复的时间为2019年1月19日

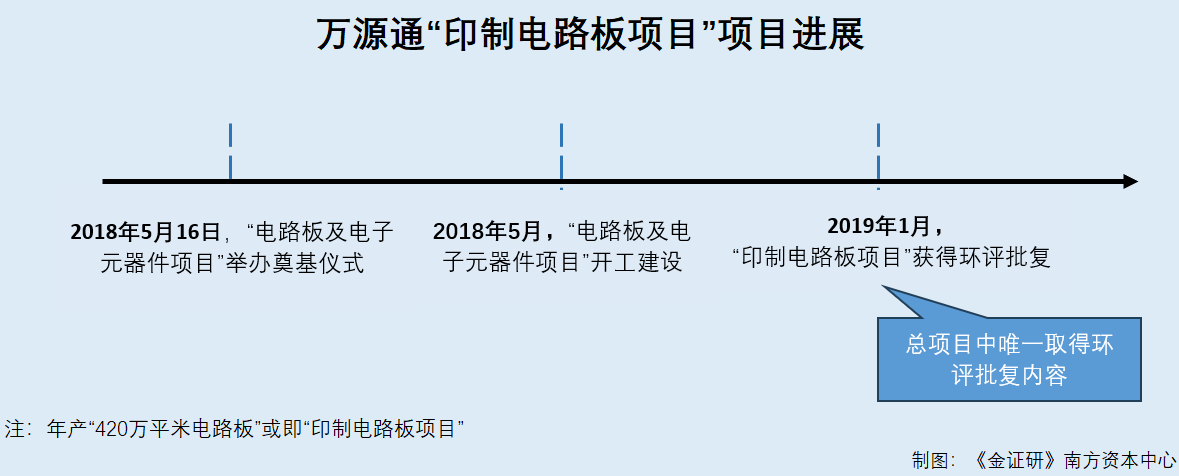

据生产线技改项目环评,“印制电路板项目”环评的批准文号为东环审[2019]008号,批准时间为2019年1月19日。

在此之前,该项目或已开工建设。

1.3 官方信息显示,江苏广谦印制电路板项目于2018年5月已开工建设

据认证主体为昆山广谦的微信公众平台2018年5月29日的公开信息,2018年5月16日上午,江苏广谦“新型电子元器件及高端线路板生产项目”举办奠基仪式。

内容指出,该项目位于江苏东台经济开发区东区五路,计划投资10亿元,新建厂房15万平方米。全部投产后,可年产新型电子元器件500万件、高端线路板420万平方米,实现销售30亿元,利税3亿元。

据认证主体为东台市委宣传部的微信公众号平台2019年9月24日的公开信息,江苏广谦“精密电子元器件项目”,计划总投资10亿元,总建筑面积16万平方米。项目于2018年5月份开工建设,目前1号厂房部分设备已进场,2号厂房正在加快墙体填充,2幢宿舍楼进行内部装修,计划2020年春节试产。

此外,项目全部建成投产后,年可生产新型电子元器件500万件、双面和多层印刷线路板420万平方米,实现销售30亿元、利税3亿元。

对比之下,上述两个微信公众平台所提及的项目开工时间、投资额、产能均一致,或系同一项目。

上述提及,“电路板及电子元器件项目”可年产电路板420万平方米、表面贴装件及新型电子元器件500万套。此外,江苏广谦自成立起至2023年5月仅有一个项目即“印制电路板项目”获批。

可知,上述微信公众平台发布的项目即为“电路板及电子元器件项目”,而其中年产“420万平米电路板”所对应的,正是“印制电路板项目”。

在此情况下,江苏广谦“印制电路板项目”的开工建设时间或为2018年5月,在取得环评批复之前,是否存在未批先建的嫌疑?。

相关规定指出,未经批准的项目不得擅自开工建设。

1.4 建设项目环评未经批准或未予通过的,建设单位不得擅自开工建设

据2017年修订且现行有效的《建设项目环境保护管理条例》,依法应当编制环境影响报告书、环境影响报告表的建设项目,建设单位应当在开工建设前将环境影响报告书、环境影响报告表报有审批权的环境保护行政主管部门审批;建设项目的环境影响评价文件未依法经审批部门审查或者审查后未予批准的,建设单位不得开工建设。

在此情况下,万源通子公司江苏广谦“印制电路板项目”或于2019年1月才取得环评批复,而公开信息显示,该项目或早在2018年5月开工建设。至此,江苏广谦的历史建设项目环评,是否上演“先上车后补票”?

问题还在继续。

二、子公司建设项目投产先于验收,开工四年或仅实现两成产能

一波未平一波又起。

值得关注的是,万源通“印制电路板项目”或还存在未验先投的情形。并且,该项目自2018年开工建设,直到2022年11底,一期工程才完成自主验收,建设进度或仅达20%。

2.1 印制电路板项目于2018年开始建设,2021年1月编制验收报告

据江苏鑫翰环境检测科技有限公司(以下简称“鑫翰环境”)官网2021年3月22日的公开信息,江苏广谦对“高密度互连和刚柔结合-新能源汽车配套高端印制电路板项目”进行了竣工环境保护验收公示,并附上了验收报告(以下简称“印制电路板项目验收报告”)。

前文提述,自2018年成立起至2023年5月,江苏广谦仅有“印制电路板项目”获批。该项目于2019年1月取得环评批复,但于2018年5月或已开工建设。

也就是说,鑫翰环境官网披露的江苏广谦验收项目,即是江苏广谦仅有的“印制电路板项目”。

据印制电路板项目验收报告,鑫翰环境系受江苏广谦委托,进行现场勘察的企业。“印制电路板项目”竣工时间为2020年11月,调试与生产时间为2020年12月至2021年1月,现场监测时间为2020年11月24日、25日、28日;2020年12月2日、3日、4日;2021年1月15日;2021年4月6日、7日。验收报告编制日期为2021年1月。

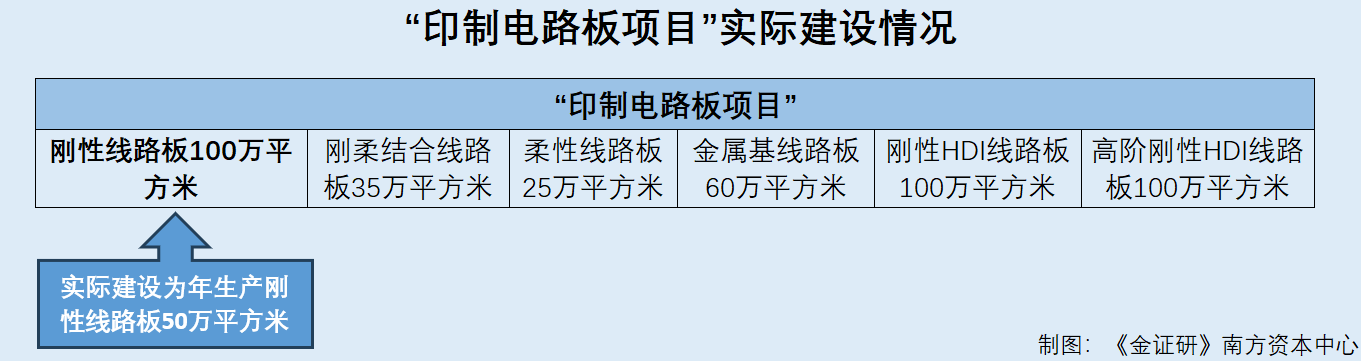

需要指出的是,“印制电路板项目”原计划对刚性线路板扩产420万㎡,截至2021年1月,或仅验收了50万㎡。

2.2 项目计划新增年产能420万平方米刚性线路板,截至验收或建成年产50万平方米的产线

据印制电路板项目验收报告,项目设计年产刚性线路100万平方米、刚柔结合线路板35万平方米、柔性线路板25万平方米、金属基线路板60万平方米、刚性HDI线路板100万平方米,高阶刚性HDI线路板100万平方米,实际建设为年生产刚性线路板50万平方米,其余部分未建成。

此次验收,仅验收该项目建设年产刚性线路板50万平方米部分的主体工程、办公生活设施、公用设施以及相应的环保设施。

即是说,2020年11月该项目竣工,截至2021年1月,“印制电路板项目”仅建成可年产50万平方米的刚性线路板产线并对此验收,剩余计划产线均未建成。

问题不止于此。在项目验收之前,该项目或已投产。

2.3 招股书显示,2020年下半年江苏广谦逐步投产并形成10.9万平方米产能

据招股书,2020年下半年,江苏广谦开始逐步投产,产能开始爬坡。

同时,据万源通出具日为2023年9月1日的《关于昆山万源通电子科技股份有限公司公开发行股票并在北交所上市申请文件的审核问询函的回复》(以下简称“首轮问询回复”),2020-2022年,江苏广谦的产能贡献分别为年产10.9万平方米、年产51万平方米、年产90.8万平方米。

可见,江苏广谦2020年下半年即开始投产,拥有了10.9万平方米的年产能。截至2021年末,江苏广谦产能进一步增加至51万平方米。

2.4 项目一期中的100万平方米刚性线路板,直到2022年11月才通过自主验收

此外,生产线技改项目环评还提及,“印制电路板项目”一期年产刚性线路板100万平方米已于2022年11月23日通过自主验收,剩余年产刚柔结合线路板35万平方米/年、柔性线路板25万平方米/年、金属基线路板60万平方米/年、刚性HDI线路板100万平方米/年、高阶刚性HDI线路板100万平方米/年,暂未建设。

可见,“印制电路板项目”于2018年5月开始建设,2021年1月阶段性验收,仅完成了50万平方米的建设。而直到2022年11月,一期工程中的100万平方米产能建设才通过自主验收。

也就是说,万源通完成了“印制电路板项目”中的一期工程中的100万平方米的产能建设,或历时四年多。

不仅如此,通过万源通以及江苏广谦的产能变动情况可知,该项目投产时间或开始于2020年下半年,而该项目阶段性验收报告的编制日期为2021年1月,即投产时间先于验收时间。

2.5 建设项目环境保护管理条例指出,未经验收的项目不得投入生产或使用

据现行有效的《建设项目环境保护管理条例(2017年修订版)》第十九条,编制环境影响报告书、环境影响报告表的建设项目,其配套建设的环境保护设施经验收合格,方可投入生产或者使用;未经验收或者验收不合格的,不得投入生产或者使用。

反观江苏广谦,截至2023年5月,江苏广谦仅申请审批了“印制电路板项目”一个项目,截至2021年1月,该项目仅完成年产50万平米的刚性线路板产线建设且已验收,彼时并未建设其他内容。但万源通招股书却显示,其或于2020年下半年便已投产并具有10.9万平米的产能,涉嫌未验先投。另外,截至2022年11月,“印制电路板项目”也仅实现刚性线路板100万平方米的年产能,建设进度或才达20%,令人唏嘘。

三、生产与研发人员现“精准调整”异象,业务布局或“掉队”

众所周知,企业建设募投项目需要有相应的技术储备。

反观万源通,其在HDI技术领域的布局落后于同行,因此万源通自称将加大HDI领域的研发投入,推动产品向高密度化转型。然而,万源通或并无对应的技术储备。上市前夕,万源通将原本的计划扩产的HDI产品,变更回验收新增产能不久的刚性线路板产品。

3.1 研发投入占比低于同行均值,研发人员占比逐年上升或存在“借调”生产人员

据招股书,2020-2022年,万源通的研发投入占营业收入比例分别为4.26%、4.79%、4.73%。

此次上市,万源通选取的同行业可比公司分别为常州澳弘电子股份有限公司(以下简称“澳弘电子”)、金禄电子科技股份有限公司(以下简称“金禄电子”)、吉安满坤科技股份有限公司(以下简称“满坤科技”)、江西威尔高电子股份有限公司(以下简称“威尔高”)、上海贺鸿电子科技股份有限公司(以下简称“贺鸿电子”)。

据同行业可比公司年报及招股说明书,2020-2022年,万源通同行业可比公司研发投入占营业收入比例的均值分别为5.47%、5.09%、5.15%。

可见,2020-2022年,万源通的研发投入占比低于同行均值。

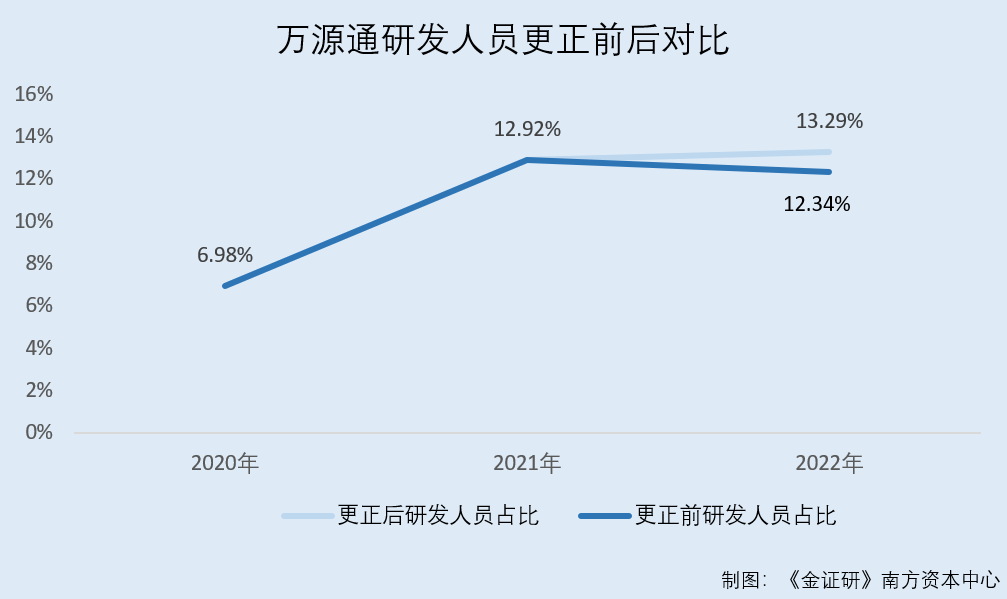

研发人员方面,据招股书,2020-2022年,万源通的研发人员数量分别为78人、143人、126人,占员工总人数的比例分别为6.98%、12.92%、13.29%。

对此,万源通表示其技术研发人员占比逐年上升,若技术研发人员大量流失,万源通生产经营将受到不利影响。

然而,在“逐年上升”的趋势背后,万源通曾调整过生产人员数量。

2023年6月12日,万源通出具了《昆山万源通电子科技股份有限公司关于2022年年度报告之更正公告》(以下简称“更正公告”)。

据更正公告,万源通于2023年4月27日发布的2022年报部分内容存在披露错误,万源通对其进行了更正。

具体来看其更正内容,2022年,万源通期初生产人员数量由836人更正为832人,当期减少人数由127人更正为132人,期末,万源通生产人员数量由709人变更为了700人。

再来关注万源通对研发人员数量的更正情况。2022年,万源通期初研发人员数量由139人更正为143人,当期减少人数由22人变更为17人,期末,万源通研发人员数量由117人变更为126人。

比照更正前后万源通生产人员及研发人员数量可以发现,更正后,2022年期初,万源通生产人员减少4人,而研发人员则增加4人;当期减少人数中,生产人员减少数增加5人,而研发人员减少数则下降5人;2022年期末,万源通生产人员减少9人,而研发人员则增加9人。

即更正后,万源通2022年生产人员的更正人数,正好等同其研发人员的更正人数。在更正后,万源通的生产人员减少,研发人员增多。相应地,2022年万源通研发人员的减少数量下降,原本减少人数为22,现减少人数为17。

如此“精准”变动,是否仅系巧合?

经《金证研》南方资本中心测算,若按照更正前的研发人员数量计算,则万源通2022年研发人员占比,应从13.29%下降至12.34%,低于2021年的12.92%。即万源通近三年的研发人员占比走势,或并非系逐年上升。

不难发现,万源通进行年报更正,或存在将生产岗位人员“调配”至研发岗位人员的情形,以此使其研发人员数量占比呈“逐年上升”的趋势。此举是否具备合理性?

问题并未结束。在未来主流产品上的布局上,万源通亦落后于同行。

3.2 高密度化技术HDI是未来趋势,截至签署日万源通未有相关产品产出

据招股书,随着汽车电动化与智能化及5G带来云计算以及物联网等技术变革的趋势下,PCB方案呈现多元化,市场对高密度、高多层、高技术PCB产品的需求将变得更为突出,从传统以多层板为主的方案向HDI等特殊工艺、特殊基材的PCB方案演进。

需要说明的是,HDI是指是高密度互连印刷电路板,也称微孔板或积层板,可实现高密度布线,常用于制作高精密度电路板。

同时,万源通亦坦言,其虽具备生产特殊基材、特殊工艺类型的能力,但在封装基板、HDI板等高附加值领域,与国际先进水平存在较大差距。

据招股书,万源通的主营业务为印制电路板的研发、生产和销售。

依照线路板层数分类,万源通的主要产品包括单面板、双面板、多层板;依照特殊工艺、特殊基材划分,则万源通的主要产品包括铜基板、铝基板、厚铜板、金手指版、树脂填空板、陶瓷板、埋容/埋阻材料线路板、高频/高速材料线路板。

即是说,且截至招股书签署日2023年9月7日,万源通的主要产品中未见HDI产品“身影”。

与此同时,万源通在HDI领域,或并未形成技术储备。

3.3 同行均已具备HDI产业相应技术或产品,万源通却无HDI相关在研项目

经《金证研》南方资本中心翻阅招股书发现,截至签署日2023年9月7日,万源通的核心技术、专利、在研项目等信息中,均未包含“HDI”或“高密度互连”等内容。

需要注意的是,据万源通出具日为2022年4月1日的《关于昆山万源通电子科技股份有限公司挂牌并定向发行申请文件的反馈意见的回复》,万源通称其具备独立的科研能力与科研实力,并将会加大高密度互连积层板(HDI)电路板、柔性电路板的研发和试生产。

由此可见,万源通自称将加大HDI电路板的研发投入。

相比之下,万源通的同行业可比公司,对HDI领域或已有涉足。

据澳弘电子2022年报,2022年,澳弘电子公积极拓展了多种技术方向和特殊材料产品,形成了包括HDI板在内的产品体系。同期,澳弘电子“年产高精密度多层板、高密度互连积层板120万平方米建设项目”正式投入运行,能够逐步满足客户从单层板、双层板、多层板到HDI的一站式采购需求。

此外,澳弘电子还表示其将进一步加大研发投入,并重点围绕高多层板、高阶HDI板、高频高速板、陶瓷基板等进行相关新产品。

据金禄电子签署日为2022年4月12日的招股说明书,金禄电子拟募资资金投入“新能源汽车配套高端印制电路板建设项目”。建成后将新增年120万平方米刚性板、HDI板及刚挠结合板的生产能力。

同时,金禄电子表示其早在2017年已进行技术储备和生产工艺研发,目前已掌握HDI及刚挠结合版的生产工艺,具备量产HDI板及刚挠结合版的技术实力。

据满坤科技签署日为2022年2月8日的招股说明书,满坤科技在巩固刚性板产品优势的基础上,组织开展对高密度互联版(HDI)等的研发工作。

此外,据满坤科技2023年半年报,2023年上半年,满坤科技投入并完成“一种20层二压二阶盲埋孔产品的研究”,为未来高密度互联版(HDI)产品的市场开发和生产,积淀技术储备。

据威尔高签署日为2023年3月28日的招股说明书,威尔高在厚铜板、Mini LED板、光模块、HDI板等产品的工艺技术等方面积累了经验,形成多项核心技术。

据贺鸿电子签署日为2022年12月27日的招股说明书,贺鸿电子具有一项名为“挠性板及刚挠结合板生产技术”,可生产不同结构的刚挠结合板,并在刚性板区域实现HDI制作。

综合上述,2022-2023年,万源通的同行业可比公司或均有在HDI领域布局,并已具备相应的技术储备。反观万源通,其在HDI领域的布局或落后于同行。

实际上,或因万源通缺乏相应的技术,其变更了原计划建设的HDI产品产线。

3.4 募投项目称向高密度化产品转型,原定HDI产能却“临阵”改回刚性板

据招股书,此次上市,万源通计划募集3.5亿元,其中“高密度互连和刚柔结合-新能源汽车配套高端印制电路板项目(年产50万平方米刚性线路板项目)”拟投入2.56亿元。

招股书显示,万源通拟通过本项目的实施,扩大多层板以及特殊工艺、特殊基材的中高端PCB板产能,产品向高密度、高精度和多层化方向转型,增加高端印制电路板产品占比。

需要指出的是,PCB行业向高密度、高性能化发展。其中,高密度化对电路板孔径大小、布线宽度、层数高低等方面提出了更高的要求,是印制电路板产品未来的发展方向。而高密度互连技术(HDI)通过精确设置盲孔和埋孔的方式来减少通孔数量,节约PCB可布线面积,大幅度提高元器件密度。

即是说,HDI技术可以推动印刷电路板产品向高密度方向发展,符合万源通的转型方向。

然而,原定用于HDI产品的新增产能,却被万源通“临阵”改为刚性板。

据首轮问询回复,江苏广谦厂区总体分为两期建设计划,一期建设总用地面积约为130亩,规划建设3幢厂房,共计6条产线,项目规划为双面多层刚性板、高端刚性板、刚柔结合板、柔性板、高密度互连板等。二期需要新增用地,未来规划以高阶HDI板,表面贴装件/新型电子元件、端子连接器等为主。

可见,在对江苏广谦厂区的建设规划中,万源通拟建设HDI板产线。

据鑫翰环境于2023年3月18日的公开信息,江苏广谦根据实际情况将“高密度互连和刚柔结合—新能源汽车配套高端印制电路板项目”一期项目刚性HDI线路板生产线部分,进行产品结构调整,其产品方案由年产HDI线路板100万平方米,变更为年产HDI线路板20万平方米及刚性线路板80万平方米。

结合上述生产线技改项目环评信息,原本“印制电路板项目”中已无刚性线路板的建设计划,而此后,万源通又提出了建设年产50万平方米刚性线路板的募资需求。

则说明,此处募投的年产50万平方米刚性线路板建设规划,或系借由“印制电路板项目”产品方案调整而来,即将HDI线路板部分设计产能变更为刚性线路板。

综上所述,报告期内,万源通研发投入占比低于同行均值。且万源通所称研发人员占比逐年上升,是否系“借调”生产人员所致?值得关注的是,HDI作为印刷电路板未来发展趋势,万源通暂未形成相关产品及技术。反观同行,均已在HDI领域进行投产或形成技术储备。由此看来,万源通业务布局或“慢半拍”。

此番上市,万源通计划向高密度方向进行产品结构转型,却“临阵”放弃原本HDI产品的产线建设计划,转而变为对已有产品刚性线路板的募资扩产。而此番产能变更,是否说明万源通对刚性HDI线路板建设存在技术障碍?

无规矩,不成方圆。面对上述问题,万源通向资本市场释放的诚意几何?