(原标题:【最全】2023年中国数字阅读产业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等))

行业主要上市公司:主要有掌阅科技(603533.SH);中文在线(300364.SZ);阅文集团(00772.HK);腾讯控股(00700.HK)等

本文核心数据:上市公司营业收入;上市公司数字阅读业务毛利率;上市公司数字阅读业务营收占比等

1、数字阅读产业上市公司汇总

数字阅读产业上游包括内容制作方和内容出版方(如出版社和网文平台等),中游包括阅读渠道(通常由上游网文平台综合服务),上市企业有掌阅科技(603533.SH)、阅文集团(00772.HK)、腾讯控股(00700.HK)等,下游为阅读市场。另外,还有服务支撑体系如电子阅读器市场,以及IP衍生如改编聚集等。具体上市公司信息如下:

从整体营收表现来看,2022年前三季度腾讯控股(00700.HK)以4096.0亿元的总营收成为数字阅读产业收入最高的上市企业,其次为中文传媒(600373.SH),2022年前三季度营业总收入为77.0亿元。

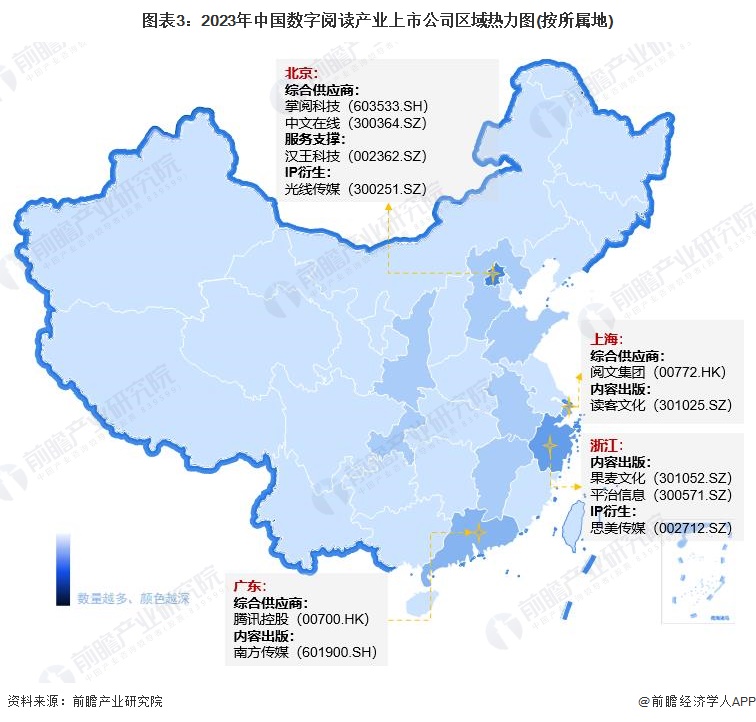

从数字阅读产业上市公司的地区分布来看,北京数字阅读产业的上市企业数量最多,其中不乏掌阅科技(603533.SH)、中文在线(300364.SZ)等优势企业。浙江、广东和上海三地的数字阅读产业的上市企业数量亦较多。浙江有果麦文化(301052.SZ)、平治信息(300571.SZ)优质内容平台企业;广东依托微信读书母公司腾讯控股(00700.HK)优势较大;上海阅文集团(00772.HK)旗下起点中文网拥有大量优质网络小说资源。

2、数字阅读产业上市公司基本信息对比

从数字阅读行业的上市企业布局和已有公开信息分析,注册资本最多为光线传媒(300251.SZ);招投标信息最多的上市企业为腾讯控股(00700.HK);而成立时间最早的是中信出版(300788.SZ)。

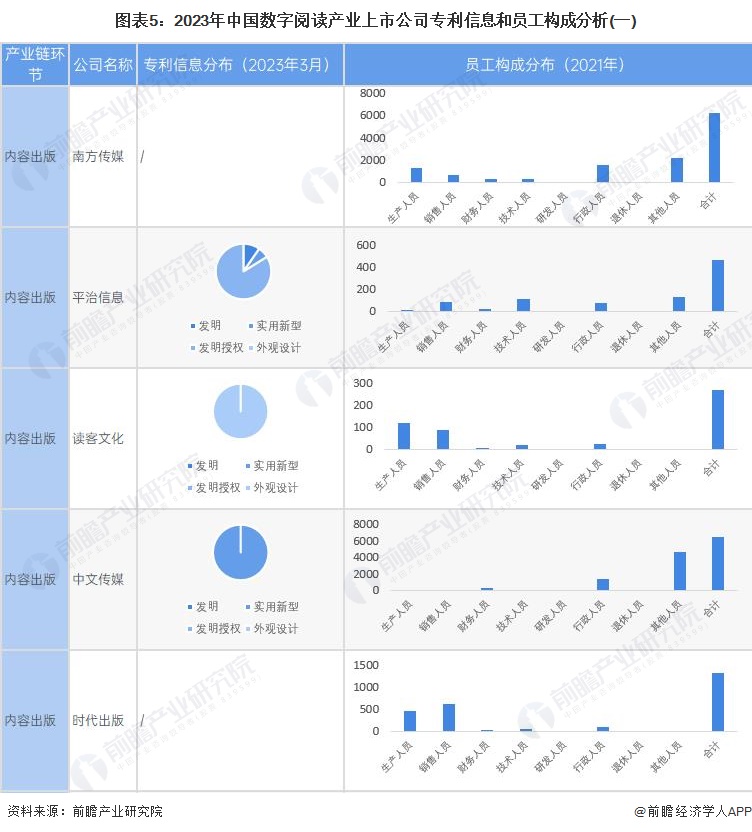

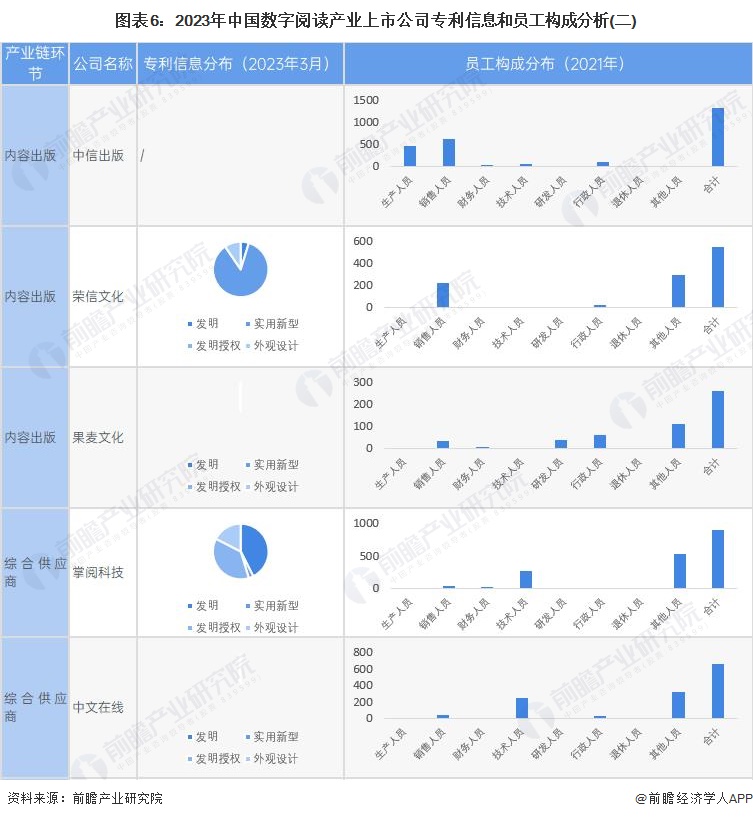

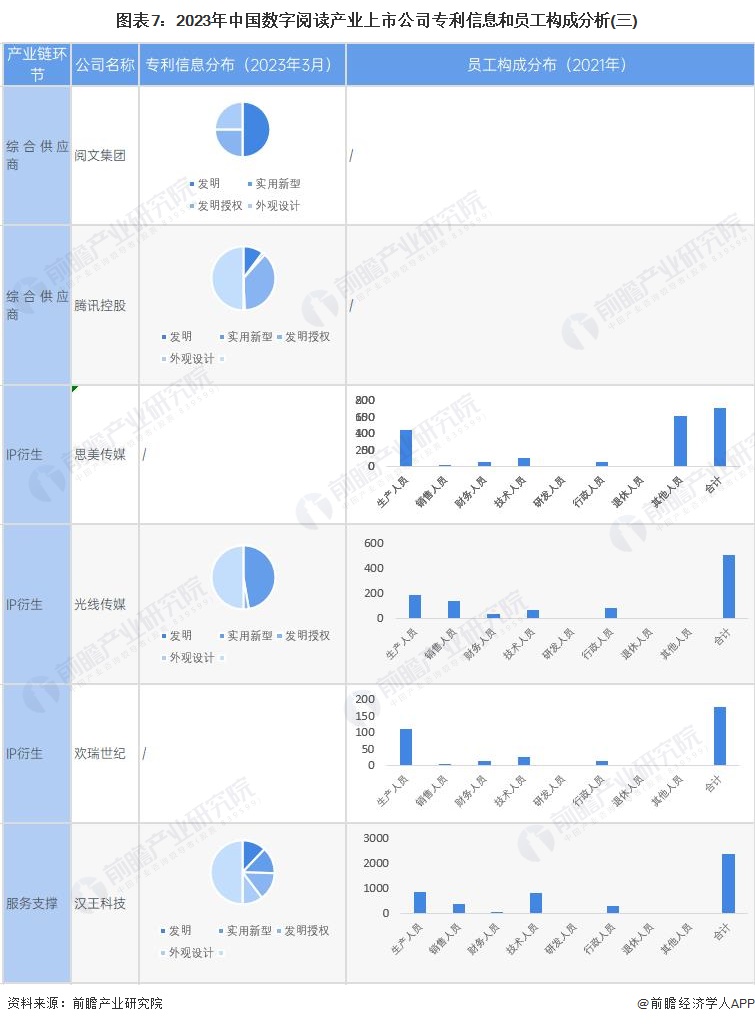

从数字阅读行业的上市企业已有的公开信息分析,专利信息相对较多的企业是腾讯控股(00700.HK),专利总数1194条;员工总数最多的是中文传媒(600373.SH),员工总数为6541人。

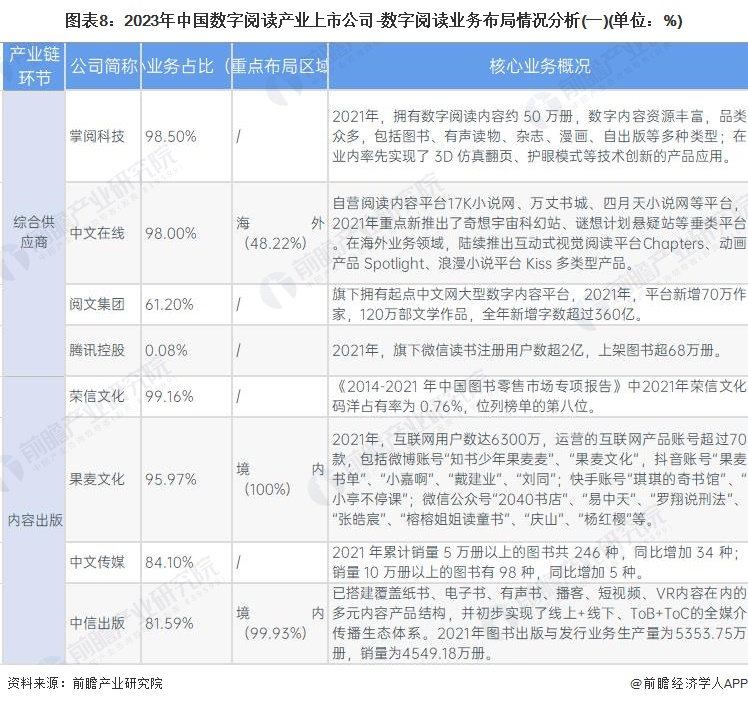

3、数字阅读产业上市公司业务布局对比

从业务布局来看,核心业务占比方面,综合服务商掌阅科技(603533.SH)、中文在线(300364.SZ)均在90%以上,表明上述企业的业务较为集中;重点布局区域方面,各大上市企业多以境内业务为主,中文在线(300364.SZ)和汉王科技(002362.SZ)以海外业务为主;核心业务概况方面,腾讯控股(00700.HK)旗下微信读书注册用户规模超2亿。

注:核心业务占比统计时间范围为2022年上半年;重点布局区域统计时间范围为2021年。

注:核心业务占比统计时间范围为2022年上半年;重点布局区域统计时间范围为2021年。

4、数字阅读产业上市公司核心业务业绩对比

有关数字阅读业务的业绩情况,2022年上半年,综合供应商阅文集团(00772.HK)的核心业务营收最高,超50亿元;掌阅科技(603533.SH)的毛利水平较高,超过60%。

2021年,作品数量以中文在线(300364.SZ)较高;研发投入强度汉王科技(002362.SZ)较高。

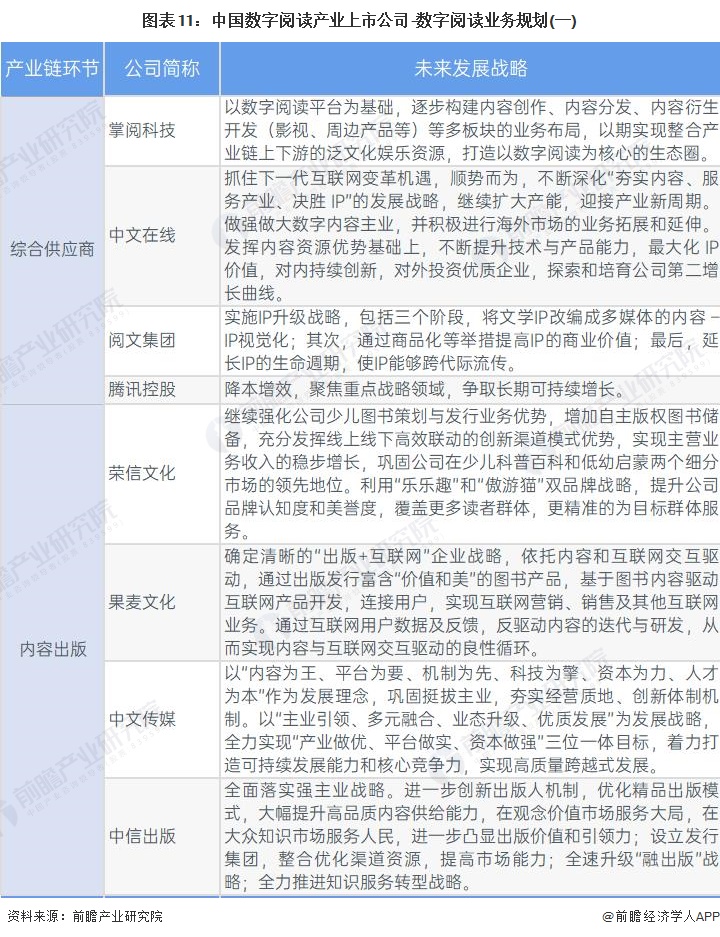

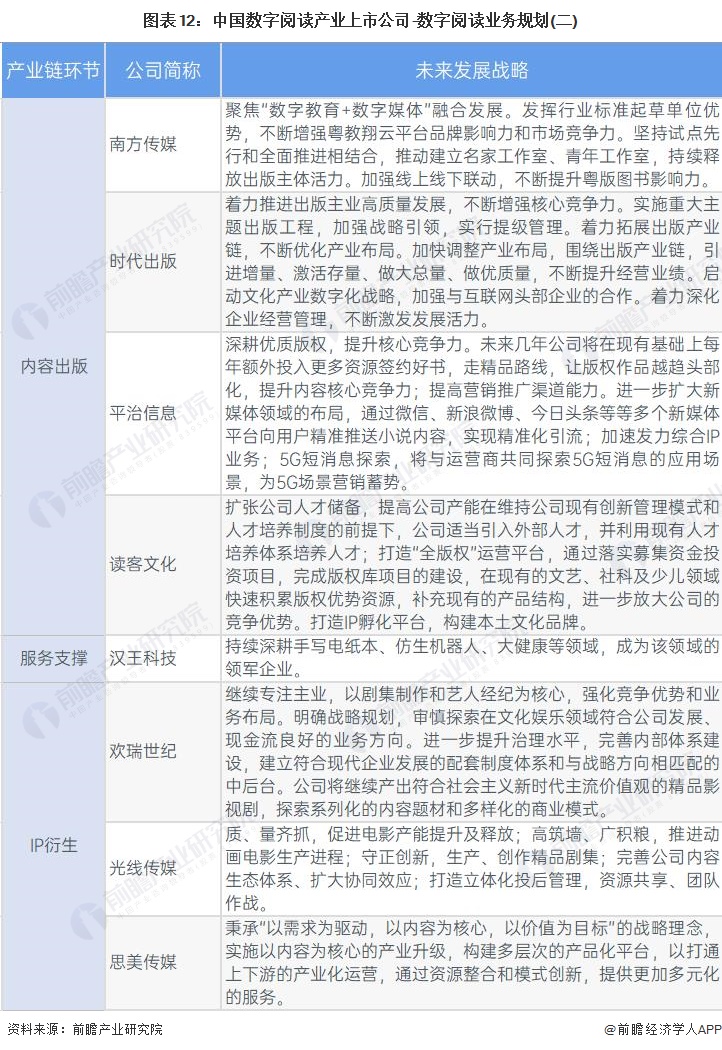

5、数字阅读产业上市公司核心业务规划对比

近年来,由于电子书便捷、实惠和环保的特征,数字阅读的趋势进一步增强。阅读者愈发注重阅读内容的质量以及娱乐性加强。故各大企业加快布局内容质量的提升,生态圈的场景搭建,以及IP转化等方面。