(原标题:怡和嘉业“自掏腰包”为创始股东对赌失败买单 大客户未成立先合作)

《金证研》南方资本中心 疏冽/作者 西洲/风控

19世纪60年代,呼吸机的前身“铁肺”诞生,但患者躯体要封闭在铁箱子里。1952年,人类历史上第一台手动“呼吸机”拯救了重度呼吸衰竭患者。此后,电动呼吸机很快问世,不再需要手动输送氧气。且随着电子技术发展,呼吸机的功能日益完善,变得越来越精准、智能,且应用场景也从医用,延伸到家用。

其中,北京怡和嘉业医疗科技股份有限公司(以下简称“怡和嘉业”)则是家用户呼吸机赛道的一员。而在市场竞争中,怡和嘉业境外收入占比过半,其曾陷入与市场份额第一名的竞争对手的专利纠纷,而双方和解协议已于2021年12月31日到期,未来瑞思迈或面临对方重启专利纠纷、诉讼的可能。

另一方面,怡和嘉业的第一大客户成立时间及双方合作时间背后,或存信披迷局,出现客户未成立先合作的异象。此外,2018年12月,怡和嘉业未满足上市条件触及对赌协议,其无偿替三位创始股东履行了回购义务,支付了超四千万元的回购款。

一、对赌失败替创始股东买单,“自掏腰包”支付回购款超四千万元

众所周知,公司具备独立的法人财产权,公司财产、负债等,与公司股东的个人财产、负债等,相互独立。

反观怡和嘉业,在其创始股东在与外部投资机构“对赌”失败后,其曾变更回购主体,由怡和嘉业“自掏腰包”替创始股东支付了超4,000万元的回购款。

1.1 2021年营收增速大幅下滑,净利润现负增长

2021年,怡和嘉业净利润出现负增长。

据签署日为2022年5月6日的《怡和嘉业首次公开发行股票并在创业板上市招股说明书(注册稿)》(以下简称“招股书”)、签署日为2020年12月24日的《怡和嘉业首次公开发行股票并在创业板上市招股说明书(申报稿)》(以下简称“2020年招股书”),2017-2021年,怡和嘉业的营业收入分别为1.42亿元、1.89亿元、2.58亿元、5.6亿元、6.63亿元。

2018-2021年,怡和嘉业的营业收入分别同比增长为33.08%、36.37%、117.29%、18.2%。

2017-2021年,怡和嘉业的净利润分别为652.6万元、2,497.15万元、3,880.24万元、22,785.86万元、14,568.13万元。2018-2021年,净利润分别同比增长282.65%、55.39%、487.23%、-36.07%。

可见,相比2029年,怡和嘉业2021年营收净利增速均下滑明显。

1.2 近四年收现比逐年下滑,净现比多年不足1

事实上,怡和嘉业收现比也逐年下降。

据招股书及2020年招股书,2017-2021年,怡和嘉业经营活动现金流入小计分别为2.05亿元、2.5亿元、3.22亿元、6.9亿元、8亿元;经营活动产生的现金流量净额分别为0.38亿元、0.21亿元、0.36亿元、2.67亿元、1.04亿元。

经测算,2017-2021年,怡和嘉业的收现比分别为1.45、1.32、1.25、1.23、1.21;净现比分别为5.85、0.85、0.93、1.17、0.72。

可见,近5年来,怡和嘉业收现比逐年下降,净现比则是有3年小于1。

1.3 对赌协议失败遭问询,无偿替创始股东“买单”超四千万元

值得关注的是,2018年12月,怡和嘉业未满足上市条件,本应由实控人庄志、许坚及创始股东陈蓓回购投资方所持股权。然而因三人资金紧张,怡和嘉业无偿替三位创始股东履行了回购义务,支付了高达4,626.61万元的回购款。

招股书显示,根据怡和嘉业前身北京怡和嘉业医疗科技有限公司(以下简称“怡和有限”)、当时的股东与深圳市中兴合创成长基金企业(有限合伙)(以下简称“中兴合创”)等投资方于2015年3月30日签署的《北京怡和嘉业医疗科技有限公司增资协议》相关约定,若截至2018年12月31日,怡和嘉业未能满足合格上市条件,或已满足合格上市条件但因创始股东原因未能实现合格上市,或投资方未能以并购方式实现退出,则投资方有权在任何时间要求主要创始股东回购投资方所持有的部分或全部股权。

而由于怡和嘉业在2018年未能满足合格上市条件,中兴合创按照上述增资协议的约定,要求主要创始股东承担回购义务。经全体股东一致同意,由怡和嘉业承担回购义务。

2018年9月28日,怡和嘉业召开临时股东大会,同意其注册资本由313.38万元减少24.08万元,怡和嘉业以4,626.61万元回购中兴合创对其全部出资的注册资本24.08万元,回购价格为192.1元/股。

怡和嘉业分别于2018年11月28日、2018年12月4日向中兴合创合计支付4,626.61万元回购价款。

同时,怡和嘉业称上述支付给中兴合创的回购价款=中兴合创投资款+按照年利率10%计算的利息并经友好协商确定的利息款。本次回购价格系依据当时的增资协议约定的计算方法并各方经友好协商确定,具有公允性。怡和嘉业用于支付中兴合创相关股权回购价格的资金均为自有资金。

而怡和嘉业上述变更回购主体的行为,曾受到监管层问询。

据签署日为2021年12月26日的“关于北京怡和嘉业医疗科技股份有限公司首次公开发行股票并在创业板上市申请文件的第二轮审核问询函的回复”(以下简称“第二轮问询回复”),深交所要求怡和嘉业说明与中兴合创增资协议约定的具体回购主体以及变更回购主体的原因,本次回购是否损害怡和嘉业及其他股东利益。

对此,怡和嘉业回复称,前述《北京怡和嘉业医疗科技有限公司增资协议》约定的回购主体为庄志、许坚和陈蓓。其中庄志和许坚为怡和嘉业此次申报认定的实际控制人。

而因庄志、许坚和陈蓓在回购触发事件发生时个人资金紧张,随即经与怡和有限当时的其他股东友好协商,由怡和嘉业承担回购责任。

由怡和嘉业向中兴合创回购股权,是怡和嘉业全体股东协商一致的结果,符合怡和嘉业长远发展规划,也符合怡和嘉业和全体股东的长远利益,不存在损害怡和嘉业和全体股东利益的情形。

可见,因怡和嘉业未能在2018年未能满足合格上市条件,其投资方中兴合创要求其创始股东庄志、许坚和陈蓓回购怡和嘉业股权,回购价格为中兴合创投资款与按照年利率10%计算的利息并经友好协商确定的利息款之和。

然而因三人资金紧张,最终由怡和嘉业“自掏腰包”回购股权并进行减资。即怡和嘉业无偿替三位创始股东履行了回购义务,支付了高达4,626.61万元的回购款。

问题尚未结束。

二、与竞争对手和解协议到期恐纠纷再起,多项发明专利申请曾因不具创造性被驳回

根据呼吸机在使用过程中是否对身体产生创伤,分为无创呼吸机和有创呼吸机。而根据使用场所不同,呼吸机还可以分为医用呼吸机和家用呼吸机。

以无创呼吸机等产品为主要产品的怡和嘉业,其境外收入占比过半。然而在其“进军”海外市场的过程中,曾陷入与市场份额排名第一的竞争对手的专利纠纷中。

2.1 家用无创呼吸机为怡和嘉业主要产品,境外收入占比过半

据招股书,怡和嘉业主营业务为呼吸健康领域医疗设备与耗材产品制造。怡和嘉业的主要产品包括家用无创呼吸机、通气面罩、睡眠监测仪、高流量湿化氧疗仪,并提供呼吸健康慢病管理服务。

据招股书,2019-2021年,怡和嘉业境外销售实现的主营业务收入分别为1.6亿元、2.53亿元、4.64亿元,占比分别为62.27%、45.21%、70.12%。

可知,2019年及2021年,怡和嘉业境外销售实现的主营业务收入占比均过半。

然而,在怡和嘉业向海外市场发展的过程中,曾遭到国外竞争对手的起诉。

2.2 进军海外市场遭竞争对手“狙击”,和解协议已到期恐纠纷再起

据招股书,ResMed, Inc(以下简称“瑞思迈”)是一家全球领先的家用呼吸机产品生产商。

随着怡和嘉业呼吸机产品进入到海外市场,怡和嘉业开始在国际巨头所占领的家用无创呼吸机产品市场,展开竞争。

然而此过程却并不顺利。

2013年5月以及2016年4月,瑞思迈先后向美国南加州地区法院提起诉讼,起诉怡和嘉业和3B公司(3B Medical,Inc.与3B Products,L.L.C.的合称,为怡和嘉业的美国经销商)于美国销售的呼吸机、面罩产品,侵犯其专利权。

同期,瑞思迈还在德国以怡和嘉业侵犯其专利权为由,对怡和嘉业提起了相关专利诉讼。

2017年1月,瑞思迈与怡和嘉业、3B公司,就相互针对对方所提起的专利诉讼、争议与其他纠纷达成全球和解。基于前述各方签署的和解协议,各方撤销了在美国各地方法院、中国法院和德国法院的诉讼,以及相关专利局的专利有效性异议案件。

根据和解协议,各方于协议生效之日起至2021年12月31日止的期间内,均不得提出新的专利挑战(包括专利诉讼、专利无效和专利异议等专利纠纷);如任何一方提起新的专利侵权诉讼,需提前通知对方并先通过协商解决纠纷。

而随着和解协议于2021年12月31日到期,怡和嘉业或面临与瑞思迈再次发生专利纠纷的风险。

据招股书,怡和嘉业表示其技术的创新、储备以及专利申请需要不断积累,与瑞思迈等行业龙头相比,怡和嘉业无论是专利布局的数量,还是布局的国家或地区,均存在一定差距。

同时,在瑞思迈设置专利保护的相关市场,怡和嘉业不能排除瑞思迈基于其在呼吸机领域既有或新取得的专利,为排除竞争而提起新的专利侵权诉讼。

招股书进一步指出,和解协议已于2021年12月31日到期。如果瑞思迈不再寻求和解,不能排除对方会重启专利纠纷、诉讼的可能。若瑞思迈提出新的专利诉讼,将会对怡和嘉业涉诉所在国家或地区的销售经营产生不利影响。

至此不难发现,怡和嘉业在向海外市场发展的过程中,面临着竞争对手瑞思迈的“围堵”。

2.3 全球市场份额瑞思迈占四成,2020年怡和嘉业市场份额仅1.7%

事实上,全球家用无创呼吸机市场竞争格局分布集中。

据招股书,全球家用无创呼吸机市场的竞争格局分布非常集中,主要以瑞思迈和飞利浦为代表。

其中,瑞思迈市场份额第一,占全球市场约40.3%的份额,在2020年销售额约为10.9亿美元。飞利浦位居第二位,占比约为37.8%,其2020年销售额达到约10.2亿美元。

而怡和嘉2020年销售额仅为4,534万美元,占比约为1.7%。

在市场份额集中在瑞思迈和飞利浦的情况下,怡和嘉业表示其产品主要优势在于其产品高性价比的特点,可以充分满足不同支付能力用户的差异化需求。

相应地,怡和嘉业产品的主要劣势在于其睡眠呼吸机产品在噪音指标、双水平肺病呼吸机中目标肺泡通气量功能,以及睡眠呼吸监测仪中的血氧饱和度精度等方面,尚与上述国际品牌有一定差距。

“雪上加霜”的是,怡和嘉业的多项发明专利申请曾因不具创造性而被驳回。

2.4 怡和嘉业逾20项发明专利申请,因不具创造性被驳回

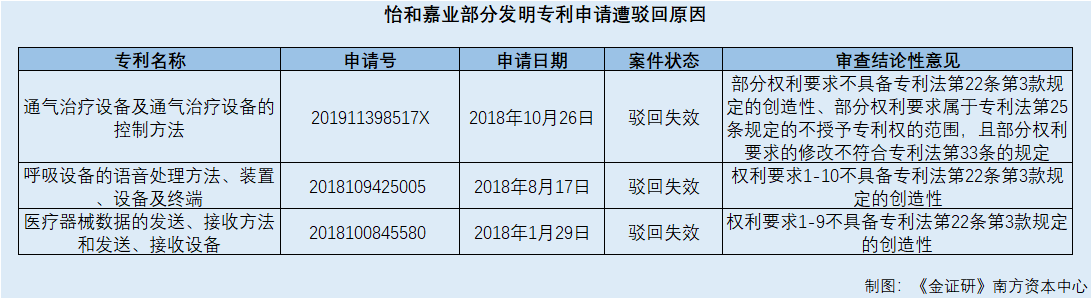

据国家知识产权局,发明专利“通气治疗设备及通气治疗设备的控制方法”的申请号为201911398517X,申请人为怡和嘉业,申请日期为2018年10月26日,案件状态为驳回失效。

其中,2020年10月20日发布的第二次审查意见通知书显示,怡和嘉业该项专利的审查结论性意见为,部分权利要求不具备专利法第22条第3款规定的创造性、部分权利要求属于专利法第25条规定的不授予专利权的范围,且部分权利要求的修改不符合专利法第33条的规定。基于上述意见,怡和嘉业的该专利申请被驳回。

发明专利“呼吸设备的语音处理方法、装置、设备及终端”的申请号为2018109425005,申请人为怡和嘉业,申请日期为2018年8月17日,案件状态为驳回失效。

其中,2021年2月3日发布的第二次审查意见通知书显示,怡和嘉业该项专利的审查结论性意见为,权利要求1-10不具备专利法第22条第3款规定的创造性。基于上述意见,怡和嘉业的该专利申请被驳回。

发明专利“医疗器械数据的发送、接收方法和发送、接收设备”的申请号为2018100845580,申请人为怡和嘉业,申请日期为2018年1月29日,案件状态为驳回失效。

其中,2020年3月23日发布的第三次审查意见通知书显示,怡和嘉业该项专利的审查结论性意见为,权利要求1-9不具备专利法第22条第3款规定的创造性。基于上述意见,怡和嘉业该专利申请被驳回。

据《金证研》南方资本中心统计,截至2022年7月15日,怡和嘉业申请的发明专利中,因不具备创造性被驳回的超过20项。

值得一提的是,怡和嘉业表示,其已获授权和在申请的专利超过 500项,发明专利授权率达73%,超过国家知识产权局历年年报披露的发明专利授权率。

以呼吸机产品为主要产品的怡和嘉业,其境外销售收入占比过半。然而在进军海外市场的过程中,怡和嘉业却陷入与竞争对手瑞思迈的专利纠纷事件中。虽然双方于2017年1月达成和解,但此份和解协议已于2021年12月31日到期。怡和嘉业或面临再次陷入专利纠纷的风险。

与此同时,全球家用无创呼吸机市场的市场份额集中在瑞思迈和飞利浦“手中”。怡和嘉业表示其竞争优势为高性价比。然而《金证研》南方资本中心研究发现,怡和嘉业申请的发明专利中,有超过20项因不具创造性被驳回,其在与瑞思迈等对手的竞争中,或还有很长一段路要走。

三、第一大客户成立时间与官方信息“对垒”,上演未成立先合作“异象”

在拟上市企业趋向“量质齐升”的背景下,怡和嘉业信披疑雾重重,出现重要客户未成立先合作的异象。

3.1 3B公司为怡和嘉业第一大客户,双方以联合品牌进行销售

据招股书,2019-2021年,3B公司分别为怡和嘉业第一大、第五大、第一大客户,怡和嘉业对其的销售额分别为3,705.96万元、1,602.38万元、17,674.69万元,占营业收入比重分别为14.37%、2.86%、26.68%。

值得一提的是,怡和嘉业与3B公司的合作模式,为联系紧密的联合品牌模式。

据招股书,报告期,即2019-2021年,怡和嘉业经销模式以自主品牌模式为主,联合品牌模式(怡和嘉业为发挥自主品牌与客户品牌优势,与客户双方联合品牌进行销售)和ODM模式(怡和嘉业运用自主设计能力和技术,按照客户要求生产产品,并以其授权的品牌销售)占比较低。

而怡和嘉业表示,与怡和嘉业采取联合品牌模式的经销商,仅有3B公司。

据招股书,怡和嘉业与3B公司自2010年开始合作,目前执行的合作协议为于2020年4月14日签署的《独家联合品牌及共同经销协议》(以下简称“协议”)。

协议约定,怡和嘉业拥有亚洲和中东销售3B公司的消毒和便携式供氧产品的专营权;3B公司拥有美国和加拿大销售怡和嘉业的用于治疗睡眠呼吸障碍的睡眠治疗设备的专营权。

在产品注册和认证方面,3B公司负责怡和嘉业用于治疗睡眠呼吸障碍的睡眠治疗设备510(k)申请(是医疗器械在美国上市前向FDA提交的申请文件);怡和嘉业负责3B公司消毒和便携式供氧产品的国家药品监督管理局注册申请。

也即是说,3B公司不仅仅是怡和嘉业的第一大客户,其还负责怡和嘉业部分产品在美国上市前的注册申请工作。该客户对怡和嘉业的重要性“不言而喻”。

然而,上述重要客户,却存在“未成立先合作”的异象。

3.2 深交所问及,3B公司设立背景及与怡和嘉业的关系

据首轮问询回复,深交所要求怡和嘉业说明3B公司的设立背景,与怡和嘉业及其董监高、核心员工是否存在关联关系或其他可能输送利益的特殊关系。

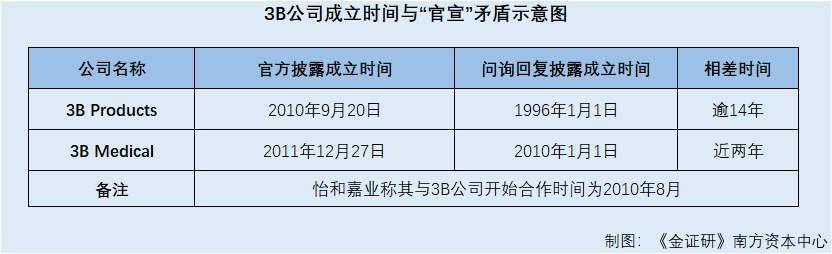

首轮问询回复显示,3B Products,L.L.C.(以下简称“3B Products”)于1996年1月1日创立,于2010年8月与怡和嘉业开展合作。3B Products为控股型公司,持有3B Medical,Inc的全部股权。

而3B Medical,Inc(以下简称“3B Medical”)于2010年1月1日创立,于2010年8月与怡和嘉业开展合作。3B Medical为经营实体,主要从事生产制造消毒宝和便携式制氧机,以及销售由怡和嘉业生产的呼吸睡眠设备相关业务。

3B Products以及3B Medical两家公司的注册地均为美国弗罗里达州。两家公司主席均为Thomas Thayer,执行副主席均为Alex Lucio。

据首轮问询回复,3B Products的公司编号为L10000097945。注册地址为203 Avenue A NW, Winter Haven, FL 33881 United States。

可见,按照怡和嘉业披露的时间来看,怡和嘉业披露的与3B公司的合作时间,均在3B公司创立时间之后。

然而事实或并非如此。怡和嘉业披露的3B公司的成立时间,与官方信息矛盾。

3.3 怡和嘉业披露的3B Products成立时间,早于官方披露的时间

据美国弗洛里达州政府官网,公司编号为L10000097945,名称为3B Products的公司,提交注册的日期为2010年9月20日。

此外,根据美国弗洛里达州政府官网公示的报告列表,3B Products提交的最早的一份文件,公示于2010年9月20日上午八点,文件标题为《佛罗里达州有限责任公司电子组织章程》。

而根据佛罗里达州官方网站披露的佛罗里达州有限责任公司法规,除非指定延迟生效日期,否则有限责任公司的存在,开始于组织章程提交的日期和时间。

并且,有限责任公司在开始存在的生效日期之前,不得开展业务或产生债务,但与其组织获得认购或缴款有关的除外。

显然,3B Products的成立时间应为2010年9月20日。比怡和嘉业披露的成立时间1996年1月1日,晚了14年。

而3B公司当中的3B Medical或也存在同样的问题。

3.4 3B Medical成立时间现“两个版本”,上演未成立先合作的异象

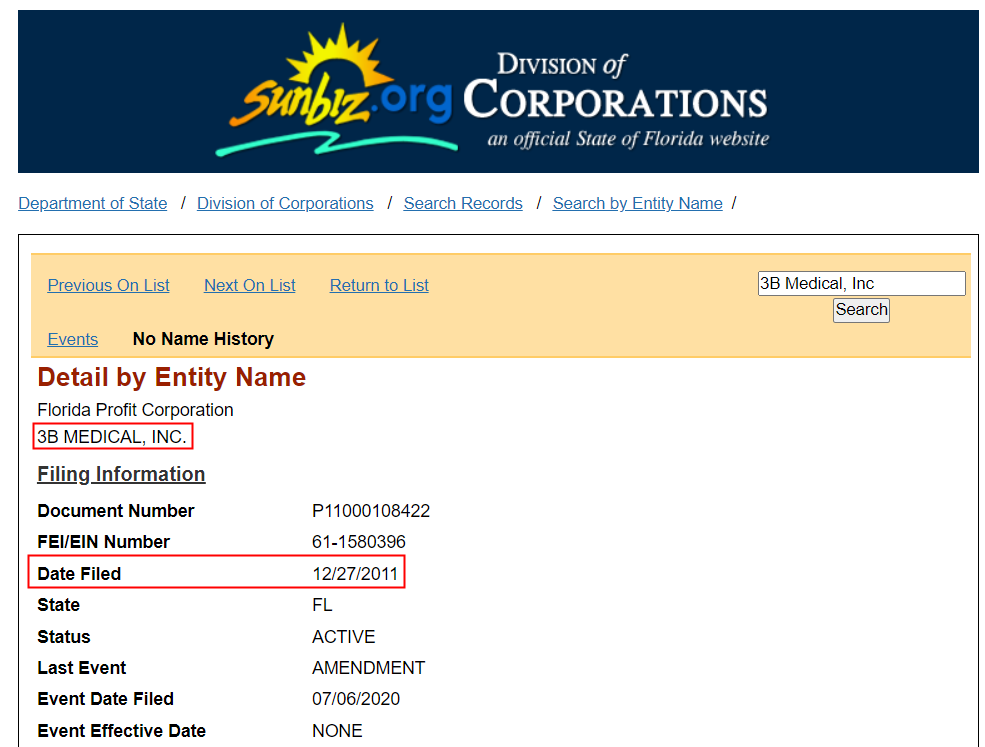

据美国弗洛里达州政府官网,名称3B Medical的公司,提交注册的日期为2011年12月27日,公司编号为P11000108422。

同时,3B Medical最早的一份文件公示于2011年12月27日,文件为该公司的组织章程。

这意味着,3B Medical的成立时间或为2011年12月27日。

不仅如此,据3B Medical于2021年3月19日公布的年度报告,其主要经营地址为203 AVE A NW WINTER HAVEN, FL 33881,执行主席为Thomas Thayer,副主席为Alex Lucio。

对比可知,3B Medical成立于2011年12月27日,比怡和嘉业披露的成立时间2010年1月1日,晚了将近两年。

需要指出的是,怡和嘉业披露的其与3B公司开始合作的时间为2010年8月,而此时,3B Products和3B Medical均未成立。

至此不难发现,怡和嘉业披露的重要客户3B公司的成立时间,均早于官方披露的成立时间,成立时间现矛盾。不仅如此,按照“官宣”成立时间,怡和嘉业与3B公司的合作均出现未成立先合作的“异象”。

在此情况下,怡和嘉业信披质量“打折”,其在问询回复中关于3B公司的表述,又是否具备真实性?

台上一分钟,台下十年功。怡和嘉业此番“内功”修炼如何,有待市场检验。