(原标题:尴尬!百度暗盘仅上涨1% “打新利息”都不够?57倍“抢筹”认购B站 已在“瑟瑟发抖”?)

上市前夕,百度暗盘股价表现相当低调,发行认购接近尾声的B站又将如何?

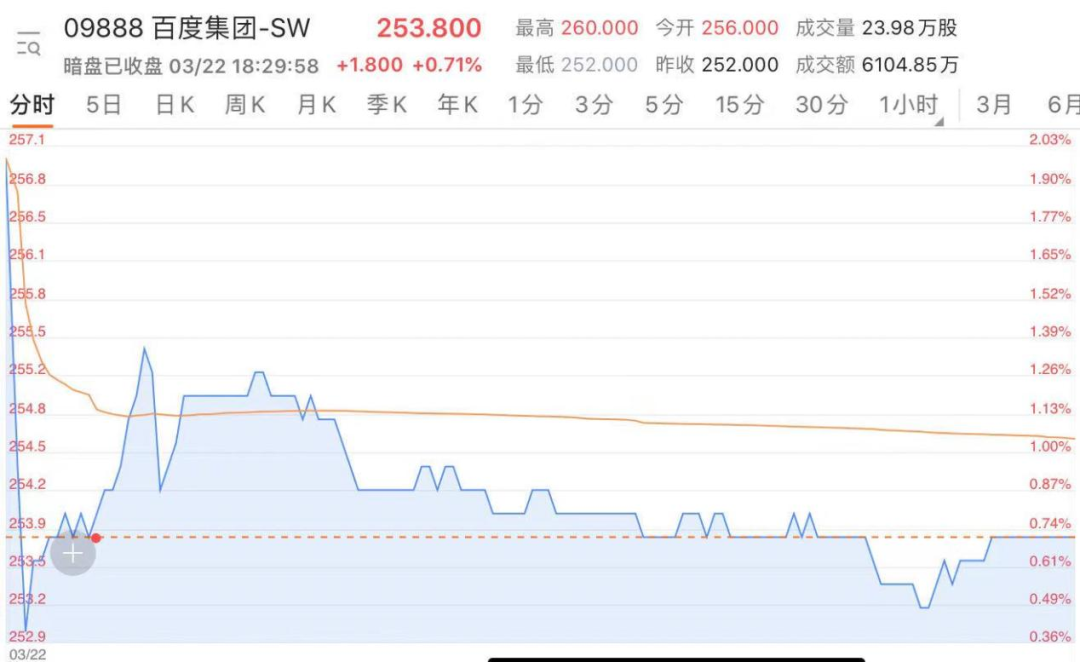

3月22日下午,百度暗盘低调开盘,又平淡收场。其中,辉立暗盘250港元低开,最终收于254.8港元,相比于发行价252港元,仅上涨1.11%;而富途暗盘虽是256港元小幅高开,但最终收盘价却仅为253.8港元,涨幅0.71%。

根据测算,若投资者以10倍杠杆打新,冻资期5天,利率3%,则甲组盈亏平衡点应在3.55%左右。换言之,若以百度暗盘收盘价计算,则采用孖展打新的投资者基本不赚反赔。而百度暗盘的低迷表现,也不禁让人担心其港股上市首日是否会遭遇破发。

与此同时,B站的港股发行认购也在继续。捷利交易宝数据显示,截至3月22日17点左右,B站的孖展总额为433.54亿港元,超购57.51倍。另有港媒消息称,B站的国际配售于3月22日下午5时,提前一日截止认购。

百度暗盘小幅收涨

3月22日,百度港股二次上市前夜,市场预期在当晚的暗盘行情中已透露出几分端倪。

当天下午4点15分,辉立暗盘以250港元的价格低开,最终收于254.8港元,相比于发行价252港元,仅上涨1.11%,总成交量仅为46.7万股,成交额也不过1.18亿港元。而富途暗盘虽是256港元小幅高开,但最终收盘价更低为253.8港元,涨幅仅为0.71%,总成交量为23.98万股,成交额为6104.85万港元。

据华盛证券估算,假设采用10倍杠杆打新,冻资期5天,利率3%,交易征费1.0077%,则此次百度融资打新盈亏平衡点如下:甲组融资打新50手,利息276港元,盈亏平衡点3.55%;甲尾融资打新200手,利息1102港元,盈亏平衡点5.08%;乙头融资打新400手,按中签7手为例,盈亏平衡点3.24%;顶头槌中签676手,盈亏平衡点3.63%。

换言之,以百度暗盘收盘价估算,每手90港元到140港元的账面盈利,尚不能覆盖融资和交易成本,参与融资打新的投资者目前“赚的还没有利息多”。

若同一个多月前上市的快手对比,则此次百度暗盘更显得交投冷清。2月4日下午,快手富途暗盘高开129.39%,短短三分钟内,成交额就达到了1.78亿港元,盘中一度涨至266.08%。最终各家券商的快手暗盘收盘涨幅也在131%至193%之间,期间辉立证券暗盘系统更是疑似因交易量过大而出现故障,导致多家下游券商暗盘盘中停止交易。

对此,有分析观点认为,快手此前的暗盘大涨一方面是当时行情较好,另一方面也是因为快手港股是首次上市,属于稀缺标的。而如今百度二次上市,相比之下价值就不那么稀缺。更有投资者直言不讳,打新二次上市股票是“冒着破发的风险去搏可怜的几个点收益”。

与此同时,面对如此冷清的暗盘行情,已有投资者开始发出灵魂拷问:3月23日百度上市首日该不会破发吧?

一手中签率15%

根据百度发布的发行认购结果,此次港股上市共发行9500万股,每股定价252港元,预计募资总额为239.4亿港元(假设超额配股权未获行使,且未扣除发行成本)。

其中,百度香港发售股份1140万股,获112.01倍认购,合共接到约40万份有效申请,但近20万人仅认购一手。一手中签率15%,认购50手稳中一手。百度国际发售也获超额认购,发售股份最终数目为8360万股,约相当于发售股份总数的88%。

具体而言,香港公开发售部分甲组共获得约39.3万人申购,在近期港股热门IPO认购中并不算多。其中,甲尾3858人,申请200手获配2-3手;乙头3974人,申请400手获配7-8手;顶头槌5张,获配676手。

B站孖展超购57.51倍

这边百度刚刚公布中签结果,那边B站的发行认购也接近了尾声。

捷利交易宝数据显示,截至3月22日17点左右,B站的孖展总额为433.54亿港元,超购57.51倍。预计B站将于3月23日中午截止认购,3月26日公布中签结果,3月29日正式在港股上市。

从不同券商来看,富途证券目前的认购金额最高为121.07亿港元,占比高达27.93%;其次是辉立证券65亿港元,占比约14.99%;华泰国际53.11亿港元位列第三,占比约12.25%;耀才证券则以48亿港元紧随其后,占比约11.07%。

与此同时,据香港媒体报道,一封文件披露称,B站的国际配售将提早一日截止认购,于3月22日下午5时截飞(提前截止认购)。有业内人士告诉券商中国记者,一般这种“截飞”消息都是私下渠道传出来的,目前市场上尚无确切消息。

公开信息显示,此次B站赴港股上市拟发售2500万股,其中3%为公开发售,97%为国际配售,最高发行价988港元,募资总额最高可达247亿港元。

(文章来源:券商中国)