在去年创造历史最佳业绩后,医疗器械龙头鱼跃医疗(002223.SZ)未能延续增势。日前,鱼跃医疗发布的2024年半年报显示,今年上半年营业收入、归属净利润双双下滑。对于业绩下滑,鱼跃医疗表示,“由于上年同期社会公共需求波动,基数较高”,当前公司业务已逐步回归常态化的可持续发展轨道。这份业绩答卷一定程度上也影响了二级市场走势。8月26日收盘,鱼跃医疗收32.61元/股,跌幅为4.34%。

据公开资料,鱼跃医疗创立于1998年,2008年4月上市,是一家以提供家用医疗器械、医用临床产品以及与之相关的医疗服务为主要业务的公司,研发、制造和销售医疗器械产品及提供相关解决方案是公司核心业务,也是公司主要业绩来源。目前公司产品主要集中在呼吸制氧、糖尿病护理、感染控制解决方案、家用类电子检测及体外诊断、急救与临床及康复器械等业务领域。

财报显示,鱼跃医疗今年上半年实现营业总收入43.08亿元,同比下降13.5%,实现营业利润12.88亿元,同比下降28.34%,归属净利润11.2亿元,同比下降25.02%,扣非后净利润9.64亿元,同比下降23.19%。

鱼跃医疗表示,上半年业绩较去年同期有一定下滑,主要是由于上年同期社会公共需求波动,基数较高,今年上半年公司营业收入较2022年同期增长22.25%,归母净利润增长42.19%,剔除社会公共需求波动影响,今年上半年整体保持了稳定增长趋势。

证券之星注意到,拆解来看,今年一季度,公司业绩已出现下滑——2024年第一季度,鱼跃医疗实现营业收入22.31亿元,同比下降17.44%,归属净利润6.59亿元,同比下降7.58%;扣非后净利润5.51亿元,同比下降21.69%。

进入二季度,下滑态势有所加剧。2024年二季度,鱼跃医疗营业收入为20.76 亿元,同比下降8.82%,环比下降6.94%;归属净利润4.61亿元,同比下降40.96%,环比下降30.12%;扣非后净利润4.13亿元,同比、环比分别下降25.11%、24.93%。

对此,鱼跃医疗称,单季度财务数据受采购周期、收入确认、摊销计入等多重因素影响,短期波动对整体经营情况的影响较小。

从现金流表现来看,报告期内,鱼跃医疗经营活动产生的现金流量净额10.13亿元,同比下降32.42%,报告期末应收账款11.09亿元,同比有所增长,主要原因是公司销售业务回款节奏已基本恢复至常规模式。

去年同期,由于防疫政策调整,市场出现一波“应急需求”,春节前后,市场内呼吸机、制氧机、血氧仪一度断货,相关产品销量也快速增长。

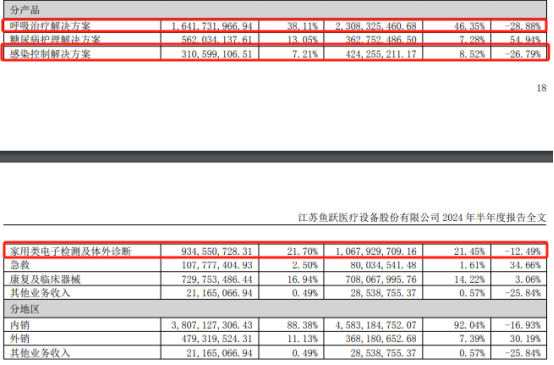

从鱼跃医疗各业务条线表现看,其与公众应急需求相关的呼吸制氧、感染控制、家用电子检测及体外诊断三大业务,在今年上半年收入下滑均为双位数。

具体而言,占营收比重38.11%的呼吸治疗解决方案产品,今年上半年实现营业收入16.42亿元,同比下滑28.88%,是主要产品中降幅最大的。家用类电子检测及体外诊断的营业收入同比下降12.49%至9.35亿元,占总营收的21.7%。感染控制解决方案产品实现收入3.11亿元,同比下滑26.79%。

相比之下,糖尿病护理解决方案、急救、康复及临床器械产品今年上半年均出现不同程度增长。其中,糖尿病护理业务实现收入5.62亿元,同比增长54.94%,占比从7.28%提升至13.05%;急救业务实现收入1.08亿元,同比增长34.66%;康复及临床器械收入为7.3亿元,同比增长3.06%。

分市场来看,鱼跃医疗今年上半年内销收入达38.07亿元,同比下降16.93%,占比从去年同期的92.04%下降至88.38%。“受去年同期国内社会公共需求波动影响,国内市场对制氧机、呼吸机、红外测温仪等产品需求激增,今年社会需求与公司业务已逐步回归常态化的可持续发展轨道”,鱼跃医疗如是说。

据公开资料,鱼跃医疗董事长吴群曾表示,鱼跃医疗所处的医疗器械领域,在国内取得了比较好的成绩,但国际市场上的竞争力仍不够,“未来公司将通过不断推动海外注册证落地、完善海外属地化团队建设、拓宽外销渠道、强化品牌影响力等多措并举,驱动公司海外业务持续成长。”

据悉,上半年鱼跃医疗加速产品的海外注册工作落地与海外团队属地化布局,成功取得海外注册52项。反映到财务数据端,鱼跃医疗今年上半年的外销收入同比增长30.19%至4.79亿元,收入占比从7.39%提升至11.13%。由于营业成本增速低于营业收入增速,外销业务的毛利率为33.87%,同比增长了1.46个百分点。不过,与内销51.98%的毛利率水平仍存在差距。

鱼跃医疗谈到,未来公司会继续密切关注海外市场动态、行业趋势与客户需求,基于不同国家和地区的医疗需求、经济水平、文化背景等差异,完善不同国家和地区的产品线差异化布局,从产品注册、销售渠道拓展、人才培养与储备、品牌提升等多方面推进公司海外业务的长期、稳健发展。(本文首发证券之星,作者|刘凤茹)