在贵州茅台之后登上资本市场的酱酒第二股不是郎酒,不是习酒,不是国台,而是“腰部”酒企的珍酒李渡。

不过珍酒李渡虽然抢先上市但从股价表现看,其并不受资本市场青睐。

2023年4月27日,珍酒李渡在港股上市,但就在上市首日,珍酒李渡低开16.8%,报9港元,总市值294亿港元,开盘即破发。截至当日收盘,珍酒李渡报8.88港元,跌幅达17.93%。按发行价10.82港元/股测算,珍酒李渡上市当日,市值便蒸发约63亿港元。

虽然之后珍酒李渡股价一度迎来过上涨,但之后就出现回落,其股价还是长期低于发行价。

对于珍酒李渡首日破发封的原因,业内人士分析称,珍酒李渡没有引入基石投资者是一个重要因素。这在以往港股大盘股招股中罕见。大盘股必须要有基石坐镇,否则,可能意味着这家企业要么估值太贵,要么管理层有问题,要么是企业的质量有问题,因此,投资者不感兴趣。散户这次打新,大概率是100%中签率,意味着市场的投机性不强。

一般而言,基石投资者的引进是对公司基本面和发展前景的肯定,知名的基石投资者往往能起到拉升股价的作用。而且,基石投资者一般认购50%左右,约有半年锁定期,这对上市新股来说,能起到稳定股价的作用。

此外值得关注的是,在珍酒李渡上市之前,2021年,珍酒李渡宣布派发股息18.86亿元(人民币)。据测算,持股超80%的吴向东一人就可获得分红15.3亿元,分红额甚至超过了此前两年的净利润总和。

如果说没有基石投资者和上市前大笔分红是导致其首日破发的表面原因,那么珍酒李渡这家公司本身的质地问题或许才是导致其股价长期处于发行价以下的根本原因。

01品牌先天不足:凑出来的“新”品牌难有品牌知名度

对于想走高端的白酒企业来说,品牌无疑是最重要的护城河和附加值。贵州茅台之所以能有现在的估值,原因就在于消费者对贵州茅台品牌认知的独一无二性。在消费者心智中最好的白酒就是贵州茅台,在这样的社会认知下,茅台不仅有消费品属性,更有类奢侈品和金融属性。

在这方面,珍酒李渡可谓是有着先天不足。相比白酒行业同行的“历史悠久”卖点,珍酒李渡的企业历史相当“新鲜”。企查查信息显示,2021年9月,由四个白酒品牌——珍酒、李渡酒、湘窖和开口笑“拼凑”而来的珍酒李渡在开曼群岛注册成立,注册资本为5亿美元。

不仅品牌认知度不高,珍酒李渡的整体规模在白酒企业中也排不上号。华润酒业掌门人侯孝海曾表示,百亿目标是白酒板块入门的基本门槛和基本目标。“如果没有百亿的目标,我们就失去了进入这个产业的基本出发点。”

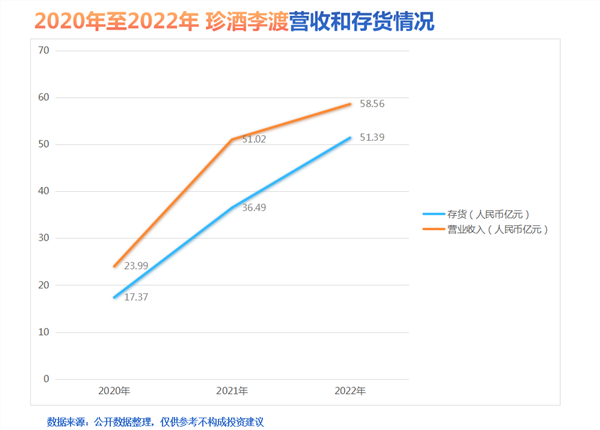

截止到2022年,白酒行业已经先后出现了11家百亿级品牌,包括茅台、五粮液、洋河、汾酒、泸州老窖、剑南春、习酒、郎酒、古井贡酒、牛栏山、国台。然而,招股书显示,2020年到2022年,珍酒李渡的收入分别为23.99亿元、51.02亿元和58.56亿元,只能算是“腰部”酒企。

02后天广告来补:重金砸营销,毛利率行业末尾

也正是因为知名度不显,为了弥补这个先天缺陷,珍酒李渡选择砸重金在广告营销上。

财报显示,2020年、2021年及2022年,珍酒李渡销售及经销开支分别为4.03亿元、10.21亿元及13.42亿元,于同期分别占公司总收入的16.8%、20.0%及22.9%。同期,广告开支分别为2.42亿、6.69亿以及6.66亿,三年时间,广告费就砸了15.77亿元。

在重金投向广告之后,珍酒李渡的毛利率受到了明显影响。招股书显示,2020年到2022年前三季度,珍酒李渡的毛利率分别为52.2%、53.5%和55.2%。而截至2023年中报,珍酒李渡毛利率也只有 57.89%。

而梳理公开数据发现,目前发布2023半年报的A股白酒上市公司中(除顺鑫农业外),毛利率低于60%仅伊力特和金种子酒两家。

03未来不够“性感”:高端化、全国化未见成效,业绩想象力有限

与此同时,在未来成长上,复盘白酒企业历史,高端化和全国化是两条主要增长路径。与所有的消费品公司一样,白酒上市公司要想实现稳步成长,一个驱动力是来自提价,比如前段时间茅台提升了批价;另一个驱动力则来自销量的增长,比如补充产品梯队,拓展市场区域。

但在高端化和全国化上,珍酒李渡都并不出色。

高端化方面,珍酒李渡2023年初,珍酒李渡提到,正进一步扩大次高端及以上级别产品组合,增加次高端及以上级别白酒的白酒产能,并以沉浸式推广策略发展多渠道销售网络。预计次高端及以上级别白酒产品收入贡献的绝对金额以及占总收入的百分比将继续增长。

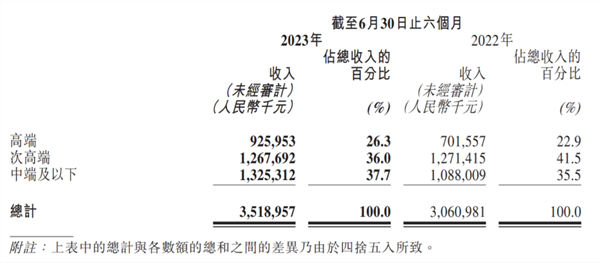

但从珍酒李渡产品结构看,中端及以下产品占总收入占比最高,并且增速超过高端产品。

(珍酒李渡各档次产品营收占比 来源:珍酒李渡2023年中报)

至于全国化,市场看中的原因其实归咎于白酒产品的特殊性。白酒由于具有独特的口感与长期形成的品牌文化,消费者容易形成对当地品牌的依赖,从而阻止品牌力不强的省外入侵者。

在全国化方面,珍酒李渡的市场主要集中在贵州和江西。根据招股书,截至2022年年底,珍酒李渡的四大白酒品牌中,“李渡、湘窖与开口笑”均属于“地方性领先品牌”,三个品牌的绝大部分收入均由本地市场贡献。

根据招股书,珍酒李渡收入最大的品牌为“珍酒”,珍酒主打次高端酱香白酒,其在2020年-2022年完整三个财年对上市公司的收入贡献平均值超过62%,但珍酒的出产地在贵州遵义,主要销售区域也在贵州等地。

贡献第二的品牌为“李渡”,主打兼香高端白酒,其在2020年-2022年完整三个财年对上市公司的收入贡献平均值超过14%,但李渡的主要产地在江西李渡,主要销售区域也集中在江西本地市场。

贡献第三、四的品牌为“湘窖”与“开口笑”,两个品牌在2020年-2022年三个完整财年对上市公司的收入贡献平均值在8.8%。其中湘窖主打次高端、涉及酱香、浓香、兼香白酒产品。开口笑主打大众产品,涉及酱香、浓香白酒产品,上述两大品牌均为湖南地方性品牌,产地与销售均集中在湖南本地。

04当下动销放缓:价格倒挂、存货高企却还要扩产

如果说高端化、全国化受阻,影响了珍酒李渡未来的想象空间。那么动销放缓则是则是珍酒李渡当下的难题。

2023年上半年,珍酒李渡的旗舰品牌珍酒的销量为6423瓶,较2022年同期的6650瓶有所减少。

珍酒品牌的销售收入增加主要是因为产品的平均售价获得了提高。珍酒2022年上半年的平均售价为301.8元,2023年上半年上升至了359元。

然而在电商平台珍酒的官方旗舰店,产品的价格却低于产品的指导价。以珍十五为例,每500毫升建议零售价为799元至999元,但珍酒官方旗舰店中,2557元就可以买到六瓶500ml的珍十五,每瓶合计约426元。

珍酒官方旗舰店主动降价,令经销商倍感压力。产品销量变低,厂家为了增加销量而降低价格是常规操作。而对于白酒企业而言,如此容易造成价格倒挂,让经销商“难做”。若想卖出产品,可能需要以亏本价格卖出才能与市场上的普遍价格持平。

值得注意的是2020、2021两年的时间,珍酒李渡经销商数量增加了83.17%,2023年上半年经销商数量还在增加,但下半年却开始“停止招商”。这也从侧面验证了珍酒李渡经销商的销售压力。

并且从白酒龙头变化的历史看,降价对于想要走向高端的白酒品牌而言就是“自寻死路”。

任何高端白酒企业如果在行业调整时期无论是出于什么原因,如果采取了降价的措施,其品牌力一定会受到严重的伤害,第一轮和第二轮时期的汾酒和泸州老窖如此,第三轮调整中的五粮液亦如是。

因为,一旦出厂价下降,直观反应就是其品牌力出现了问题,而间接反应就是原来以高价位打款的经销商的利益由于出厂价的下降库存将会积压,渠道秩序将面临较大地 挑战,经销商信心将遭受较大地破坏,从而造成企业的品牌影响力下降。因此,对于白酒行业上市公司来说,在未来企业经营的过程中,如果遭遇行业或者公司的经营挑战,即便自己遭受损失,也要保持出厂价的稳定应当是维护品牌力的核心关键。

上述一切反映在财报上,则是珍酒李渡的存货快速增长,并且明显高于同行。

财务数据显示2020年至2022年,珍酒李渡存货分别为17.37亿元、36.49亿元及51.38亿元,与营收的比重分别为72.41%、71.52%、87.74%。并且珍酒李渡2022年存货金额是2020年的近3倍,远超营业收入增幅。

在同行上,据Wind数据,在2022年,今世缘、口子窖和舍得酒业的存货营收比分别为50%、82%、59%。

对比最新数据(2023年半年报),珍酒李渡的存货为55.25亿元,营收为35.19亿元,存货营收比高达157%,同期舍得酒业、迎驾贡酒、金徽酒分别为117%、133%和92%。

即便面对如此高的存货,珍酒李渡还决心扩产。其2023年半年报提到,截至6月30日,李渡郑家山新生产设施已投入营运,设计产能为每年5000吨基酒。该新生产设施部分建筑面积尚未使用,因此仍有空间进一步扩充。同时,扩张了一个现有生产设施湘窖(江北),其基酒设计产能每年增加4400吨。

05结语:品牌先天不足,后天难补

白酒发展的历史不断的告诉我们:品牌即高端白酒的一切。作为一家拼凑出来的“新”白酒企业,珍酒李渡在这方面有着先天的不足,所以导致了其必须砸重金在广告营销上,使其毛利率远低于同行。对于珍酒李渡来说,与其急冲冲的募资扩产产能,不如慢下来,将自己的品牌经营好。