11月23日,管理资产规模达2.3万亿美元的全球领先资产管理机构——摩根资产管理,发布题为《2023年长期资本市场假设》(2023 Long-Term Capital Market Assumptions)的报告(以下简称《报告》)表示,目前资产估值偏低,加之收益率较高,资产市场将出现十多年来别具吸引力的长线机遇。

中长期投资回报率将跃升

短期市场仍承压

《报告》指出,鉴于宏观环境已有所改变,60/40股债投资组合在未来10至15年的预测年回报率从去年的4.30%跃升至今年的7.20%。多年来,60/40策略一直是最为主流的投资组合策略,投资者将资金的60%投资于股票,用于资本增值,40%投资于债券以控制风险并提供潜在收益。《报告》表示,许多投资者难免关注通胀高企问题及其他短期市场风险,但未来几年通胀率可望从高位回落,而长线回报率的预测亦已显著提高。

摩根资产管理首席执行官George Gatch表示,无论用任何维度衡量,21世纪20年代的头几年是一段极具挑战性的时期。世纪大疫情引发了短暂但极为严重的经济衰退并严重扰乱了供应链。超宽松的财政政策及货币政策将通胀推至上世纪80年代以来的新高。俄乌冲突进一步加剧了供应链中断和通货膨胀。为抑制通胀,以美联储为首的各国央行大幅收紧货币政策。2022年全球金融市场几乎所有主要资产类别都遭遇了大幅下跌。过去一年来接二连三的危机引发的一次次大跌,同时也创造了巨大的机遇。

在此背景下,摩根资产管理推出了第27期《报告》,纳入了200多个资产和策略类别,以17种基础货币提出了回报假设。与去年的假设大不相同,本期《报告》对许多资产类别的回报预测都显著提高。较低的估值、较高的收益率以及随之而来的许多政策错位的解除,让今天的市场具备了过去十多年来最好的长期回报潜力。

《报告》同时指出,尽管长期回报率将跃升,但在短期内,投资者仍将面临诸多挑战,因为经济衰退,或者至少几个季度的弱于趋势的增长,就在眼前。

《报告》将对未来10-15年全球经济年化增长率预测维持在2.20%不变。尽管目前全球通胀率为7.30%,但摩根资产管理仅将长期全球通胀预测上调20个基点至2.60%,并预计今年的高通胀将在未来两年内消退。

《报告》表示,随着政策利率的迅速正常化,债券市场可望止跌。大多数主权债券的实际回报预测回归正值,使债券再次成为稳定收益和多元化投资的选择。无风险利率的回升同时意味着信贷回报预测的改善。

《报告》预计股票回报率大幅上升。以当地货币计算,摩根资产管理将发达市场股票投资回报率预测上调340个基点(bps),至7.80%,新兴市场上调230个基点,至8.90%。企业利润率可能会从今天的水平有所恢复,但不会完全恢复到长期平均水平。

全球化将不断发展而非逆转

服务和劳动力的全球化将取代商品的全球化

摩根资产管理亚太首席市场策略师许长泰表示:“在疫情的阴霾下,加上供应链混乱和地缘政治局势紧张,全球化进程因而受到影响,但我们相信全球化不会就此消失,而是不断演化。在环球经济发展格局颇为分散的情况下,长远有望实现新的贸易平衡,使效率在一定程度上得以恢复,并有助通胀回落至各国央行设定的目标水平。”

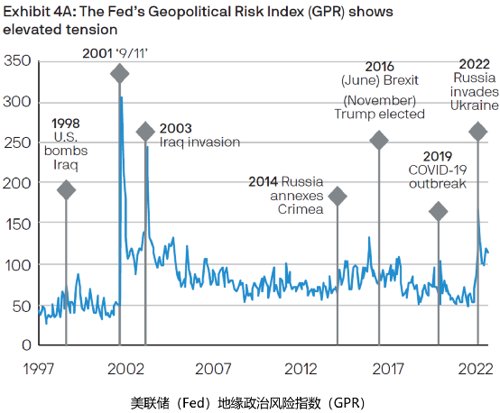

《报告》表示,通胀鹰派人士经常辩称,从长远来看,“去全球化”正在推高通胀。诚然,美联储(Fed)地缘政治风险指数(GPR)显示,今天的世界地缘政治局势比冷战结束后的世界更加紧张,各大贸易集团也更加专注于区域发展,但摩根资产管理仍然认为,全球化仍将不断发展而非逆转。

《报告》表示,目前我们可能已经过了“全球化巅峰时期”,至少在货物贸易方面是这样。尽管如此,在未来几年,摩根资产管理预计贸易增长将与GDP增长大致一致,但将更多地关注服务和劳动力,而不是制成品。虽然竞争对手贸易集团的出现增加了通胀的反弹风险——特别是贸易集团竞争对手在争夺稀缺商品的情况下——但服务和劳动力的全球化或许能一定程度上缓解通货膨胀。

一个更加两极分化的世界,将重新强调服务和劳动力贸易,这就需要合理的资本支出。但并非所有资本支出都能带来更高的生产力。如果资本支出只是为了给已经处于最佳状态的供应链提供一个一旦被打断的应急预案,那么它不太可能进一步提高生产力。相比之下,通过增加资本支出提升韧性,提高区域产业的效率并提高劳动力技能,对长期潜在增长趋势的影响将产生积极意义。

人口将成为 影响增长的重要因素

印度、越南及马来西亚最有潜力

《报告》指出,鉴于劳动力、资本存量及全要素生产率(total factor productivity)等基本增长推动因素并无显著变化,全球本地生产总值增长大致保持平稳,但人口结构变化将影响增长前景,特别是在成熟市场及某些新兴亚洲经济体。

摩根资产管理环球多资产策略师盛楠指:“在本世纪中左右,全球人口或会高达100亿。庞大的人口规模将会带来重大挑战,但同时缔造难能可贵的投资机遇。若想利用人口红利带来的优势,稳健的管治框架及完善的基建是不可或缺的。在亚洲地区,印度、越南及马来西亚最有潜力受惠于年轻且增长迅速的劳动人口。”

新兴市场国家,特别是许多前沿市场国家,是未来25-30年全球人口大幅增长的潜在受益者。虽然发达国家面临劳动力老龄化的挑战,但一些新兴国家——中东和南亚的部分地区以及非洲大部分地区——拥有年轻、快速增长的劳动力。挑战则在于,世界上大部分资本和生产性资产都位于劳动力萎缩的区域。

鉴于资本成本较高,这些年轻国家必须制定正确的宏观和微观政策,以吸引必要的资本,将其人口结构优势和劳动力增长优势转化为持续的经济增长。今天,通过本地采购加强发达地区供应链的经济影响可能会主导长期的人口发展。但随着全球化从商品转向服务和劳动力,我们看到了释放这些潜在劳动力的潜力——并及时形成了一个新的、快速增长的消费集团。

然而,鉴于人口进一步增长将给全球资源(能源、粮食和生态系统)及零碳排放目标带来压力,这就需要大规模且深思熟虑的投资。摩根资产管理认为,私人资本、基础设施和林地等新资产类别将是这一趋势最明显的受益者,同时,通信、技术、可再生能源和消费品等板块也将受益。

《长期资本市场假设》连续发布27年

《长期资本市场假设》是摩根资产管理自主研发的深入、独有的研究流程的一部分,当中运用了定性和定量数据,及摩根资产和财富管理90多名专家的见解。上述内容来自第27期《长期资本市场假设》报告。在过去27年的历史中,这些经历时间考验的预测有助建立更强健的投资组合、引领策略资产配置,并对超过200个主要资产及策略类别建立了10至15年年期的合理风险及回报预期。这些假设推动着摩根大通多资产投资的决策,同时为全年的客户沟通提供协助信息。

摩根资产管理是全球首屈一指的投资管理机构,管理资产2.3万亿美元(截至2022年9月30日)。摩根资产管理的客户包括全球各主要市场的机构、零售投资人及高净值人士。摩根资产管理提供股票、固定收益、房地产、对冲基金、私募股权及流动性的全球投资管理。