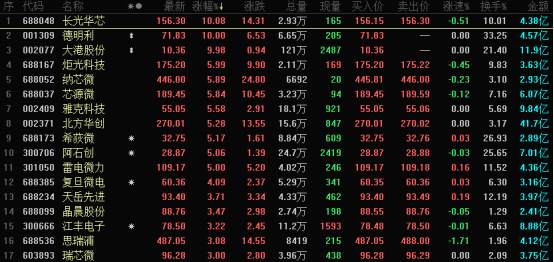

8月2日,半导体板块强于两市。其中德明利、大港股份涨停;长光科技涨超10%;炬光科技、纳芯微、芯源微、北方华创等涨超5%;复旦微电、天岳先进、江丰电子等涨幅超前。

业绩支撑及国产替代依然是主要逻辑

尽管上半年疫情等因素影响,但多家半导体公司依然交出了不错的业绩。

7月5日中微公司半年度业绩预报归母净利润同大增565.42%到630.34%,新增订单约30.6亿元,同比增长约62%。

7月11日北方华创半年度业绩预报归母净利润同比大增130%到160%,其中Q2预计营收中值32.77亿元,同比增长49.98%,环比增长53.42%。

除此之外,复旦微电、斯达半导、时代电气等公司的业绩预告均有着不错的表现。

此前种种利空消息的刺激使得投资者的悲观预期不断加大,但业绩增长的支撑以及未来国产替代效应仍然是半导体行业的主要投资逻辑。

此前半导体行业砍单、降价潮单纯是消费电子(手机、电脑)等相关的芯片,汽车芯片仍然是纯粹的增量市场,依然带动半导体行业增长的“主力军”。

智能化成为产品差异化的重要表现,智能驾驶与智能座舱等软硬件的配合成为其中的一个方向。伴随新能源汽车的大规模放量和技术下沉,辅助驾驶渗透率快速上升,《智能网联汽车技术路线图2.0》预计L2-L3级的智能网联汽车销售占比到2025年超过50%,到2030年超过70%,这将带动包括感知层的传感器以及决策层的AI处理器的增加。

电动化的普及率提升以及政策激励推动新能源汽车加速发展,电子系统的大规模使用也导致了对功率器件需求的大规模增加。

财信证券预计汽车半导体市场将由2020年的接近330亿美元成长至2022年超过450亿美元,到2025年则有望超过700亿美元,整体车用半导体市场CAGR超过16%。

估值性价比凸显,国产替代正当时

在板块历史PE经历过一轮“过山车”走势后,半导体板块整体估值已接近2017年来的历史底部,配置价值凸显。

事实上,自2018年来A股半导体板块的行情始终离不开国产替代的逻辑。

华安证券表示,全球整体市场空间(制造+封测)约643亿美元。其中,中国半导体材料市场规模约119亿美元,占比约18%。目前,国内半导体制造材料国产化率约10%,主要依赖进口,成长空间广阔根据芯片制造流程,半导体材料可划分为制造用材料与封测用材料,其中,制造材料市场规模约404亿美元。由于细分子行业众多,所以企业进行平台化布局有助于扩大自身成长空间。但同时,细分领域众多也导致了单一市场较小,且产品从认证到批量供货需要一定时间,预计稳定成长将成为国内企业半导体材料业务业绩增长模式。

以未来主要增量车规半导体来看:

目前汽车半导体可以分为主控芯片、功率半导体、模拟芯片、存储芯片和传感器。我国控制类芯片的自主率不到1%,传感器4%,功率半导体8%,通信3%,存储器8%。

总体上,汽车芯片领域目前国际几大巨头基本垄断了七八成的市场份额,但国内厂商正在各个细分领域积极破局,部分领域技术和导入取得突破,国产空间巨大。

在车规IGBT领域,目前斯达半导产能持续放量;时代电气二期产线在产能爬坡中,产能利用率接近90%,较3、4月份有所提升。预计随着芯片、模块产能的建设,国产车规IGBT的车型配套量将快速成长。

驱动芯片方面,圣邦股份车用高效低功耗驱动芯片综合性能已达到国际先进水平,并且已经小批量生产。

湘财证券表示,2022年半导体产业下游需求保持结构性增长,新能源汽车、工控、中高端IOT领域需求景气延续,带动半导体产业链内相关企业营收上行。Q3随着各地稳增长政策的发力,汽车销量预期上行,提振车规半导体产品市场需求;恰逢Q3为消费电子新品发布季,有望改善消费电子销售颓势。中长期,国产化替代进程持续推进具备确定性,利好国内半导体企业发展。建议持续关注半导体行业,维持行业增持评级。

东吴证券表示,看好两类模拟公司的国产化替代机会:

(1)已铺有较多料号数且不断拓展的平台型公司,建议关注圣邦股份、思瑞浦、艾为电子等;

(2)具备较强研发实力、客户份额持续提升的细分领域龙头,尤其以“风光车储”等高增速下游为佳。建议关注纳芯微、赛微微电等。海外大厂跟踪建议关注TI/ADI。