1月21日,资本邦了解到,北京富吉瑞光电科技股份有限公司(以下简称:富吉瑞)的科创板IPO申请已于1月20日获上交所受理,华英证券有限责任公司担任保荐机构。

图片来源:上交所网站

富吉瑞是一家主要从事红外热成像产品和系统的研发、生产和销售,并为客户提供解决方案的高新技术企业。公司以红外热成像技术为基础,以图像处理为核心,逐步向固态微光、短波、紫外、可见光等方向拓展。公司的主要产品为机芯、热像仪和光电系统等。

财务数据显示,2017年至2020年前三季度,富吉瑞分别实现营业收入7,610.87万元、8,768.10万元、1.65亿元、2.16亿元;实现归母净利润-2,202.84万元、49.37万元、1,392.31万元、4,208.28万元。

图片来源:富吉瑞招股书

富吉瑞结合自身状况,选择适用《上海证券交易所科创板股票发行上市审核规则》第二十二条规定的上市标准中的“(一)预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5,000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元”。

公司符合《上海证券交易所科创板股票发行上市审核规则》第一条上市标准第二款。

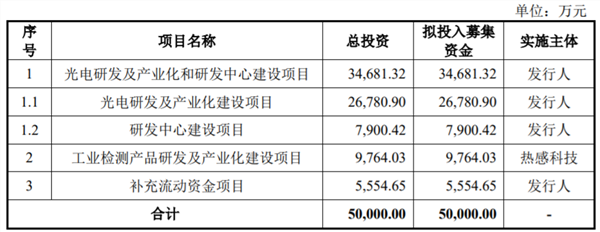

招股书显示,富吉瑞本次拟首次公开发行股票的数量为不超过1,900万股,公司本次拟公开发行股票所募集资金总额约为5亿元,扣除发行费用后,将全部用于投资光电研发及产业化和研发中心建设项目、光电研发及产业化建设项目、研发中心建设项目、工业检测产品研发及产业化建设项目和补充流动资金项目。

图片来源:富吉瑞招股书

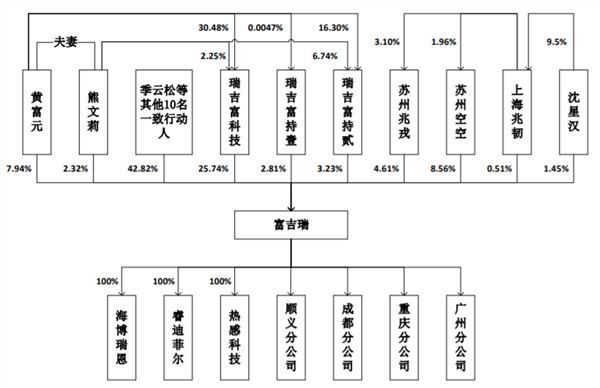

黄富元直接持有富吉瑞452.52万股股份,占公司股份的7.94%,通过瑞吉富科技间接持有公司447.25万股股份,占公司股份的7.85%,通过瑞吉富持贰间接持有公司29.98万股股份,占公司股份的0.53%。

鉴于一致行动协议及合伙协议,黄富元及其一致行动人直接持有富吉瑞4,837.13万股股份,占公司股份总数的84.86%,黄富元能够实际支配公司84.86%表决权;同时,黄富元报告期内一直担任富吉瑞的董事长和总经理,在公司经营决策中发挥重要作用。因此,黄富元为富吉瑞的控股股东、实际控制人。

图片来源:富吉瑞招股书

本次申报科创板IPO,富吉瑞特别提醒投资者关注下列风险:

(一)军工产品研发风险

报告期内,富吉瑞主要为军工集团下属公司提供红外热成像产品。作为军工产品的配套供应商,公司产品研制需要配合下游总体单位经过立项、方案论证、样机研制、鉴定或定型等阶段,从研制到实现销售的周期较长。公司研发的产品通过军方鉴定或定型后,标志着公司产品达到客户要求。当公司产品所配套的产品通过军方鉴定或定型后,方可批量生产并形成销售。

在军品研制过程中,若公司研制的新产品、新技术或总体单位型号产品没有通过鉴定或定型,则将影响公司未来军工产品的经营业绩。

(二)供应商集中度较高的风险

2017年至2020年1-9月,富吉瑞向前五大供应商的采购金额分别占采购总额的68.16%、63.65%、69.95%和75.55%,采购集中度较高。公司采购的原材料主要为探测器、电子元器件及电路、结构件、镜片、镜头等。因公司产品属技术密集型产品,军品业务为主,变更供应商时,产品技术状态变更需要一定的时间周期且需要履行相应的程序。

如公司与主要供应商的合作发生不利变化,原材料供应的稳定性、及时性、价格水平、资金等不能保障,可能对公司生产经营和盈利能力产生不利影响的风险。

(三)主要客户集中风险

富吉瑞作为军工产品的专业配套供应商,客户主要为十大军工集团下属企业,集中度较高。2017年至2020年1-9月,富吉瑞向前五名客户合计的销售收入占当期营业收入的比例分别为63.44%、65.03%、86.09%和92.31%,对主要军工客户的产品销售是报告期内公司收入和利润的重要来源。上述情形,符合我国军工行业的行业特征。

若未来与主要军工客户的合作关系发生不利变化,或主要客户订单需求减少或不能持续,或产品销售价格大幅下降等,可能会对公司经营业绩产生重要影响。

(四)应收账款发生坏账的风险

2017年末至2020年9月末,富吉瑞应收账款账面价值分别为3,514.05万元、4,363.10万元、6,629.56万元及7,172.79万元,占当期营业收入的比例分别为46.17%、49.76%、40.20%和33.22%,应收账款规模较大,占营业收入的比例较高。

若部分客户发生拖延支付或支付能力不佳的情形,可能导致公司计提坏账准备增加及发生坏账损失,或造成公司现金流压力增加,从而对公司财务状况和经营成果产生不利影响。

(五)存货增加及存货跌价的风险

报告期内,富吉瑞根据在手订单和市场需求预测制定采购和生产计划,存货规模随着业务规模增长而快速增加。2017年末至2020年9月末,公司存货账面价值分别为6,735.51万元、7,129.65万元、8,196.16万元和1.46亿元,占流动资产的比例分别为55.93%、54.62%、42.13%和44.17%。如果原材料价格或市场环境发生变化,或为客户研发定制的产品未能成功实现销售,公司将面临因存货增加占用更多的资金、存货跌价损失增加等风险。

(六)经营业绩季节性风险

2017年至2019年,富吉瑞下半年主营业务收入占比分别为64.02%、77.58%和89.28%,公司主营业务收入呈现出明显的季节性波动特点。军工客户采购审批决策和管理流程具有较强的计划性,其采购习惯通常具有一定的季节性。公司提醒投资者不宜以季度数据简单推算公司全年经营业绩。

(七)豁免及脱密处理后披露部分信息可能影响投资者对公司价值判断的风险

富吉瑞目前主要以军品业务为主,部分信息涉及国家秘密,涉密信息主要包括涉军供应商或客户具体名称、涉军采购或销售量价信息、从事军品科研生产和销售所需资质、相关项目的真实名称等内容。根据《军工企业对外融资特殊财务信息披露管理暂行办法》等法规的相关规定,军工企业涉密信息应采取脱密处理方式进行披露,部分无法进行脱密处理或者进行脱密处理后仍存在泄密风险的信息,军工企业应当取得国防科工局的豁免披露批复或者向交易所申请豁免披露。

富吉瑞已获得国防科工局《在科创板上市特殊财务信息豁免披露有关事项的批复》批复。上述部分信息豁免披露或脱密披露可能存在影响投资者对公司价值的正确判断、造成投资决策失误的风险。