东海证券股份有限公司王鸿行近期对工商银行进行研究并发布了研究报告《公司简评报告:息差和中间业务收入压力或趋于平缓》,给予工商银行增持评级。

工商银行(601398)

投资要点

事件:公司公布2025年一季度报告。2025年Q1,公司实现营业收入2127.74亿元(-3.22%YoY),归属于母公司普通股股东净利润841.56亿元(-3.99%,YoY)。Q1末,公司总资产为51.55万亿元(+8.29%,YoY),不良贷款率为1.33%(-1BP,QoQ),不良贷款拨备覆盖率为215.70%(+0.80pct,QoQ)。Q1净息差为1.33%,同比下降15BPs。

政府融资驱动投资类资产增长提速;受需求影响,贷款增速边际放缓。2025年Q1,受政府融资驱动,工商银行债券投资增速继续提升。对公信贷方面,受需求放缓及隐债置换影响,一般贷款增长略弱于去年同期,带动总贷款增速小幅放缓;票据贴现明显超季节性,这一特征与2024年Q2-Q4类似,反映公司提升票据贴现力度以维持信贷平稳增长。个人信贷未能延续2024Q4的强势,新增规模低于2024年Q1,反映住房、消费、经营贷较弱需求存在粘性,但仍强于2022与2023年同期,反映稳地产、促消费政策的托底效果。银行业“开门红”信贷超预期,夯实年内信贷稳增长基础。关税压力下,信贷对实体支持力度只增不减,叠加政府融资力度仍然较大,预计工商银行资产规模有望随行业保持较快增长。

存款增速继续小幅回升;关注宏观政策对存款结构的正面影响。2024年Q2,受金融“挤水分”影响,工商银行存款环比净流出,明显弱于季节性,致使存款增速回落幅度明显大于M2。2024年Q3“挤水分”影响基本消除,存款增长趋于稳定。2024年Q4存款增速明显回升,2025年Q1存款增速继续小幅回升,反映财政力度加大及存款脱媒放缓的影响。2024下半工行存款定期化程度随行业继续上升,一方面是由于同业存款定价约束加强对理财活期存款的负面影响较大,另一方面是由于需求较弱背景下个人与企业部门资金循环仍受阻。去年“9.24”以来,积极财政、稳地产、促消费政策持续发力,对存款结构影响正面今年Q1企业活期存款已边际改善,后续关注房地产与消费回暖对存款结构影响的持续性。

负债端缓冲作用下,息差压力或趋于平缓。2025年Q1单季息差为1.33%,环比下降约6BPS,同比下降15BPs,降幅较2024年Q4明显扩大,反映重定价效果。测算生息率2.87%环比下降19BPs,同比下降约46BPs。生息率降幅较大,一方面是因为LPR、存量住房贷款利率重定价较为明显,另一方面是因为受近年政府债发行力度较大、利率下行影响,债券投资组合中低息券占比提升。测算付息率为1.65%,环比下降约13BPs,同比下降约33BPs,主要是多轮存款降息重定价、治理“手工补息”及同业存款定价的重定价效果显现。展望后市,资产端而言,存量住房贷款利率及LPR下降的重定价影响将对Q2生息率仍有一点负面影响,另外,降息落地将进一步加大资产端压力。负债端,3月下旬以来资金利率持续下降有望缓冲资产端压力,如果LPR导致资产端下行压力加大,或触发新一轮存款降息。综合来看,负债端缓冲效果明显,息差压力或趋于平缓。

手续费及佣金收入降幅继续收窄。2025年Q1手续费及佣金收入同比降幅继续收窄,或主要是理财及私人银行业务、银行卡、托管业务改善。现阶段手续费及佣金收入仍受到资管费率改革的制约,不过其影响逐步淡化。另外,当前监管层面对资本市场支持力度较大,若市场活跃度持续提升,财富管理业务收入具有复苏弹性。叠加全年Q2-Q3基数较低,手续费及佣金收入有望转增。

不良率整体稳定,预计个贷压力可控。受益于良好客户基础,工行总体资产质量保持稳健2024年末不良贷款率为1.33%,环比下降1BP,续创近年新低。2024年银行业个贷风险上升趋势较为明显,反映居民收入及就业压力上升,工行与行业趋势相符。去年“9.24”以来,政策纾困力度较大,居民还贷压力减轻,叠加工行对风险的处置较为审慎,预计个贷风险可控。然而,鉴于宏观层面仍面临压力,个贷风险拐点仍需要进一步观察。对公方面预计制造业、租赁和商业服务业、房地产业等行业整体资产质量继续稳中向好。综合来看,虽个贷扰动仍存在,但在对公资产质量向好、不良处置审慎等积极因素影响下,预计整体资产质量仍能保持稳定。

盈利预测与投资建议:Q1是重定价高峰,息差下降较为明显,叠加债市调整影响投资收益,单季度营收由增转降。收入承压局面下,公司适当控制管理费用与减值损失,实现归母利润降幅与收入端大致匹配。由于政策利率下降相对克制,负债端资金与存款利率缓冲效果明显,年内息差压力或趋于平缓。此外,中间业务收入因费率改革影响淡化及资本市场修复具备改善潜力。预计2025-2027年营业收入分别为8175、8330、8802亿元(原预测为8084、8391、8842亿元),归母净利润分别为3682、3724、3821亿元(原预测为36953767、3847亿元),对应同比+0.64%、+1.14%与+2.61%。预计2025-2027年末普通股每股净资产为10.91、11.59、12.27元,对应5月12日收盘价PB为0.66、0.62、0.58倍。基于1)工行客户基础良好、业务多元,预计仍能在压力上升的经营环境中实现稳健经营;2)财政部对国有大行注资将提升市场对国有行信心;3)公司分红稳定、股息率较高,对保险、社保基金、被动基金等长线资金具有较强吸引力,我们维持“增持”评级。

风险提示:个人贷款质量大幅恶化;贷款利率大幅下行与定期化加剧挤压公司净息差。

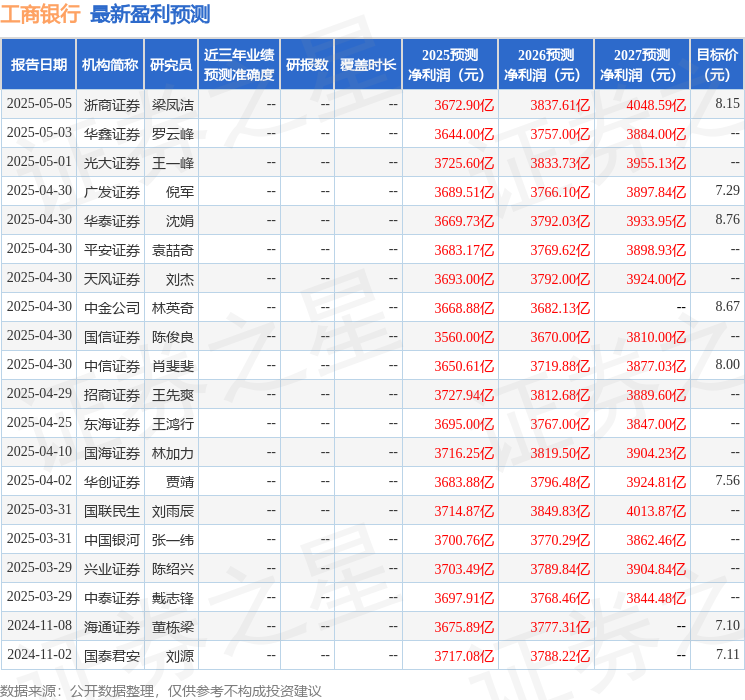

最新盈利预测明细如下:

该股最近90天内共有16家机构给出评级,买入评级11家,增持评级5家;过去90天内机构目标均价为8.09。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。