群益证券(香港)有限公司王睿哲近期对联影医疗进行研究并发布了研究报告《24Q4环比已有恢复,继续看好2025年的业绩恢复》,上调联影医疗目标价至155.0元,给予增持评级。

联影医疗(688271)

结论及建议:

公司业绩:公司发布业绩快报,2024全年共实现营收103.0亿元,同比下降9.7%;归母净利润12.6亿元,同比下降36.1%,扣非后同比下降39.3%,公司业绩符合预期。其中Q4单季度实现营收33.5亿元,同比下降18.5%,但已有缩窄(24Q3营收YOY-25%);净利润约5.9亿元,同比下降35.1%,扣非后同比下降34.7%,季度环比扭亏(24Q3单季度亏损2.8亿元)。

药政影响2024年招采,已有恢复迹象:公司2024年营收下降主要是在医疗反腐下大背景,国内设备更新政策落地延迟,行业整体规模较上年同期有较大收缩,公司亦受到影响。而公司持续加大研发投入及海外市场开拓力度,研发费用及销售费用同比均有增长,进一步影响了净利端增速。但我们也注意到招采在2024年11月开始已经有恢复迹象,幷且从公司24Q4营收及净利端表现来看,也可验证恢复的迹象,我们看好2025年的继续恢复(公司24Q4营收端YOY-15%,环比缩窄约10个百分点,净利端扭亏)。

国产替代有望加速:我们认为国产替代进程也将加速,2/14国家发布了《进口不予免税的重大技术装备和产品目录(2025年版)》新增了正电子发射及X射线计算机断层成像扫描系统、单光子发射断层成像扫描系统等生物医疗装备,我们认为3/1日执行后国产设备性价比的优势将会更加凸显。而公司高端产品具有很强的竞争力:(1)公司是全球仅有的三家可以生产5.0T以上的高端核磁共振影像设备(MR)的设备商(另外两家为GE医疗和西门子医疗);(2)X射线计算机断层成像扫描设备(CT)设备也全面覆盖16排至320排产品,高端产品对标西门子、GE及飞利浦;(3)分子影像系统(MI)也已陆续推出多款行业领先产品,包括行业首款具有4D全身动态扫描的PRT/CT产品uEXPLORER,业界最高190ps量级TOF分辨率PET/CT产品uMI Panorama;(4)放射治疗设备(RT)也已开发出行业首款一体化CT引导直线加速器uRT-linac506c。公司各领域设备全面对标行业龙头,产品性能极具竞争力,我们认为公司将在国产替代的进程中受益。

AI赋能,产品力提升:此外,公司积极投身AI赋能。经过多年的布局,公司已成功打造了跨产品线的完整数智化超级平台,各产品线均已完成了智能化技术平台的开发和搭载。在MR领域,AI应用主要体现在成像加速、病灶检测和检查流程优化,公司磁共振设备的快速成像技术行业领先,搭载uAIFI技术平台的MR可以实现0.5秒/期快速动态高清成像;在CT领域,AI技术实现低剂量扫描、影像分析和快速图像重建,提升了图像质量、提高了检查效率;在MI领域,AI应用主要集中在放射性示踪剂分析和图像配准,未来将进一步推动分子标志物发现和治疗反应监测的发展。在RT领域,AI的应用可以协助靶区勾画、自动化分割图像,提高治疗的同质化和可及性,从而有利于解决放疗质量参差不齐、人才稀缺等问题。

盈利预计及投资建议:我们预计公司2025-2026年分别实现净利润16.3亿元、20.0亿元,yoy分别+29.1%、+22.6%,折合EPS分别为2.0元、2.4元。当前股价对应的PE分别为68倍、56倍。公司作为高端医疗设备龙头,AI赋能提升产品力,国内业务恢复在即,海外市场积极开拓,我们维持“买进”的投资建议。

风险提示:关税政策变化影响;国内采购进度变化影响;行业监管政策影响

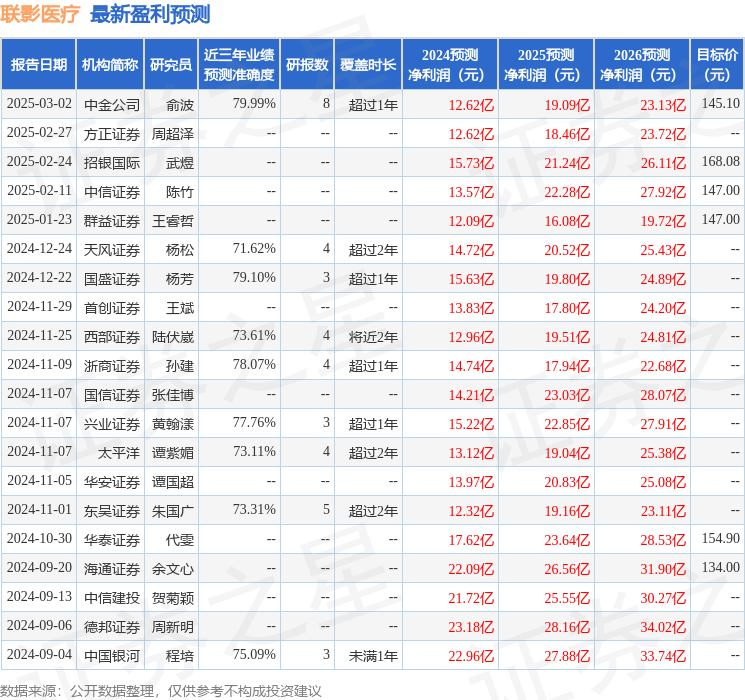

证券之星数据中心根据近三年发布的研报数据计算,中金公司俞波研究员团队对该股研究较为深入,近三年预测准确度均值为79.99%,其预测2024年度归属净利润为盈利12.62亿,根据现价换算的预测PE为88.1。

最新盈利预测明细如下:

该股最近90天内共有17家机构给出评级,买入评级13家,增持评级4家;过去90天内机构目标均价为149.97。

以上内容为证券之星据公开信息整理,由智能算法生成(网信算备310104345710301240019号),不构成投资建议。