中银国际证券股份有限公司武佳雄近期对新宙邦进行研究并发布了研究报告《出货量显著增长,海外进展顺利》,本报告对新宙邦给出增持评级,当前股价为44.91元。

新宙邦(300037)

公司发布2024年三季报,前三季度实现盈利7.01亿元,同比降低-12%。公司三季度出货量大幅增长,积极扩大国际市场,维持增持评级。

支撑评级的要点

2024Q3盈利环比提升13.91%:公司发布2024年三季报,前三季度实现盈利7.01亿元,同比减少12%,扣非盈利7.06亿元,同比减少5.16%。根据业绩计算,2024Q3公司实现盈利2.86亿元,同/环比增长1.89%/13.91%,扣非盈利2.75亿元,同/环比增长3.61%/11.38%。

电池化学品出货量大幅增长,盈利能力承压:2024年三季度,受下游新能源汽车以及储能需求的快速增长,公司电池化学品出货量同比和环比均呈现大幅增长态势。盈利方面,国内市场竞争加剧,销售价格进一步下降,对公司整体盈利造成一定影响。公司前三季度实现销售毛利率27.09%,同比下滑2.83个百分点,销售净利率12.48%,同比下滑1.97个百分点;其中2024Q3实现销售毛利率25.72%,环比减少2.65个百分点,销售净利率13.85%,环比提升1.49个百分点。

氟化工业务稳健增长:公司有机氟化学品业务保持稳健增长,海斯福二期已全面投产,客户认证工作基本于2024年完成,预计2025年将继续保持增长势头;海德福六氟丙烯生产线已顺利投产,聚四氟乙烯等其他产品产能也在逐步爬升,陆续开展客户认证过程。

海外项目进展顺利:公司波兰工厂自2023年投产以来,在工厂运营、产品生产等方面均有优秀的表现,年产4万吨产能可以有效满足欧洲和美国客户需求。波兰二期规划新增的年产5万吨锂电池电解液项目将根据客户产能释放节奏以及海外市场需求情况控制建设进度。

估值

结合公司公告与电解液盈利变化情况,我们将公司2024-2026年预测每股收益调整至1.40/1.93/2.50元(原预测2024-2026年摊薄每股收益为1.59/2.17/2.62元),对应市盈率32.8/23.9/18.4倍;维持增持评级。评级面临的主要风险

产业链需求不达预期;原材料价格出现不利波动;新能源汽车产业政策不达预期;新能源汽车产品力不达预期。

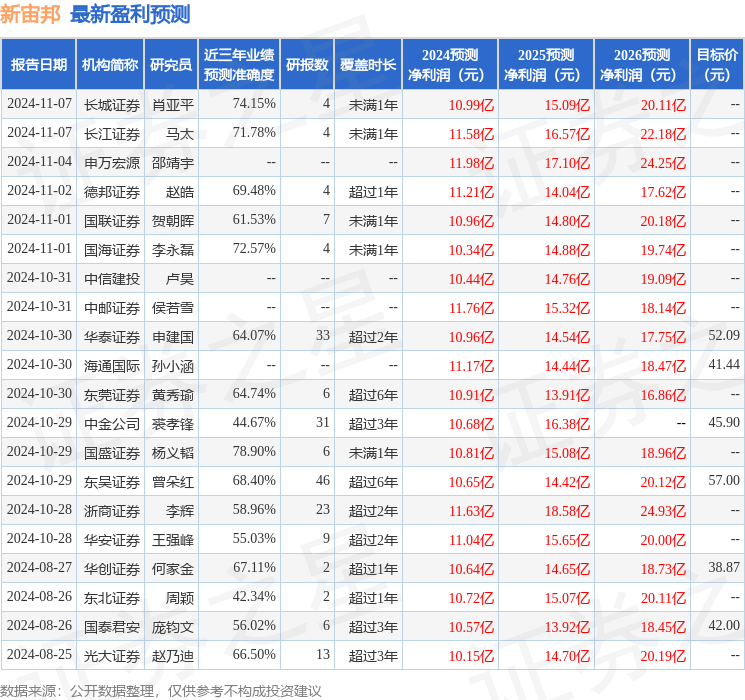

证券之星数据中心根据近三年发布的研报数据计算,国盛证券杨义韬研究员团队对该股研究较为深入,近三年预测准确度均值为78.9%,其预测2024年度归属净利润为盈利10.81亿,根据现价换算的预测PE为32.16。

最新盈利预测明细如下:

该股最近90天内共有27家机构给出评级,买入评级20家,增持评级7家;过去90天内机构目标均价为46.28。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。