平安证券股份有限公司陈潇榕,马书蕾近期对天齐锂业进行研究并发布了研究报告《锂盐产销实现增长,业绩亏损环比收窄》,本报告对天齐锂业给出增持评级,当前股价为35.95元。

天齐锂业(002466)

事项:

公司发布2024年三季报,24Q3实现营收36.46亿元,yoy-57.48%;归母净利润-4.96亿元,yoy-130.11%;归母扣非净利润-5.16亿元,yoy-132.82%;2024年前三季度实现营收100.65亿元,yoy-69.87%;实现归母净利润-57.01亿元,yoy-170.40%;归母扣非净利润-57.37亿元,yoy-171.87%。

平安观点:

锂产品售价持续下行,公司业绩阶段性亏损。2024年以来,受终端需求增速放缓,锂电产业链相关产品供应端竞争激烈、库存累积等因素影响,锂精矿和锂盐售价大幅下降。锂精矿方面,据百川盈孚数据,24Q3锂辉石精矿(5.5%≤Li2O<6%,中国)销售均价环比下降28.8%,截至2024年10月30日,锂精矿售价同比下降了61.1%;锂盐产品方面,据ifind数据,24Q3国产99.5%电池级碳酸锂销售均价环比下降24.5%,截至10月30日售价同比下降了55.5%。锂产品销售均价和毛利较上年同期大幅下降导致公司业绩承压,呈现阶段性亏损。

新建工厂产能稳步提升,锂产品产销实现增长,业绩亏损环比显著收窄。随着新建工厂遂宁安居年产2万吨碳酸锂项目投产并对外销售,公司锂产品产能稳步提升,2024年前三季度及2024年第三季度锂化合物及衍生品的产销量均实现同环比增长,2024Q1-Q3锂化合物及衍生品销量同比增加67.71%,2024Q3销量环比增加24.69%。产销规模增加使得公司利润亏损环比显著收窄,24Q3公司归母净利为-4.96亿元,较24Q1的-38.97亿元和24Q2的-13.09亿元亏损显著减小。

持股公司SQM业绩下滑,公司确认的投资收益减幅较大。SQM的盐湖碳酸锂售价大幅下跌导致公司利润同比下滑,据彭博社预计,公司联营公司SQM2024年第三季度业绩同比将大幅下降,公司在本报告期确认的对该联营公司的投资收益较上年同期降幅较大,24Q3公司确认投资收益2.2亿元,同比减少了8.48亿元,2024年前三季度为-9.0亿元,主要系24Q1SQM税务诉讼裁决案件导致其确认了11亿美元的所得税费用。

ifind

声明内容。

下游市场需求回暖,锂价下方空间有限。随着终端新能源汽车产销增速回升,储能需求维持高增态势,锂电池市场有望逐步转好。据CABIA数据,9月,我国动力和其他锂电池(主要是储能)销量为103.9GWh,环比增长11.9%,同比增长44.8%;1-9月,我国动力和其他电池累计销量为685.7GWh,累计同比增长42.5%,其中,动力电池累计销量为525.3GWh,累计同比增长26.1%。同时,锂产品售价的大幅下跌导致目前市场价格已靠近成本线附近,外购锂矿的锂盐生产厂家因亏损逐渐出清,供应端竞争格局有望逐步转好,叠加下游材料厂的锂盐库存已处于较低位,我们认为锂价下方空间已相对有限。

投资建议:行业层面来看,当前锂价已跌至2021年初左右的较低水平,考虑到锂精矿生产成本线抬升的支撑,下行空间已相对有限;同时,外购矿冶炼厂因亏损而减停产,市场正逐步出清。公司层面来看,公司控股全球最大在产锂矿格林布什,原料完全自给,虽然锂价大幅下跌给公司业绩造成一定压力,但目前锂价已处低位、后续走势或趋于稳定,矿冶两端齐量增将成为公司中长期业绩逐步转好的主要动力。综上,预计公司2024-2026年归母净利润为-60.6、16.2、21.8亿元(原值为-24.2、16.5、22.3亿元,主要是大幅上调了2024年少数股东损益,由于锂精矿和锂化工品销售定价机制存在周期错配,此前公司从控股子公司泰利森购买锂精矿原料采用季度定价(2024年起调整为月度定价),而锂盐以市价销售,锂价的大幅下跌导致原材料库存价值缩水、锂盐产品出现亏损,而锂矿端利润有较大占比分配给其他股东IGO(持有泰利森25%股权)和ALB(持有泰利森49%股权),这部分损失体现在少数股东损益远超净利润),对应2024年10月30日收盘价PE分别为-9.4、35.4、26.2倍,公司资源禀赋优越,矿冶两端均有新增项目规划,未来量增趋势较为明确,叠加锂价已跌至成本线附近,下方空间或相对有限,因此维持“推荐”评级。

风险提示:1)公司项目进度不及预期:若澳洲奎纳纳氢氧化锂项目和遂宁安居碳酸锂项目等产能释放进程放缓,公司业绩或将不及预期;2)终端需求增速不及预期:终端新能源汽车和储能市场需求增速回落,锂电产业链景气度下行,传导至锂盐需求量不及预期的风险;3)供应过剩,锂价继续下挫的风险:如果后续全球锂资源产能大幅释放,可能出现供应过剩风险,从而导致锂价继续下挫,影响公司业绩;4)海外加速推进锂资源国有化,政策收紧或将带来矿权竞争加剧的风险。

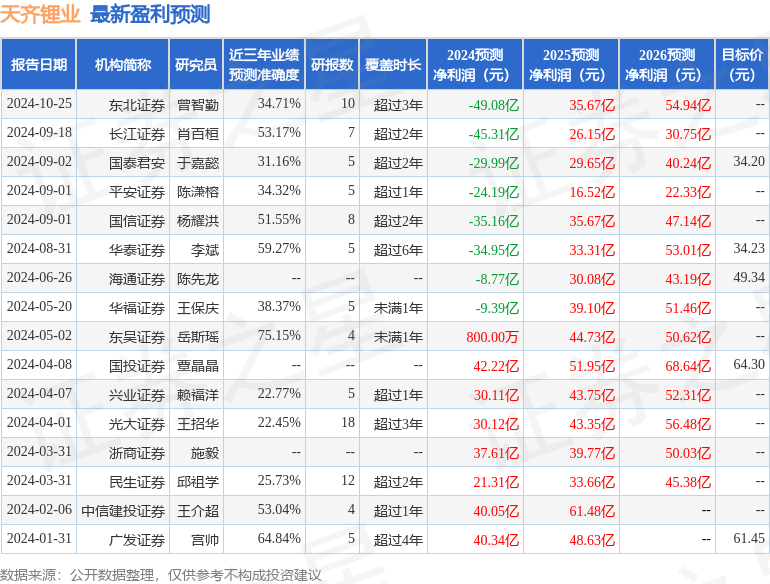

证券之星数据中心根据近三年发布的研报数据计算,东吴证券岳斯瑶研究员团队对该股研究较为深入,近三年预测准确度均值为75.15%,其预测2024年度归属净利润为盈利800万。

最新盈利预测明细如下:

该股最近90天内共有5家机构给出评级,买入评级2家,增持评级3家;过去90天内机构目标均价为34.2。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。