证券之星消息,2024年10月27日亿纬锂能(300014)发布公告称公司于2024年10月24日接受机构调研。

具体内容如下:

问:请第三季度公司储能整体的单价?后续储能行业的价格竞争情况?

答:从三季度以及近期情况看,就我们目前感受而言,价格是在逐渐趋缓的,在部分场景中,价格可能还有略微暖。在目前整个行业产销逐渐平衡的背景下,越来越多客户开始关注于储能产品全生命周期性能以及 LCOS(Levelized Cost of Storage,储能度电成本,即储能的全生命周期成本即平准化储能成本)等指标。

问:从目前行业供需情况来看,优质产能的供给是否比较紧张?如何解决公司目前储能产能以及后续交付瓶颈的?

答:关于产能,公司会在今年 12 月进行 628h 储能工厂一期项目的投产。对于公司而言,这部分新增产能会是强有力的补充。目前很多客户对大铁锂的技术路线比较感兴趣,也有一些高意向客户提出了非常明确的合作意向。对于市场优质产能的问题,可以明显感觉到越来越多客户关注产品本身性能及中长期的表现,从这个角度说,行业优质产能厂家,目前阶段的产销都是平衡的,优质产能是紧俏的。

问:请公司第三季度财务费用创近几年新高,主要是什么因素引起的?

答:同比去年,主要是汇兑因素影响。

问:请公司对于明年出货量的预期?以及动力和储能的分拆?

答:2025 年动力和储能出货量的整体考核目标是 101GWh,预计储能占比更高。

问:公司储能业务目前的销量结构能否按照区域做拆分?明年的储能目标上,从产能和订单的角度公司希望做到什么样的目标?

答:储能项目都有开发周期,站在现在的时点看,2025 年有些需求已经被提前锁定下来,不单单国内是最大的储能市场,海外除欧美市场外,还有新兴市场,包括中东、非洲等,整体讲市场保持相对活跃的态势。对于公司而言,新的发展机遇在于国内的产业链成熟度逐渐提升,越来越多的国际客户也需要我们提供除电芯以外产品的解决方案,比如直流柜或集装箱。公司也在根据客户需求积极推进,预期在 2025 年有相当部分业务升级到更高的交付界面上去。

问:公司储能电池出货结构中,314Ah 的占比?如何看待下一代更高容量电芯?

答:目前能够看到的趋势是,国内 314h 电芯占比在快速提升,预计明年国内大储会全面转向 314h;对于海外市场,预计 280h 和 314h会共存一段时间,主要是因为产品周期以及客户对 280h 产品的稳定度的认可。对于下一代电芯,肯定首推我们自己的 628h 产品,因为从海外趋势看,越来越多的项目开始走向 4 小时及以上的长时储能,大铁锂产品实际上就是为这个市场做充分准备。包括国内也开始有越来越多的人对 600h 以上电芯产品的设计做方案探讨。公司的 628h 产品可以说是行业内第一款具备量产能力的大 h 储能产品,契合了市场对长时储能的需求,我们十分看好未来的前景。除大 h电芯产品外,公司还对配套储能系统产品做了准备。

问:从产能维度看,对于 2025 年储能出货量的预测?

答:2024 年,公司储能产能大概是 50GWh,明年投产大概可以新增20GWh,还能不能有更多的量,就要看公司能找到多少外部的资源。

问:公司如何看待未来动力业务盈利能力的变化趋势?

答:目前动力情况不理想,研发费用较高,但是产能利用率偏低,动力销售额没有做起来,动力电池盈利在盈亏平衡边缘。随着第四季度乘用车新车型、新客户的交付,四季度有望得到改善。

问:对明年国内储能需求的判断?

答:从国内市场整体容量来看,明年还是会保持增长态势,这其中无论是从装机还是各地建设的规划,尤其前不久内蒙古发布 2025 年48GWh 规划,从顶层设计上讲,预计国内依然保持快速增长。随着新能源发电量和装机占比的提升,能够看到储能逐渐向长时方向发展,储能解决问题的点发生了一些变化,过去以强配为主,现在越来越倾向于使用,国内是不能忽视的市场,快速增长是确定性事件,值得大家重点关注。

问:请公司第三季度小圆柱电池的情况?

答:基本和第二季度没有太大差异,略有增长。第三季度有 2 个月是满产的状态,单月产销量达到 1 亿只。

问:明年海外储能业务的出货量会明显升吗?以及盈利能力如何变化?

答:公司海外业务占比提升,是确定的趋势。海外客户对我们技术确认、产品认证的完成需要时间,公司预计明年相对今年来说海外业务占比会增加,提升幅度在 2026 年会更加明显。大家以为的海外业务毛利率很高,其实是因为今年处在特殊的时间节点,供应链成本下降带来采购成本的下降,但是项目的价格是提前锁定的,这也是大家看到的利润率高的原因,预计明年海外业务的利润率会到相对合理的水平。

问:公司对明年 1-2 月份动力和国内储能的预期?淡季的影响是否有可能减弱?

答:根据以往 3-5 年情况看,第一季度在全年是相对比较低的点,这和行业周期、行业特征强相关,不能保证 2025 年第一季度环比 2024 年第四季度会出现提升。但是我们会尽可能做好春节假期、检修工作等安排,尽可能减少停产时间及产线重启带来的损失。此外,我们的生产会结合客户的需求,目前原则是不做备库,要以效益最大化来安排。

问:美国和欧洲在调峰调频领域对电芯有需求,强调电芯充放电倍率性能,公司相关产品的研发和客户拓展情况?

答:从整个海外市场来说,调频和调峰是不同类产品,调峰也叫容量市场,在海外占比较大,解决的是能量的时移,我们的产品规划坚定不移推行大铁锂,主要是面向调峰场景,把成本做到最优,并且实现系统层面大规模快速部署。

亿纬锂能(300014)主营业务:公司主要生产消费电池(包括锂原电池、小型锂离子电池、圆柱电池)、动力电池(包括新能源汽车电池及其电池系统)和储能电池。

亿纬锂能2024年三季报显示,公司主营收入340.49亿元,同比下降4.16%;归母净利润31.89亿元,同比下降6.88%;扣非净利润25.0亿元,同比上升16.0%;其中2024年第三季度,公司单季度主营收入123.9亿元,同比下降1.3%;单季度归母净利润10.51亿元,同比下降17.44%;单季度扣非净利润10.01亿元,同比上升11.38%;负债率60.35%,投资收益5.19亿元,财务费用3.34亿元,毛利率17.38%。

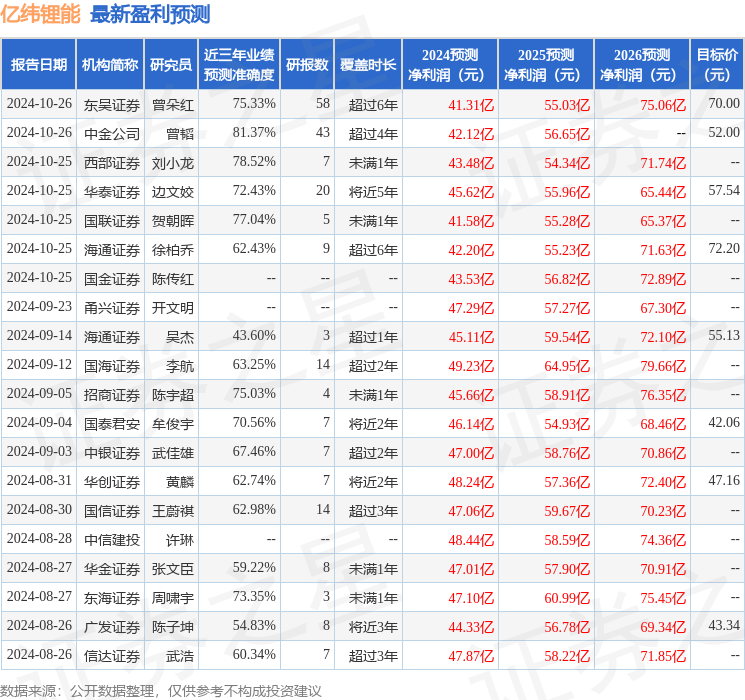

该股最近90天内共有30家机构给出评级,买入评级25家,增持评级5家;过去90天内机构目标均价为48.53。

以下是详细的盈利预测信息:

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。