中航证券有限公司张超,王宏涛,滕明滔近期对中科星图进行研究并发布了研究报告《2024年中报点评:抢抓“商业航天+低空经济”发展机遇,营收维持高速增长》,本报告对中科星图给出买入评级,认为其目标价位为42.00元,当前股价为26.14元,预期上涨幅度为60.67%。

中科星图(688568)

事件:公司8月23日公告,2024年上半年公司营收(11.05亿元,+52.97%),归母净利润(0.64亿元,+80.05%),扣非归母净利润(0.05亿元,-57.51%),毛利率(48.01%,-3.65pcts),净利率(9.69%,+0.66pcts)。

营收维持高速增长,各类业务收入均实现快速增长

2024年上半年,公司营收(11.05亿元,+52.97%)延续了2021年以来的高速增长态势,毛利率(48.01%,-3.65pcts)略有下降。我们认为,这主要系公司充分挖掘客户需求,实现对各细分赛道的渗透,业务规模扩大,毛利率相对略低的民口业务收入占比提升所致。公司归母净利润(0.64亿元,+80.05%)增长,而扣非归母净利润(0.05亿元,-57.51%)出现下滑。我们认为,一方面,主要系报告期内非经常性损益中的政府补助(0.82亿元,+164.82%)显著增长所致,另一方面,公司净利润兑现的季节性特征明显,净利润主要体现在下半年或Q4,上半年的净利润波动较大。公司净利率(9.69%,+0.66pcts)有所提升,创下上市以来的同期新高,主要系报告期内公司主要费用的费用率稳中有降,包括销售费用率(9.61%,-0.85pcts)、管理费用率(11.32%,-1.11pcts)和研发费用率(15.98%,-1.97pcts)均有所下降。

对收入结构进行拆分来看,公司各类业务均实现快速增长,民口业务占比显著提升。其中,智慧政府收入(4.29亿元,+79.98%)显著增长,占营业总收入的比例(38.87%,+5.83pcts)显著提升,特种领域(3.07亿元,+50.16%)、航天测运控(0.81亿元,+32.33%)以及企业能源(0.68亿元,+38.78%)的收入均实现显著增长,气象生态收入(1.81亿元,+18.57%)平稳增长;同时,线上业务(第二增长曲线)实现收入2164.98万元,超过去年全年水平(2080.41万元),占当期营业总收入的比例达到1.96%,已初具规模。

分季度看,2024Q2公司营收(6.86亿元,+50.93%)持续增长,同时归母净利润(0.62亿元,+104.13%)显著增长,带动整个上半年净利润的显著增长。

我们认为,从公司上半年的收入保持高速增长来看,公司在各细分市场布局效果显著,特种领域、智慧政府、航天测运控、气象生态等主营业务均有望保持较快增长,更多净利润将有望逐步兑现在三四季度,第二增长曲线也将支撑公司的中长期业绩持续增长。

费用率稳中有降,研发投入持续增长

2024年上半年,公司销售费用率(9.61%,-0.85pcts)和管理费用率(11.32%,-1.11pcts)均实现同比下降,规模效应显现。财务费用(-0.06亿元)较上年同期增长0.17亿元,主要系利息收入减少及银行贷款利息费用增加所致。公司研发投入总额(2.30亿元,+25.16%)持续增长,研发投入占营收的比例(20.80%,-4.62pcts)虽有所下降,但研发强度依然保持在较高水平。截至报告期末,公司研发人员达到1641人 (较去年同期增长39.66%),约占员工总数的61%,也侧面印证了公司正处于业务高速拓展期。

现金流有所减少,重点关注公司回款进度

截至报告期末,公司经营活动产生的现金流量净额(-5.17亿元,较去年同期减少2.79亿元)有所减少,应收账款(22.69亿元,较去年同期增长70.67%)有所增长。建议重点关注公司回款进度。

持续优化赛马机制,主营业务保持较快增长

2024年,公司持续深化集团化战略举措,通过持续推进和优化“赛马”机制,有效激励各赛道公司积极进取,拓展政府、防务、气象、测控、电磁、仿真、海洋、能源、水利、公共安全、自然资源、软件测评等细分市场,各赛道公司整体呈现较快增长势头。另一方面,公司主营业务逐渐从空天信息产业链中下游向上游拓展、从特种领域向民用领域拓展、从线下向线上拓展,收入规模不断增长、民口业务占比不断扩大。

报告期内,公司在低空、商业航天、水利、气象等业务领域取得了显著的进展。公司研发并推出了GEOVIS数智低空大脑、洞察者系列软件、iWater智水平台、eTAPES多领域综合气象技术平台等一系列创新产品,开辟了广阔的民用市场空间,带动了整体业务的增长。2024年上半年,公司主营业务实现快速增长,智慧政府、特种领域、航天测运控、气象生态以及企业能源较去年同期增幅明显,分别为79.98%、50.16%、32.33%、18.57%、38.78%。

根据我们发布的《飞雪迎春到——军工行业十问十答&2024年投资策略》,“十四五”期间,卫星遥感下游数字政府建设、实景三维、灾害监测等 to G 领域需求不断,遥感卫星发射节奏加快,卫星遥感产业下游市场需求有望维持在40%左右的增速。我们认为,作为国内卫星应用产业的上市公司代表,公司受益于国内卫星应用下游市场持续的高景气,叠加公司“赛马”机制的核心驱动力,其主营业务有望持续保持平稳较快增长。

打造“平台+生态”模式,第二增长曲线业务收入超过去年全年水平

公司通过拉通集团内各赛道的技术能力,以及各生态合作伙伴的资源,支撑生态化建设,推动第二增长曲线的发展。公司以实现“空天信息一朵云”为目标,打造星图云开发者平台,形成了云上数据、云上计算和云上应用三大服务体系,通过“平台+生态”模式,构筑全场景开发者生态,让空天信息能力赋能千行百业,触达大众。

2024上半年,第二增长曲线业务持续增长,实现收入2164.98万元,超过去年全年水平(2080.41万元)。星图云开发者平台收获个人认证开发者2.13万户、企业认证开发者1.72户,月活跃应用数达1.14万个,历史累计触达约8577万个终端用户。作为第二增长曲线的重要支撑,公司定增项目-——GEOVIS Online在线数字地球建设项目稳步推进,该项目于2022年开始建设,规划建设期为4年,截至报告期末,累计投入进度44.64%,预计2025年12月达到预定可使用状态。

我们认为,伴随公司定增项目稳步推进,公司星图云平台有望触达更多终端用户,快速抬升卫星应用市场天花板,第二增长曲线有望持续爬升。

抢抓“商业航天+低空经济”发展机遇,公司估值天花板有望提升

2024年7月8号,在2024空天信息大会暨数字地球生态峰会上,公司表示将建设商业卫星星座,完善商业卫星测运控网络,深化创新空天信息应用,加速商业航天多领域布局。公司报告中提出“4+2”计划构想,即建设1个电磁卫星星座、1个气象卫星星座、1个遥感卫星星座、1个新型卫星星座+1个全球测运控网络与运营服务中心、1朵空天信息“星图云”。

报告期内,公司发布多款新产品,其中包括一款面向低空保障的基础平台——GEOVIS数智低空大脑产品。该产品基于低空数字底座和低空智算引擎,面向低空交通服务,提供空域划设、航线规划、地理围栏、飞行态势、飞行告警、风险评估等共性能力,最终为低空飞行服务保障提供有力支撑。公司将持续加大科技研发投入,全面打通低空产业的上中下游产业链,实现低空信息资源的获取、处理、存储、共享及应用,赋能各行业发展。

商业航天和低空经济都是国家战略性新兴产业,是新质生产力的重要抓手。我们认为,公司加速商业航天多领域布局,抢抓低空经济发展机遇,在拓展业务边界的同时,估值天花板有望提升。

投资建议:

我们认为,公司背靠中国科学院空天信息创新研究院,在卫星应用领域中具有较强的技术竞争力,具体观点如下:

1.行业规模层面,“十四五”期间,卫星遥感产业下游需求不断,市场规模有望维持在40%左右的增速;

2.公司经营层面,赛马机制有望持续推动主营业务快速增长,第二增长曲线有望持续爬升,重点关注公司民口业务和线上业务拓展情况;

3.公司管理层面,公司费用管控能力提升,规模效应显现,重点关注公司回款进度;

4.公司估值层面,公司抢抓商业航天和低空经济的发展机遇,估值天花板有望抬升。

基于以上观点,我们预计公司2024-2026年的营业收入分别为35.61亿元、49.01亿元和66.18亿元,归母净利润分别为4.49亿元、5.69亿元及7.11亿元,EPS分别为0.83元、1.05元、1.31元,给予目标价为42元,分别对应51倍、40倍及32倍PE,维持“买入”评级。

风险提示

卫星应用下游市场不及预期;遥感卫星发射节奏不及预期;市场竞争激烈导致毛利率持续下滑的风险;募投项目建设不及预期;商誉增加的风险。

证券之星数据中心根据近三年发布的研报数据计算,中航证券王宏涛研究员团队对该股研究较为深入,近三年预测准确度均值高达81.44%,其预测2024年度归属净利润为盈利4.63亿,根据现价换算的预测PE为20.58。

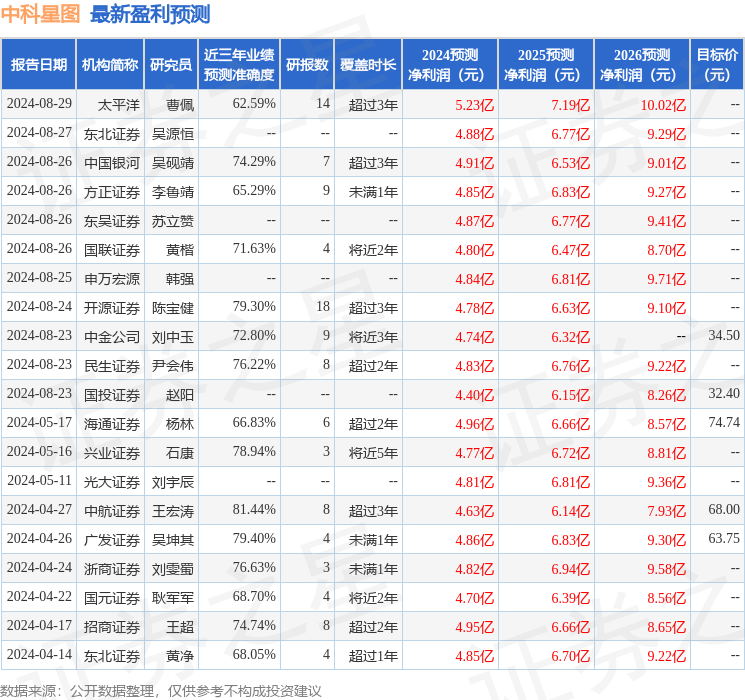

最新盈利预测明细如下:

该股最近90天内共有16家机构给出评级,买入评级14家,增持评级2家;过去90天内机构目标均价为43.55。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。