中泰证券股份有限公司张潇,郭美鑫,邹文婕,吴思涵近期对华利集团进行研究并发布了研究报告《剖析四大制鞋龙头,理解华利价值和优势》,本报告对华利集团给出买入评级,当前股价为67.36元。

华利集团(300979)

报告摘要

本篇报告的亮点:我们选取裕元、丰泰、钰齐三家运动鞋履制造商作为公司的可比公司,详细拆解他们在成长性和盈利能力上的差异来源,穿透财务数据剖析经营战略和能力上的差异,以期更好地理解华利的优势。

公司概况:茁壮成长的鞋履制造龙头。公司成立于2004年,是全球领先的运动鞋专业制造商,也是同时拥有鞋底厂、模具厂、飞织鞋面厂等全业务链的少数制鞋厂之一。公司主要为Nike、Converse、Vans、Puma、UGG、Under Armour、HOKA ONE ONE等全球知名运动品牌提供鞋履开发设计与制造服务。公司2023年公司营业收入为201.14亿元,同比-2.21%,归母净利润为32.00亿元,同比-0.86%。2017-2023年营业收入CAGR为12%,归母净利润CAGR为19%。公司通过提升自动化水平、规模效应以及完善产业链布局推动盈利水平增长,毛利率、净利率基本分别维持在23%、11%以上。

行业视角:需求向好,高壁垒+品牌供应链精简推动集中度提升。

1)运动鞋场景渗透持续提升,品牌端集中度相对较高。2023年全球运动鞋零售市场规模1647亿美元,过去五年复合增速为4.3%。由于科技互联网行业运动休闲着装风格向其他行业的渗透、疫情居家后穿着习惯的改变,运动鞋赛道保持较高景气度,在全球鞋类中的占比逐步从2009年的27.4%提升到2023年的42.9%。运动鞋服行业集中度较高,2023年全球运动鞋服品牌公司CR4达到32.8%,CR8为42.1%,其中前四大公司分别为耐克、阿迪达斯、VF集团和安踏集团。

2)多维数据验证海外鞋服品牌商去库基本结束,24年景气度向上。美国批发商库销比进入合理区间,24年1-2月我国及越南制鞋出口基本恢复至22年水平,中国台湾鞋服制造商月度收入数据改善明显等迹象充分验证服饰鞋履去库基本完成。

3)供给端:产能向东南亚转移,高壁垒+品牌供应链精简推动集中度提升。近年来运动鞋制造中心逐步从中国大陆向越南、印度尼西亚、柬埔寨、缅甸、印度等东南亚和南亚国家转移,目前Nike/Adidas鞋履主要生产基地已迁至越南和印尼。制造环节集中度仍有提升空间,2023年华利集团、裕元集团、丰泰企业、钰齐国际的年营收分别为28.5、50.6、27.5、5.4亿美元,市场份额分别约为7%、12%、7%、1%。我们认为渗透率提升的核心驱动因素是1)运动鞋制造复杂,具有较高的进入壁垒;2)品牌方对于供应链逐步精简优化,加强与头部供应商合作。

核心竞争力:客户结构健康、客户获取能力强,注重内功修炼造就研发、制造优势

客户端:客户资源优质丰富,全方位参与市场竞争,新兴客户的充裕储备为后续成长奠定基础。公司单一客户依赖度较低,合作客户矩阵完善,有效降低单一品牌市场份额波动对公司业绩的扰动。

研发及产品端:重视研发与创新,为品牌客户提供专享服务;积累多种材料配方和加工技术,不断进行产品创新;

制造端:快反能力强,积极投建自动化生产设备,拥有完整产业链,保证质量、降低成本。

从行业对比视角剖析华利优势

成长能力:优质的客户结构是华利具有持续成长能力的基础,成长空间充足。从成长性的拆分上看,华利销量及ASP均呈稳健增长态势,ASP提升空间充足。华利ASP低于裕元和丰泰,主要是产品及客户结构差异导致,随着新兴优质客户持续放量,ASP有望持续提升。对比裕元和丰泰,我们认为华利的客户结构较为优质,主要体现在:1)前五大客户集中度高但单一客户依赖不强。高集中度令华利可以充分发挥规模优势,且能更好地服务核心客户形成较强绑定;而对单一客户依赖度不高避免了受客户经营情况波动对销量造成较大扰动。2)持续拓展有潜力的优质客户的能力。On、Reebok、Lululemon等优质客户的引入为后续的销量增长及ASP提升奠定了基础。3)NIKE份额提升空间充足。华利与NIKE的合作从Converse品牌开始并拓展至主品牌,在NIKE品牌中的份额仍有较大的提升空间。

盈利能力:生产效率、生产基地布局、管理能力共同造就高盈利水平。华利盈利能力领先行业,原因在于:1)生产效率高,人均产量及固定资产周转率在行业中非常突出;2)生产基地布局充分利压缩成本,华利在越南的产能最高,有较强的产业集群效应,且位于成本更低的北越地区。3)管理能力优秀,非生产员工数量仅占员工总数的4.1%,体现了较强的管理能力和较高的管理半径。

盈利预测及投资建议:华利的价值来自于较强的、超越同行的成长性及盈利能力。从成长性角度看,运动鞋制造赛道渗透率的提升、自身较强客户拓展能力、更高的ASP成长空间共同带来可持续的增长。从盈利能力的角度看,华利盈利水平处于行业领先地位,优势来自于更高的制造效率、更强的内部管理能力以及低成本的产能布局。我们预计2024-2026年公司归母净利润为38.2、43.6、49.1亿元,对应PE为21、18、16倍,首次覆盖,给予“买入”评级。

风险提示:国际贸易风险、跨国经营风险、劳动力成本上升的风险、客户集中的风险、生产基地集中的风险、研究报告中使用的公开资料可能存在信息滞后或更新不及时的风险等。

证券之星数据中心根据近三年发布的研报数据计算,光大证券孙未未研究员团队对该股研究较为深入,近三年预测准确度均值高达86.91%,其预测2024年度归属净利润为盈利37.46亿,根据现价换算的预测PE为21.07。

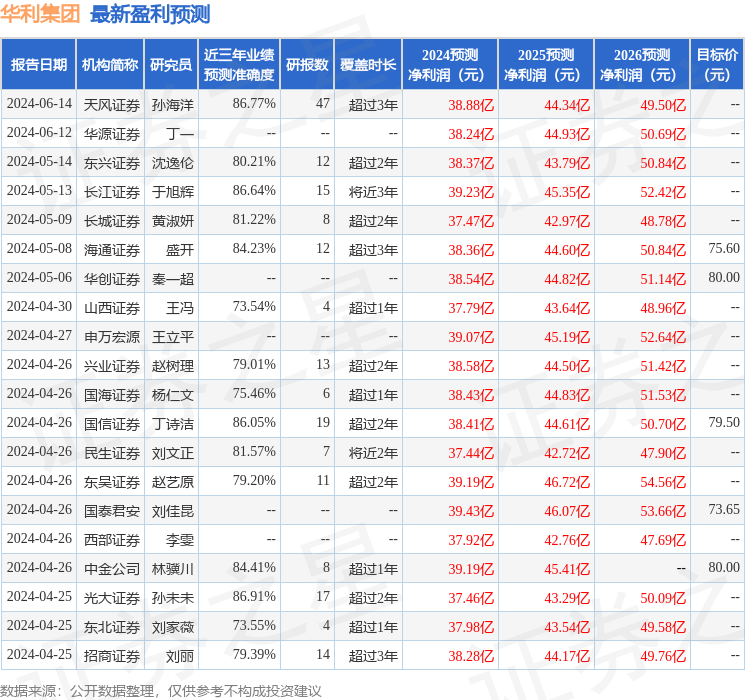

最新盈利预测明细如下:

该股最近90天内共有31家机构给出评级,买入评级28家,增持评级3家;过去90天内机构目标均价为75.55。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。