海通国际证券集团有限公司Wei Liu,Huaichao Zhuang近期对龙佰集团进行研究并发布了研究报告《公司年报点评:2023年营业收入同比实现正增长,积极提升钛精矿自给率》,本报告对龙佰集团给出增持评级,认为其目标价位为27.03元,当前股价为22.05元,预期上涨幅度为22.59%。

龙佰集团(002601)

投资要点:

2023年营业收入同比增长,钛白粉、海绵钛产销再创新高。2023年公司实现营业收入267.65亿元,同比增长11.00%;归母净利润32.26亿元,同比减少5.64%。2024年第一季度公司实现营业收入72.88亿元,同比增加4.52%;归母净利润9.51亿元,同比增加64.15%。2023年公司生产钛白粉119.14万吨,同比增长20.36%,销售钛白粉115.89万吨,同比增长24.93%。生产海绵钛5.18万吨,同比增长36.05%,销售海绵钛4.70万吨,同比增长28.15%。公司有效提高了钛白粉、海绵钛产能利用率,特别是氯化法钛白粉、海绵钛产能有效释放。钛白粉、海绵钛产销再创新高,市场占有率进一步提升,龙头地位进一步得到巩固。

两矿联合开发加速推进,提升原材料自给率。2023年公司积极推进“红格北矿区两矿联合开发”与“徐家沟铁矿开发”两大核心项目,致力于提升自有资源供给能力。公司先后收购了四川龙蟒钛业股份有限公司、云南冶金新立钛业有限公司、金川集团股份有限公司钛厂资产、湖南东方钪业股份有限公司等,同时公司陆续投资建设了年产40万吨氯化法钛白粉生产线、50万吨攀西钛精矿升级转化氯化钛渣项目、年产30万吨硫氯耦合钛材料绿色制造项目。

公司继续推进项目建设。公司将加快推进禄丰钛业年产20万吨氯化法钛白粉生产线项目的产能释放,加快推进云南国钛年产3万吨转子级海绵钛智能制造技改项目二期(1.5万吨)和甘肃国钛3万吨/年转子级海绵钛技术提升改造项目二期(1.5万吨)建设,提高海绵钛产能,持续降低生产成本。

盈利预测与投资评级。我们预计公司2024-2026年归母净利润为37.95亿元、43.76亿元和49.60亿元,EPS为1.59元、1.83和2.08元。参考同行业公司,我们认为合理估值为2024年PE17倍,目标价27.03元,维持优于大市评级。

风险提示:下游需求不及预期;项目进展不及预期;竞争加剧导致价格下跌的风险。

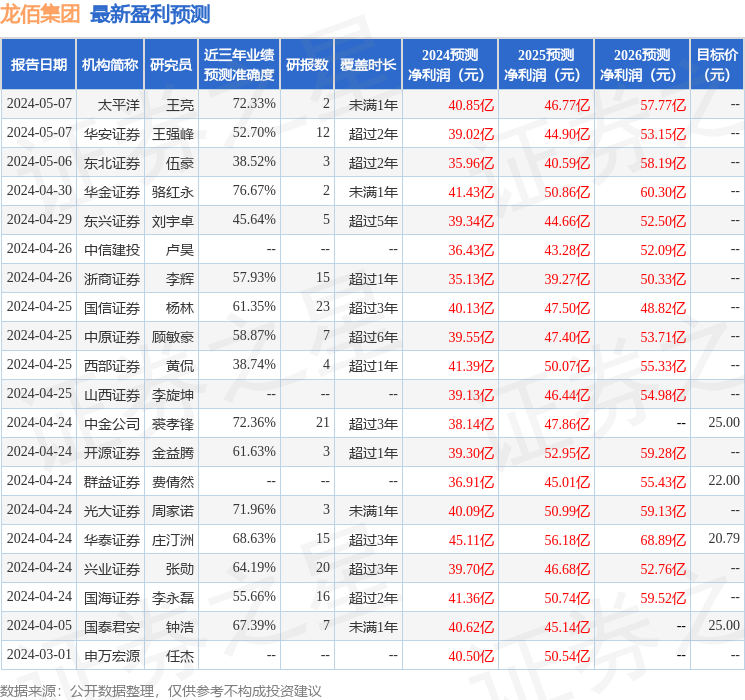

证券之星数据中心根据近三年发布的研报数据计算,华金证券骆红永研究员团队对该股研究较为深入,近三年预测准确度均值为76.67%,其预测2024年度归属净利润为盈利41.43亿,根据现价换算的预测PE为12.67。

最新盈利预测明细如下:

该股最近90天内共有22家机构给出评级,买入评级18家,增持评级3家,中性评级1家;过去90天内机构目标均价为23.33。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。