据证券之星公开数据整理,近期海鸥住工(002084)发布2023年年报。根据财报显示,本报告期中海鸥住工净利润减590.47%。截至本报告期末,公司营业总收入29.04亿元,同比下降11.86%,归母净利润-2.33亿元,同比下降590.47%。按单季度数据看,第四季度营业总收入7.46亿元,同比上升2.57%,第四季度归母净利润-2.41亿元,同比下降428.61%。

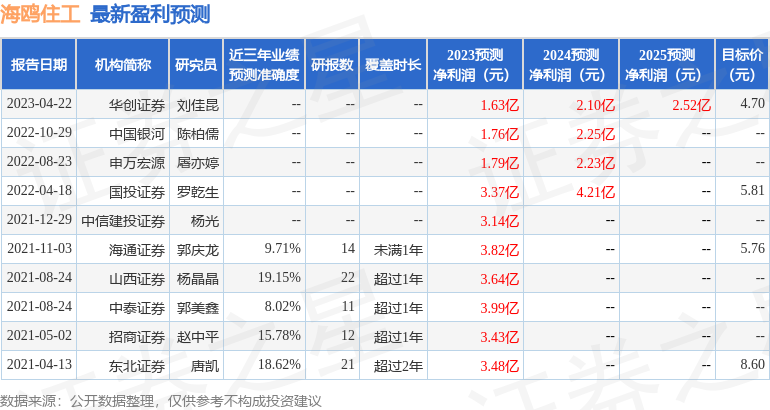

该数据低于大多数分析师的预期,此前分析师普遍预期2023年净利润为盈利3.4亿元左右。

以下是详细的预测信息:

本次财报公布的各项数据指标表现不尽如人意。其中,毛利率16.34%,同比增4.11%,净利率-10.95%,同比减1626.99%,销售费用、管理费用、财务费用总计3.69亿元,三费占营收比12.71%,同比增24.65%,每股净资产2.51元,同比减12.56%,每股经营性现金流0.52元,同比增2.84%,每股收益-0.36元,同比减590.33%。具体财务指标见下表:

财务报表中对有大幅变动的财务项目的原因说明如下:

证券之星价投圈财报分析工具显示:

资产质量方面,存货高于利润,小心存货计提冲击市值。存货的会计处理方法是会对公司当期利润造成极大冲击的会计项目,在公司的年报中通常会有存货按照不同种类的确定方法,需要在年报中搜索存货查看具体数据。公司当期信用减值损失不小,且历史上出现过大额信用减值损失,需重点关注信用资产质量。重点关注公司信用资产质量恶化趋势。

负债状况方面,公司有偿债压力,注意短期借款规模是否合理,注意即将到期的长期借款规模。

营收分析方面,公司最新一期年度报表的现金流为正,经营性现金流比市值高太多,建议确认原因。

经营开支方面,公司研发费用相较利润规模较大,可能比较依赖研发,重点关注公司产品和服务研发周期。

从公司近一年的财务报表来看,最新年度财报摘要指标相比上一年度数据下降,其中ROE、ROIC、财务费用/利润率数据显现出压力,营收和利润同比双双下降,分别下降12%与794%。在盈利能力方面,近期公司主营业务盈利水平差,发展压力较大,营销竞争上的投入较大。

进一步分析公司近十年以来的历史财务报表,整体来看成长不是很稳定,扣非净利润常年负增长。盈利能力常年较弱,历史财报出现过经营困难的时候。业务体量近5年来有过慢速增长,近年来开始萎缩。利润近5年来有过萎缩迹象。

财报体检工具显示:

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

相关新闻: