据证券之星公开数据整理,近期苏试试验(300416)发布2023年年报。根据财报显示,本报告期中苏试试验营收净利润同比双双增长,应收账款上升。截至本报告期末,公司营业总收入21.17亿元,同比上升17.26%,归母净利润3.14亿元,同比上升16.44%。按单季度数据看,第四季度营业总收入5.9亿元,同比上升8.24%,第四季度归母净利润9395.52万元,同比上升3.03%。

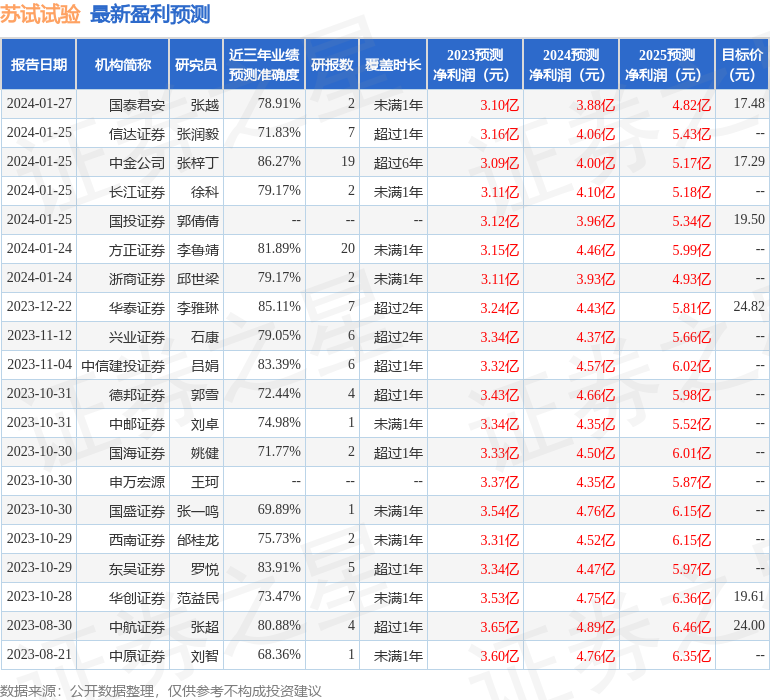

该数据低于大多数分析师的预期,此前分析师普遍预期2023年净利润为盈利3.33亿元左右。

以下是详细的预测信息:

本次财报公布的各项数据指标表现尚佳。其中,毛利率45.6%,同比减2.27%,净利率17.42%,同比增0.91%,销售费用、管理费用、财务费用总计3.92亿元,三费占营收比18.5%,同比减11.1%,每股净资产4.97元,同比减12.15%,每股经营性现金流0.73元,同比减39.8%,每股收益0.62元,同比增10.12%。具体财务指标见下表:

证券之星价投圈财报分析工具显示:

资产质量方面,公司应收账款体量较大。建议在年报或半年报中查看该会计项目的两个信息,其一是计提,对于大概率收不回的款,公司一般会做坏账准备,可查看计提的金额和准备估算规模。另外就是应收账款账龄,就是这笔帐欠了多少长时间了,一般大部分都是一年以内的,如果超一年的应收账款占比较高则需要重点注意。存货高于利润,小心存货计提冲击利润。存货的会计处理方法是会对公司当期利润造成极大冲击的会计项目,在公司的年报中通常会有存货按照不同种类的确定方法,需要在年报中搜索存货查看具体数据。公司固定资产相较于营收规模较大,建议重点分析公司固定资产质量。折旧一般是针对固定资产一次性支出过大然后进行会计处理的方法,比如100万购进了一台设备,按照每年20万的营业成本算入接下来5年的年报中,防止全部计入一年中导致利润值比较难看,是一种平滑报表的方法,感兴趣的可以在年报中看下公司比较详细的折旧方法,有时候比较过分,会有通过延长资产的折旧年限做高当前利润的动机。可以关注折旧方法和时间年限是否公允,警惕通过做低折旧提高短期利润的企业。重点关注公司信用资产质量恶化趋势。

营收分析方面,公司最新一期年度报表的现金流为正,经营性现金流和利润相匹配。

经营开支方面,公司资本开支相较营业成本较大,建议重点关注资本开支项目是否合理,以及资本利润的流动性问题。公司近三年资本开支不低,风险与机遇并存,需研究一下投入项目可行性及进展情况。公司经营中用在研发上的成本不少。

从公司近一年的财务报表来看,在盈利能力方面,主营业务在产业链地位较高,有溢价权,营销是有不小投入,行业有一定竞争压力。

进一步分析公司近十年以来的历史财务报表,长期来看盈利能力一般。业务体量和利润近5年来有过高速增长。其最新盈利预测显示,利润增速会有所减缓。

财报体检工具显示:

分析师工具显示:证券研究员普遍预期2024年业绩在4.0亿元,每股收益均值在0.79元。

重仓苏试试验的前十大基金见下表:

持有苏试试验最多的基金为招商瑞文混合A,目前规模为58.17亿元,最新净值1.1933(3月29日),较上一交易日上涨0.52%,近一年下跌2.09%。该基金现任基金经理为余芽芳 吴德瑄。

最近有知名机构关注了公司以下问题:

问:公司 2023 年年度业绩情况介绍

答:公司 2023 年全年营业收入 21.17 亿元,同比增长 17.26%,归母净利润 3.14 亿元,同比增长 16.44%。扣非归母净利润 2.80亿元,同比增长 17.08%。

分板块来看,试验设备收入 7.53 亿元,同比增长 23%;环境与可靠性试验服务收入 10.03 亿元,同比增长 19.45%;集成电路验证与分析服务收入 2.57 亿元,同比增长 2.34%。从利润端来看,试验设备毛利率 32.76%,同比下降 1.01%;环境与可靠性试验服务毛利率 58.80%,同比增长 1.85%;集成电路验证与分析服务毛利率 43.28%,同比下降 13.80%。二、问环节Q上海宜特设备到位、调试情况,24 年收入、利润率情况?上海宜特的设备预计二季度基本到位并安装调试完成,后续将开始陆续释放产能,上海宜特继续巩固技术优势,完善试验能力建设,设备利用率提升,盈利能力将有所改善。Q成都实验室利润率下降原因,今年利润率情况?公司主要实验室经营情况介绍?成都实验室净利率下降主要是因为搬迁新场地、增设绵阳实验室、设备投入增加的影响,现已进入产能爬坡期,今年利润率将会改善。公司苏州、北京、西安等主要实验室收入均有所增长。Q介绍一下新能源汽车、通信等板块分布情况及增速如何?23 年新能源汽车领域增速较高,公司将继续扩建重庆、沈阳、广州三个新能源分中心,并且开启了走出去战略,筹建泰国实验室,产业布局向外延伸。通信、航空航天等板块保持平稳增长。Q上海宜特客户结构是否变化?算力芯片等客户需求情况?上海宜特客户结构没有较大变化,由于试验能力的不断完善,会有新客户增加。从整体市场趋势来看,增量可见,宜特也在不断发展中。Q公司的募投项目是否有更新?公司募投项目均在正常实施中,新能源汽车产品检测中心扩建项目已完成 79%的进度,后续也将根据市场需求继续投入其他资金,第五代移动通信性能检测技术服务平台项目基本建设完成,将正式投入运营。Q公司 24 年试验设备和试验服务业务的展望?海外布局战略规划?公司设备端增速将保持稳定增长,23 年收入增速较高主要是新能源和检测机构类客户活跃;试验服务端增速有望提升,集成电路验证与分析服务板块今年将开始释放产能。公司根据下游行业发展,以客户为导向,增加海外实验室布局,提供就近式、一站式综合试验服务。Q公司设备毛利率下滑原因?试验设备客户结构情况?环试服务的毛利率上升原因?试验设备毛利率与产品结构有一定相关性,23 年设备毛利率下滑 1.01%,属于正常波动。试验设备端新能源、第三方检测行业占比增长明显,其他行业保持平稳。公司坚持技术引领,搭建一体化综合试验服务平台,保持环试服务毛利率动态平衡。Q公司未来外延并购及能力拓展计划?公司将根据具体情况综合考虑外延并购,将继续从行业、专业、地点、人才等方向进行拓展,深入细分行业,如新能源、航空航天、医疗器械、移动通信等领域拓展,丰富实验室专业测试能力,以精准匹配各行业客户需求。Q公司新能源汽车领域发展及 evtol 领域布局情况?公司新能源汽车检测主要是三电检测,专项检测能力将不断完善,基础技术是相通的,应用领域也将不断拓展。Q公司液压类试验系统的进展及市场开拓预期?液压振动试验系统一直是公司在研制的产品之一,具有推力大、频率低的特点,主要应用于地震、桥梁、船舶等大型试验,随着国内工业基础零部件的质量和技术水平的提升,公司在液压类试验系统的研发上取得一定技术突破,丰富了产品线,公司将继续加大研发力度,积极开拓市场范围。Q公司 24 年资本开支计划?公司近几年进行阶梯式投入,主要实验室已基本完成厂房扩建,开始陆续释放产能,后续将根据自身发展规划及客户需求进行设备投入及专项能力建设。Q公司在低空经济、低轨卫星、机器人等领域的布局?公司可为客户提供从芯片到部件到终端整机产品全面的、全产业链的环境与可靠性一站式综合试验服务,专业能力是覆盖的,公司紧跟应用端行业的发展不断完善专项测试能力,拓展服务领域。以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

相关新闻: