据证券之星公开数据整理,近期中国移动(600941)发布2023年年报。根据财报显示,本报告期中中国移动营收净利润同比双双增长。截至本报告期末,公司营业总收入10093.09亿元,同比上升7.69%,归母净利润1317.66亿元,同比上升5.03%。按单季度数据看,第四季度营业总收入2337.49亿元,同比上升9.35%,第四季度归母净利润262.6亿元,同比下降2.48%。

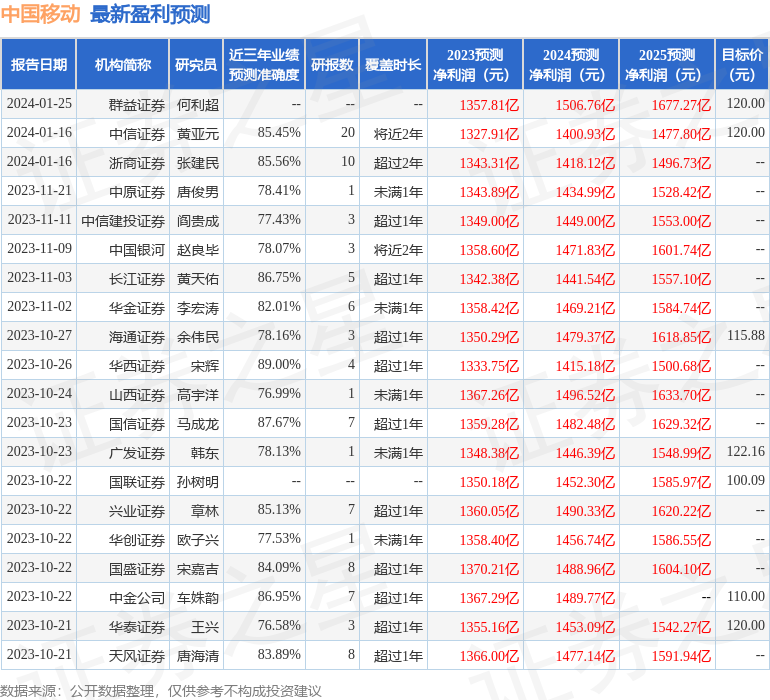

该数据低于大多数分析师的预期,此前分析师普遍预期2023年净利润为盈利1356.48亿元左右。

以下是详细的预测信息:

本次财报公布的各项数据指标表现尚佳。其中,毛利率28.23%,同比增1.62%,净利率13.07%,同比减2.45%,销售费用、管理费用、财务费用总计1050.45亿元,三费占营收比10.41%,同比增2.12%,每股净资产61.07元,同比增3.38%,每股经营性现金流14.2元,同比增8.06%,每股收益6.16元,同比增4.76%。具体财务指标见下表:

财务报表中对有大幅变动的财务项目的原因说明如下:

证券之星价投圈财报分析工具显示:

资产质量方面,公司固定资产相较于营收规模较大,建议重点分析公司固定资产质量。折旧一般是针对固定资产一次性支出过大然后进行会计处理的方法,比如100万购进了一台设备,按照每年20万的营业成本算入接下来5年的年报中,防止全部计入一年中导致利润值比较难看,是一种平滑报表的方法,感兴趣的可以在年报中看下公司比较详细的折旧方法,有时候比较过分,会有通过延长资产的折旧年限做高当前利润的动机。可以关注折旧方法和时间年限是否公允,警惕通过做低折旧提高短期利润的企业。

负债状况方面,注意公司报告期内应付账款的构成。

营收分析方面,公司最新一期年度报表的现金流为正,经营性现金流比利润高太多,建议确认原因。

经营开支方面,公司资本开支相较营业成本较大,建议重点关注资本开支项目是否合理,以及资本利润的流动性问题。

从公司近一年的财务报表来看,在盈利能力方面,主营业务在产业链地位较高,有溢价权,营销是有不小投入,行业有一定竞争压力。

进一步分析公司近十年以来的历史财务报表,盈利能力常年一般,历史财报出现过经营困难的时候。业务体量和利润近5年来有过慢速增长。其最新盈利预测显示,利润增速会有所减缓。

分析师工具显示:证券研究员普遍预期2024年业绩在1416.36亿元,每股收益均值在6.62元。

该公司被2位明星基金经理持有,持有该公司的最受关注的基金经理是富国基金的许炎,在2023年的证星公募基金经理顶投榜中排名前十,其现任基金总规模为63.87亿元,已累计从业7年212天,综合其过往业绩分析,该基金经理基本面选股能力出众,擅长挖掘价值股和成长股。

重仓中国移动的前十大基金见下表:

持有中国移动最多的基金为银华富裕主题混合A,目前规模为119.81亿元,最新净值4.188(3月22日),较上一交易日上涨0.08%,近一年下跌11.35%。该基金现任基金经理为焦巍。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

相关新闻: