据证券之星公开数据整理,近期蒙娜丽莎(002918)发布2023年一季报。根据财报显示,本报告期中蒙娜丽莎营收净利润双双增长,债务压力大。截至本报告期末,公司营业总收入11.01亿元,同比上升3.55%,归母净利润690.06万元,同比上升109.35%。按单季度数据看,第一季度营业总收入11.01亿元,同比上升3.55%,第一季度归母净利润690.06万元,同比上升109.35%。

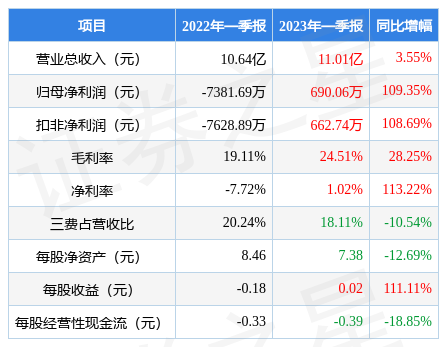

本次财报公布的各项数据指标表现尚佳。其中,毛利率24.51%,同比增28.25%,净利率1.02%,同比增113.22%,销售费用、管理费用、财务费用总计1.99亿元,三费占营收比18.11%,同比减10.54%,每股净资产7.38元,同比减12.69%,每股经营性现金流-0.39元,同比减18.85%,每股收益0.02元,同比增111.11%。具体财务指标见下表:

证券之星价投圈财报分析工具显示:

从公司最新一期2022年的财务报表来看,在盈利能力方面,近期公司主营业务盈利水平差,发展压力较大,营销竞争上的投入较大。

进一步分析公司近十年以来的历史财务报表,长期来看盈利能力较弱。业务体量近5年来有过慢速增长,近年来开始超高速增长。利润近5年来有过萎缩迹象。其最新盈利预测显示,利润增速会有所增长。

分析公司财报数据显示:需特别注意存货数据。公司现金流质量一般,收到的经营性现金流相对利润质量一般。公司负债方面,债务压力大,近3年年均经营性现金流净额为3.65亿元,而流动负债合计38.09亿元。

靠谱分析师观点:公司未来业绩高速增长,成长性较高。

重仓蒙娜丽莎的前十大基金见下表:

持有蒙娜丽莎最多的基金为工银新生利混合,目前规模为0.58亿元,最新净值1.34(4月26日),较上一交易日上涨0.3%,近一年上涨2.29%。该基金现任基金经理为李昱 王朔。

最近有知名机构关注了公司以下问题:

问:主要交流内容如下:

答:春节过后一线员工返工率较往年高,今年对社会经济总体看法是谨慎乐观,经销端恢复好于战略工程业务,战略工程业务更多是受风险管控影响,还要结合经济复苏、消费者购买力恢复和房地产流动性改善情况,一二线城市部分改善型需求有所好转,看房热度好于 2022 年同期,同时我们也希望整个经济社会活动能够有序恢复到以前的水平。

2、国际油气价格有所下降,今年国内能源价格情况如何看待?去年燃料动力价格都在高位运行,天然气、煤炭、电力同比增幅较大,给企业经营带来很大压力。今年一季度煤炭天然气电力价格没有明显下降,尽管国际油气价格有所下降,但传导到国内会滞后,煤炭价格略有下降,但是降幅不是很大。3、如何看待整装业务?整装业务是房地产精装修后一个关注度比较高的赛道。公司目前主要是分经销业务和战略工程业务,小 B 业务分布在全国各地,需要落地服务,更多是要发挥现有经销渠道的服务优势,在抓住整装业务机遇的同时要关注业务风险。4、今年降本增效的空间?过去 20 多年,伴随着房地产行业发展,陶瓷行业一直处于增量时代,享受了增量时代的红利。去年因为整个经济环境的影响,国际局势复杂,大宗材料尤其是燃料能源电力上升幅度是比较大的,倒逼行业去思考和挖掘降本增效措施,公司也大力推进各项降本增效措施,也取得一些成效,但依然无法对冲能源和电力价格上涨带来的成本上涨。降本增效措施的效果是逐步体现,而且公司也还在继续挖掘降本增效的空间。5、经销端市场有何趋势性的变化?一季度公司高管及经营团队实地走访多地经销商并考察市场复苏情况,经销商信心普遍有较好提升。部分高端大卖场陶瓷品牌进驻门店数量有所减少,有受前几年大环境的影响,同时也受店面租金逐年上涨的影响,部分陶瓷企业难以承受而选择退出。公司这几年对经销网络的拓展还是给予了很大的支持力度,所以在 2022 年这么艰难的一年,经销业务营收还实现略微增长,后续还是要继续大力拓展经销网络,不断优化经销业务和战略工程业务的销售占比结构,使公司持续稳健经营。6、如何看待设计师渠道?设计师渠道是一个偏向高端的客户群体,打造巩固设计师渠道需要对产品创新提出更高的要求,如果企业不能持续产品创新引领,则企业在设计师渠道也难以长期持续。7、数字化如何赋能经销商?数字化涉及企业经营的各个维度,比如有利于降低陶瓷企业产品的 SKU,陶瓷品牌企业 SKU 普遍比较多,庞大的 SKU 给企业排产、库存周转都造成一些问题。数字化也有利于打通生产企业和经销端,降低和盘活经销商库存,赋能经销商。数字化是一个长期的工作,对生产端和综合管理方面也会有很大提升,公司也是在逐步推进。8、去年外协的量有所下降,今年如何看待?去年整个市场需求也是下降的,公司去年外协的量有所下降,但依然保持一定的数量,虽然公司产品品类丰富,自主产能得到大幅提升,但一些配套类、补充类的产品,还是需要利用社会资源进行补充。9、2023 年 B 端和 C 端如何规划?B 端方面,公司将侧重于违约风险低、账期短的优质地产客户,降低经营风险,对支付货款及时的房地产工程项目仍然会保持正常的供货,还有保交付工程项目也是公司业务稳定的一个方面;C 端方面,经历过去几年渠道持续下沉,经销渠道得到大幅提升,但相较同行还有提升空间,2023 年公司仍将持续渠道下沉策略,积极开拓空白市场,提升现有渠道质量,不断提升 C 端销售占比。10、2023 年度经营目标?一季度,公司高管及经营团队实地走访多地经销商并考察市场复苏情况,经销商信心普遍有较好提升,今年公司将继续加大对经销端销售支持力度,不断提升经销端销售占比,完成公司既定目标。11、后续会有更多同行上市,对公司有什么影响?更多同行上市后,经营信息更透明化,公司可以对标分析,促使公司不断提升经营质量。告别行业增量时代红利,竞争是加剧的,未来在存量及缩量时代,公司需从多方面提升管理效益,持续降本降费,提升综合竞争力。12、高安子公司去年盈利较其他基地好的原因?华东市场是公司重要的销售市场,高安基地距离华东市场较近,在运输方面也有优势,有一定的竞争优势。受经济下行消费降级影响,高安基地的产销率比较高,同时,高安基地降本增效方面开展较好,成本同比有所下降。以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

相关新闻: