据证券之星公开数据整理,近期新洋丰(000902)发布2023年一季报。根据财报显示,本报告期中新洋丰净利润增0.45%。截至本报告期末,公司营业总收入44.18亿元,同比下降2.78%,归母净利润4.09亿元,同比上升0.45%。按单季度数据看,第一季度营业总收入44.18亿元,同比下降2.78%,第一季度归母净利润4.09亿元,同比上升0.45%。

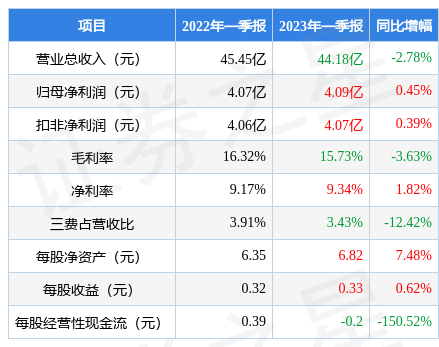

本次财报公布的各项数据指标表现一般。其中,毛利率15.73%,同比减3.63%,净利率9.34%,同比增1.82%,销售费用、管理费用、财务费用总计1.51亿元,三费占营收比3.43%,同比减12.42%,每股净资产6.82元,同比增7.48%,每股经营性现金流-0.2元,同比减150.52%,每股收益0.33元,同比增0.62%。具体财务指标见下表:

证券之星价投圈财报分析工具显示:

从公司最新一期2022年的财务报表来看,在盈利能力方面,虽然经营效率较高,但利润率一般,营销竞争环境好。

进一步分析公司近十年以来的历史财务报表,整体来看成长不是很稳定,扣非净利润常年负增长。长期来看盈利能力良好。业务体量近5年来有过中速增长。利润近5年来有过中速增长,近年来开始高速增长。其最新盈利预测显示,利润增速会有所减缓。

靠谱分析师观点:公司未来业绩高速增长,成长性良好。

公司商业模式常年稳定,推荐使用绝对估值来预估公司现值,根据准确率较高的分析师(国海证券的李永磊预测准确率为99.22%)的业绩预测数据和我们的估值模型建模,公司合理估值应是26.73元,估值回归空间大,分析师预测该公司未来3年业绩复合增速为20.83%。

重仓新洋丰的前十大基金见下表:

持有新洋丰最多的基金为天弘新价值混合A,目前规模为1.46亿元,最新净值1.5191(4月24日),较上一交易日下跌1.2%,近一年上涨4.07%。该基金现任基金经理为杜广。

最近有知名机构关注了公司以下问题:

问:请介绍一下公司 2022 年的基本情况。

答:2022年,公司实现营业收入 159.58亿元,同比增长 35.22%;归属于上市公司股东净利润 13.09亿元,同比增长 8.36%。截至 2022年末,公司总资产为 168.39亿元,较上年末增长 27.38%;归属于上市公司股东净资产 85.83亿元,较上年末增长 6.76%。

2022年公司实现磷复肥销量 476.73万吨,同比增长 3.33%;磷复肥销售情况具体到各类产品(1)磷肥销量 92.97万吨,同比增长18.84%。实现的销售收入占营业收入的比重为 20.70%,较 2021年增加 2.75个百分点;(2)常规复合肥销量 292.93 万吨,同比增长 0.04%。实现的销售收入占营业收入的比重为 54.18%,较 2021年减少 1.34个百分点。(3)新型复合肥销量 90.83万吨,同比增长 0.54%。实现的销售收入占营业收入的比重为 20.42%,较 2021年减少 1.29个百分点。2. 磷复肥行业 2022 年的景气度情况和行业趋势如何。2022年初,国际部分地区紧张局势已经波及到了全球粮食市场,小麦价格持续攀升,国内现货价最高曾突破 3400元/吨,粮价上涨将带动农资消费需求。同时,磷复肥及其原材料钾肥、合成氨、硫磺等随着国际原油价格上涨、地区局部冲突、通货膨胀等多重因素震荡上涨、持续走高,下半年则随着原油、天然气等能源价格走弱短期内快速下跌,主要原材料全年呈现大起大落走势,致使 2022年第三季度的复合肥销售旺季,因经销商在原材料急跌的情况下备货谨慎,呈现出旺季不旺的情形,行业整体以消化库存为主。近年来,随着大宗原材料的大幅波动,落后中小产能难以为继,在成本、技术、品牌、服务和经销商资源等方面具备优势的龙头企业显著受益于行业竞争格局的改善。3. 今年原材料整体开始调,预计对复合肥行业产生什么影响。复合肥行业有明显的淡旺季,一般是三个月生产,三个月销售,如此循环。因此,如果在销售淡季的时候出现原材料价格急跌猛跌,会导致复合肥经销商不敢采购。现阶段,原材料价格下行对公司来说,利大于弊。首先,经过去年 3 季度以来的下跌,原材料比起高点都跌去了 1/3 以上,带动了复合肥价格大幅降低。过去两年,复合肥销售困难的主要原因是原材料价格过高,抑制了下游需求。同时,原材料价格涨幅过高,也导致了复合肥的毛利受到挤压。其次,在原材料价格跌了不少的情况下再出现去年三季度那样大幅波动的可能性较小,也不会对复合肥经销商的采购造成太大的影响。2022年,公司复合肥销售和毛利率受到原材料价格下跌的影响,从年报可以看到,我们的复合肥毛利率已经大幅低于 2018 年农产品不景气时期。2023年氮磷钾主要原材料价格有所调,有望到至历史价格中枢,公司有信心在未来两年内实现复合肥毛利率的修复。4.请介绍一下公司去年注入的磷矿开采情况。2021年雷波巴姑磷矿注入上市公司。去年的产量约为 82 万吨,今年根据当地磷酸一铵生产线的需求,预计控制该磷矿的实际产量变化不大。2022 年保康竹园沟磷矿注入上市公司,此处磷矿于 2022 年 4 月取得。再拿到生产许可证后,预计 2-3 年完成产能爬坡至满产。该矿的规划是第一年产量达到 120 万吨,第二年达到 150 万吨,第三年达到 180万吨。5.请介绍一下公司目前的在建项目。公司 2022 年年报显示,资本开支较 2020年有显著增长,主要反映在固定资产、在建工程和无形资产三个科目上。这三个科目的增量加上固定资产的折旧和无形资产的摊销,两年内增加了 50亿元以上。公司在去年陆续投放了多个项目,包括 5万吨磷酸铁、30万吨合成氨等。今年公司还将有一批新的资本开支项目投产,目前 30万吨硫精砂制酸、72 万吨硫磺制酸、5 万吨磷酸铁、15 万吨工业一铵和 30万吨农业一铵项目正在抓紧建设中,已处于尾声阶段。公司目前还在加紧建设 10 万吨精制磷酸、3 万吨无水氟化氢和 2万吨白炭黑项目。2021-2022 年,是公司加大资本开支投入的两年,这些项目达产后,将会给公司创造更多的经济效益。6.今年一季度复合肥销售情况如何。在原材料价格已充分调的情况下,下游经销商不敢备货的风险已经降低。原材料价格的下降一方面有望促进复合肥毛利率的修复,另一方面刺激了农民朋友的需求恢复,期待未来两年复合肥的销售能够到原材料价格暴涨之前的水平。公司将于下周公布一季报。7.怎么看待磷酸铁行业的竞争格局。目前磷酸铁行业里一些新进入的企业为了抢占市场份额,降低磷酸铁的售价争夺市场,这导致了行业整体盈利能力下降。这种情况也使很多原本计划投资磷酸铁的企业放弃或延迟了其产能建设。因此,磷酸铁的供需格局可能会发生变化,今年的盈利能力不如预期,那明年可能就不必像之前一样悲观了。8. 公司在复合肥区域市场有哪些布局规划。公司在海外市场进行了一些尝试,成立了东南亚销售事业部,以期在该地区取得突破,这是我们的国际战略布局的一部分。在国内市场,华中和东北是公司的优势市场,市场占有率领先,特别是在河南和东北,市场占有率都大幅领先同行。公司在华东、西南和华南等市场也在积极采取措施提升我们的竞争力在当地建立生产线,增强我们在当地的品牌影响力,吸引更多消费者的同时能降低经销商的运输成本,提高他们的利润空间,从而促进销售的扩张。以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

相关新闻: