据证券之星公开数据整理,近期鼎汉技术(300011)发布2023年一季报。根据财报显示,本报告期中鼎汉技术营收净利润双双增长,债务压力大。截至本报告期末,公司营业总收入2.67亿元,同比上升13.04%,归母净利润152.16万元,同比上升104.46%。按单季度数据看,第一季度营业总收入2.67亿元,同比上升13.04%,第一季度归母净利润152.16万元,同比上升104.46%。

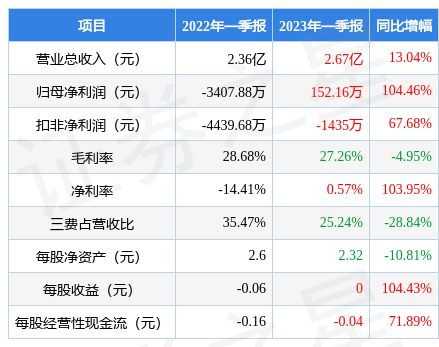

本次财报公布的各项数据指标表现尚佳。其中,毛利率27.26%,同比减4.95%,净利率0.57%,同比增103.95%,销售费用、管理费用、财务费用总计6747.65万元,三费占营收比25.24%,同比减28.84%,每股净资产2.32元,同比减10.81%,每股经营性现金流-0.04元,同比增71.89%,每股收益0.0元,同比增104.43%。具体财务指标见下表:

证券之星价投圈财报分析工具显示:

从公司最新一期2022年的财务报表来看,在盈利能力方面,近期公司主营业务盈利水平差,发展压力较大,营销竞争上的投入较大。

进一步分析公司近十年以来的历史财务报表,整体来看盈利不是很稳定。盈利能力常年较弱,历史财报出现过经营困难的时候。业务体量近5年来有过慢速增长,近年来开始萎缩。利润近5年来有过萎缩迹象。

分析公司财报数据显示:需特别注意存货数据。公司现金流质量一般,收到的经营性现金流相对利润质量一般。公司负债方面,债务压力大,近3年年均经营性现金流净额为-3223.41万元,而流动负债合计19.79亿元。

根据该公司历史数据,利润随年份波动较大,采用市净率相对估值的方法可能更有效,公司市净率处于近十年来的55.56%分位值,距离近十年来的中位估值还有12.96%的下跌空间。

最近有知名机构关注了公司以下问题:

问:贵司近三年扣除非经常性损益后的净利润均为负值,2023年如何扭转亏损现状?

答:2020-2022年,公司业绩均未达预期,主要原因系近年来外部环境复杂多变,导致公司盈利水平受到影响;其中,2020年考虑到防控常态化等对国家投资项目可能造成的影响,以及部分子公司持续面临的经营风险,2020年对因收购上述公司形成的商誉计提减值准备41,348.32万元;2022年外部影响仍未得到有效好转,收入及毛利率下降、销售费用及研发费用的持续投入、资产减值及计提坏账准备导致公司净利润亏损19,641.80万元。2023年,随着国家促进经济增长的各项政策陆续出台、行业环境的持续复苏,以及公司各项改革措施逐步见效,公司业务有望进入新的增长周期。公司2023年将从以下方面努力完成各项经营目标。1、保障在手订单顺利交付,同时加大市场拓展力度一方面,公司内部将坚定不移推进市场模式转变,厘清集团与子公司边界,压实子公司市场订单的主体责任,在建设一支积极向上、优质高效的市场团队同时,保障经营质量,实现在手订单到业绩的转化落地。公司设立了独立并经专业培训的技术服务团队及营销售后团队,能够在产品安装调试、使用过程中到现场指导和测试,并由专人负责售后服务中的技术服务保障,定期进行客户满意度和客户需求调查,及时处理客户期望、意见和投诉。公司将不断夯实生产运营的基础管理,持续推进精益生产,对产品的质量、交付和成本明确提出更高的要求和目标,提升内部供应链交付的准确率、及时性和质量;另一当面,公司将持续深化在轨道交通领域的聚焦优势,优化客户结构,以客户需求为导向,不断提升产品品质、改善产品及服务质量,充分挖掘市场潜力、扩容增量,夯实“拳头产品”市场占有率;加大战略新产品的市场拓展力度,持续完善公司配套服务体系,守住优势市场、突破空白市场。2、提高财务管理水平,降本控费,保障盈利能力公司将进一步优化融资手段,合理运用融资工具、拓宽融资渠道、降低财务成本;坚决贯彻和持续优化“以收定支”政策,优化收支预算与管理,落实应收账款“规模不扩张、结构不恶化”要求,重点推进五年以上逾期应收账款专项追讨工作,保障公司资金安全,提高资金使用效率;做好预算管理工作,加强财务开支的审核,杜绝不合理开支;做好产品毛利率的分析和管控,保障公司盈利水平;严控人工成本,进一步优化人员岗位和薪酬结构,提高工作效率。

以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

相关新闻: