(以下内容从国金证券《有色金属行业大宗&贵金属行业周报:年内维持降息预期,金价调整关注布局机会》研报附件原文摘录)

本周(7.15-7.19)内A股上涨,沪深300指数收涨1.92%,有色金属跌幅-2.93%。个股层面,华钰矿业、山东黄金、罗平锌电涨幅领先;中孚实业、北方铜业、焦作万方跌幅靠前。

铜:本周LME铜价格-5.94%至9290美元/吨,沪铜价格-3.00%至7.66万元/吨。全球铜库存累库1.73万吨至71.96万吨,其中LME累库2.52万吨至23.14万吨,国内社库去库1.35万吨至37.51万吨,COMEX累库0.14万吨至1.04万吨,保税区累库0.42万吨至10.27万吨。本周铜价下跌,一是前期国内出口铜到货海外,交仓导致海外库存持续累积;二是市场对海外衰退预期延续,担忧后续铜需求表现;三是国内三中全会政策力度温和。供应端,本周进口铜精矿零单TC为5.75美元/吨,环比增2.51美元/吨。需求端,根据SMM,本周国内铜杆企业开工率72.86%,环比增5.17%,铜价下跌后铜杆企业点价量增多;本周线缆企业开工率84.14%,环比增0.93%,目前线缆企业开工率改善主要来自于此前的在手订单。铜价下跌后国内需求好转及原料端偏紧将给予铜价支撑。在下半年矿端紧缩预期加强以及再生铜增量贡献减弱的背景下,预计Q4铜价中枢有望上移。节奏方面来看,二季度消费旺季下,需求因素对定价作用较小,而国内三季度消费淡季需求定价占比将有所上升,国内社库的顺利去化需要考虑下游对价格的承接力度,价格的小幅调整或更有利于国内社库逐步去化,8-9月冶炼端原料短缺及废铜隐忧或将发酵,Q4价格有望引来新一轮上涨。建议关注铜矿产量持续增长的紫金矿业等标的。

铝:本周LME铝价格-2.94%至2350美元/吨,沪铝价格-1.97%至1.96万元/吨。全球铝库存去库1.82万吨至203.38万吨,其中LME去库1.67万吨至96.01万吨,国内铝锭+铝棒库存去库0.15万吨至107.37万吨。供应端,云南电解铝已完成复产,后续增量将来自于内蒙古华云三期剩余产能释放及四川小部分复产,已过年内供应增量最高峰时期。目前压力仍来自于国内淡季,铝锭近一个月持续累库,锭+棒去库斜率低于往年同期,消费偏弱导致铝价下跌。本周铝加工龙头开工率62.3%,环比增0.1%,仅线缆板块受益于国网订单表现较好,其余板块仍受淡季影响。在产能红线背景下,25年国内电解铝有望迎来产量达峰,同比增速显著下滑,而需求端增速基于新能源车、特高压以及光伏等产业带动,预计依然维持稳健增长,国内电解铝供需缺口将在25年显著扩大。在国内电解铝行业纳入碳排放权交易市场后,供需缺口和成本端抬升有望共同推动铝价迎来趋势性上涨,吨铝利润有望进一步扩张。稳定利润及现金流有望带来铝板块估值抬升。建议关注全产业链布局且具备成长性的中国铝业等标的。

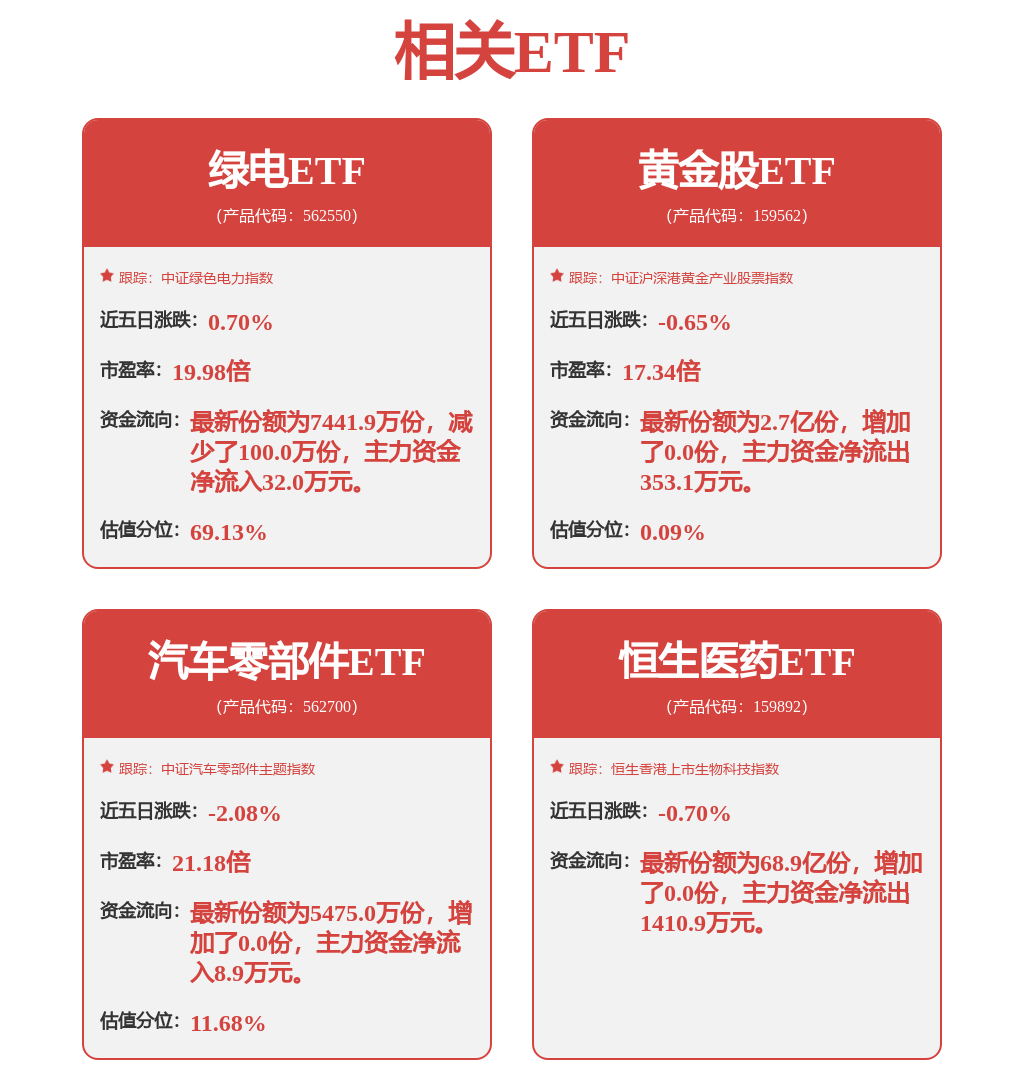

金:本周COMEX黄金价格-0.55%至2402.80美元/盎司,美债10年期TIPS下跌1BP至1.93%。COMEX黄金库存增加12.31万金衡盎司到1782万金衡盎司。上半周金价上行,一方面是特朗普发言表示将结束通货膨胀“危机”,降低利率;另一方面是多位美联储官员表态偏鸽,美联储理事沃勒表示降息的时间越来越接近,威廉姆斯表示通胀进展,对通胀回落到2%有信心就会开始降息。美债2Y实际利率下行,市场预期美联储9月降息25bp的概率持续抬升至95.5%。周四晚间欧央行议息会议维持利率不变,拉加德表示欧洲通胀依然居高不下,后续降息与否存在不确定性,对应美国实际利率抬升,导致市场对美联储9月降息预期的调整,金价随预期调整而回落。我们认为在今年不出现加息预期的情形下,金价深度回调的概率较小,在此前深度报告的6因素模型测算中,金价拟合因素排除美联储资产负债表结构变化以及欧央行降息等因素,预计今年金价合理中枢位于2300-2400美元/盎司,而后续的欧央行降息以及美联储资产负债表结构变化或将导致金价冲破这一区间继续上涨。本轮金价上涨过程中黄金股相对金价存在明显滞胀,主因市场担心金价持续性和黄金股业绩兑现情况,我们认为今年黄金企业成本增幅较小,且金价深度回调概率较小,股价具备向金价修复的基础,建议关注山东黄金、中金黄金、银泰黄金等标的。

风险提示

项目建设进度不及预期;需求不及预期;金属价格波动。