(原标题:【投资视角】启示2025:中国铅酸蓄电池行业投融资及兼并重组分析(附投融资事件、产业基金和兼并重组等))

行业主要上市公司:天能股份(688819.SH);南都电源(300068.SZ);骆驼股份(601311.SH);雄韬股份(002733.SZ);万里股份(600847.SH)等

本文核心数据:铅酸蓄电池行业投融资规模;代表性企业融资事件;兼并重组

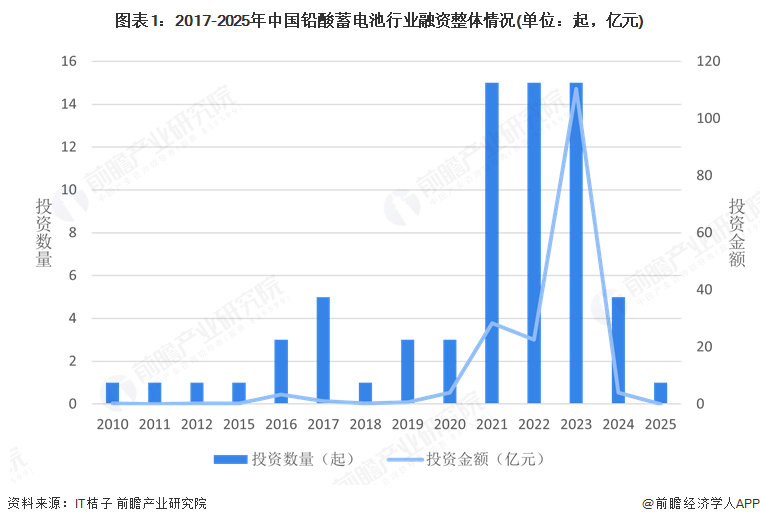

1、近期国内铅酸蓄电池行业投融资规模波动增长

铅酸蓄电池行业作为传统制造产业,行业投融资规模不高,但投资数量在2021-2023年出现显著上涨,反映行业在新能源冲击下进行技术创新与转型;2024年投融资规模有所回落,2025年截至4月8日,我国铅酸蓄电池行业融资数量1起,金额约百万元。

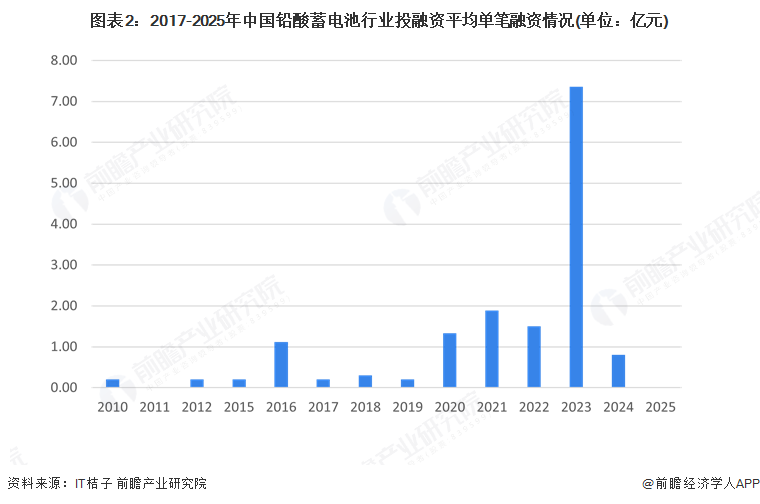

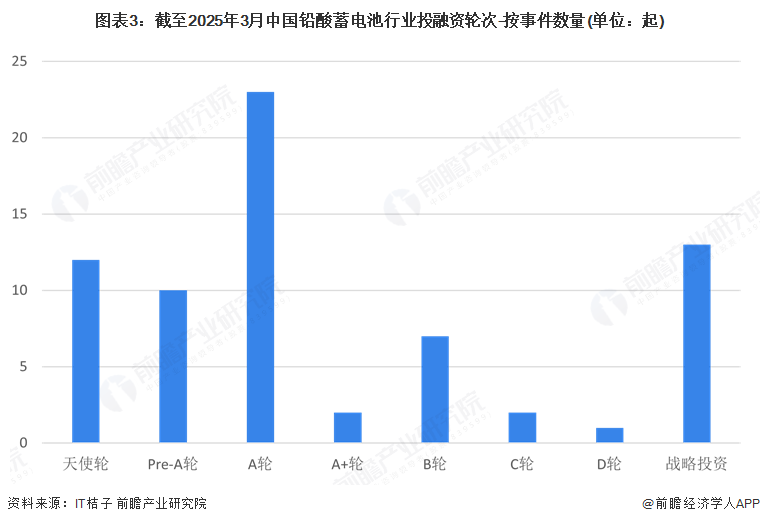

2、铅酸蓄电池领域单笔融资规模较高,投资轮次开始集中在早期天使轮

从单笔融资金额来看,除2023年射洪天齐获50亿元战略投资较高外,其余年份基本不超过2亿元;近五年平均单笔融资金额高于2019年及之前水平,反映出行业对资金需求逐年升高。

从铅酸蓄电池行业的投资轮次分析,该行业融资轮次开始集中在A轮及之后,融资事件合计占比近68.6%,没有种子轮融资,反映铅酸蓄电池行业技术发展较为成熟,而天使轮仍有12次融资事件,近五年有5次天使轮融资,表明行业尚有处于“风口”的机会。

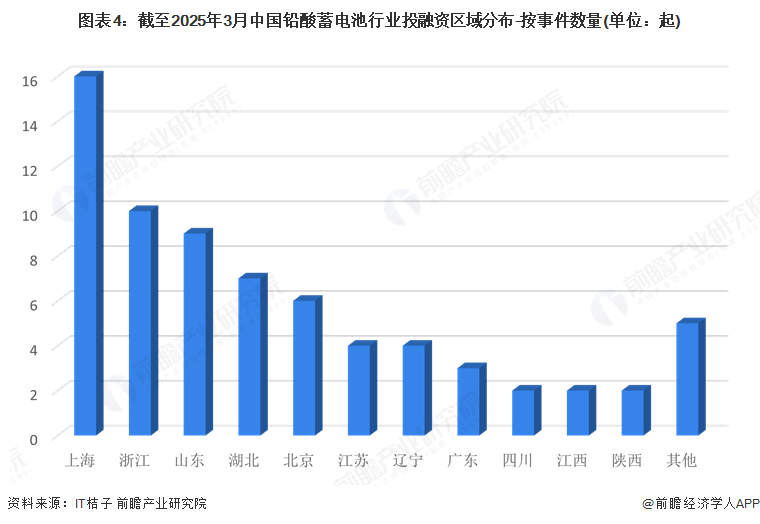

3、铅酸蓄电池行业投融资集中在上海

从铅酸蓄电池行业的企业融资区域来看,铅酸蓄电池行业发展具有显著的地区特征,不同地区融资状况差异很大。获融资企业中,上海市企业融资数量最多,达到了16起,占比超全国40%;其次是浙江的10起;山东、湖北和北京都在5起以上,反映该地区配套产业完备、企业成长性及较强,备受资本青睐。

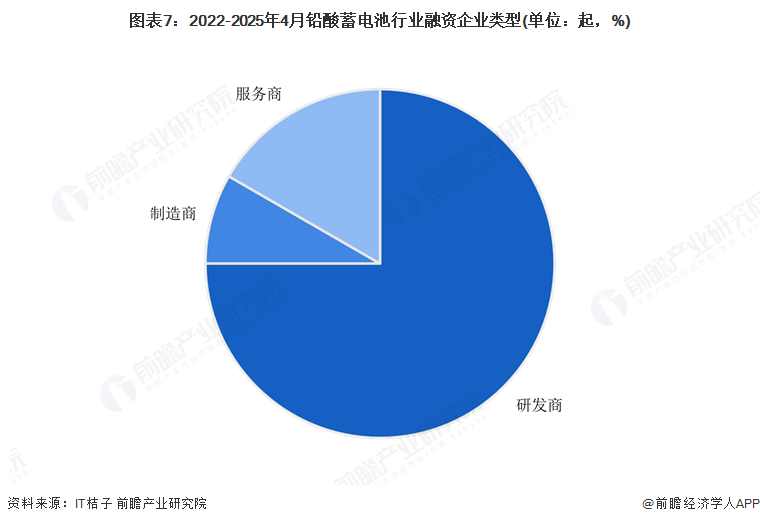

4、铅酸蓄电池行业投融资方向为技术研发商

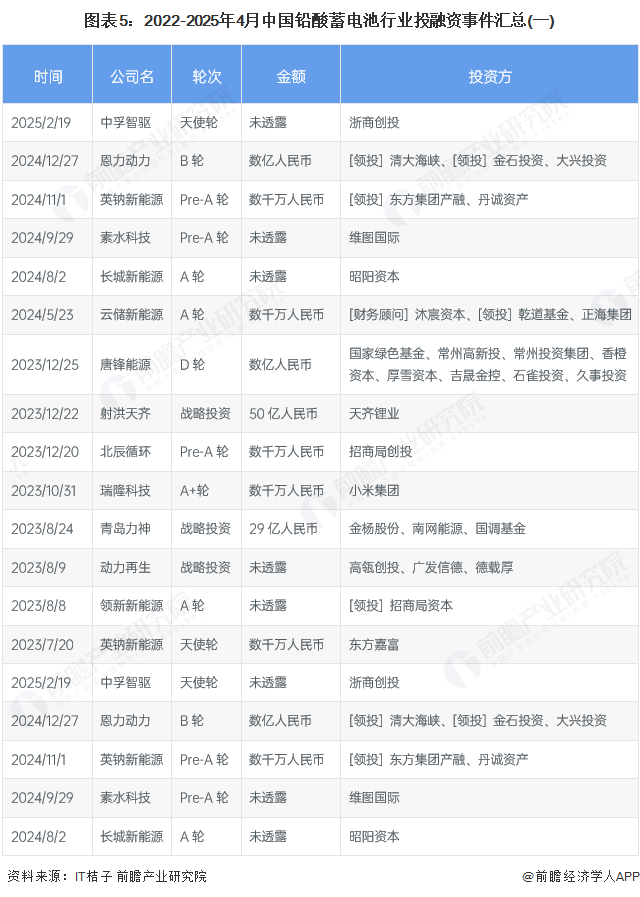

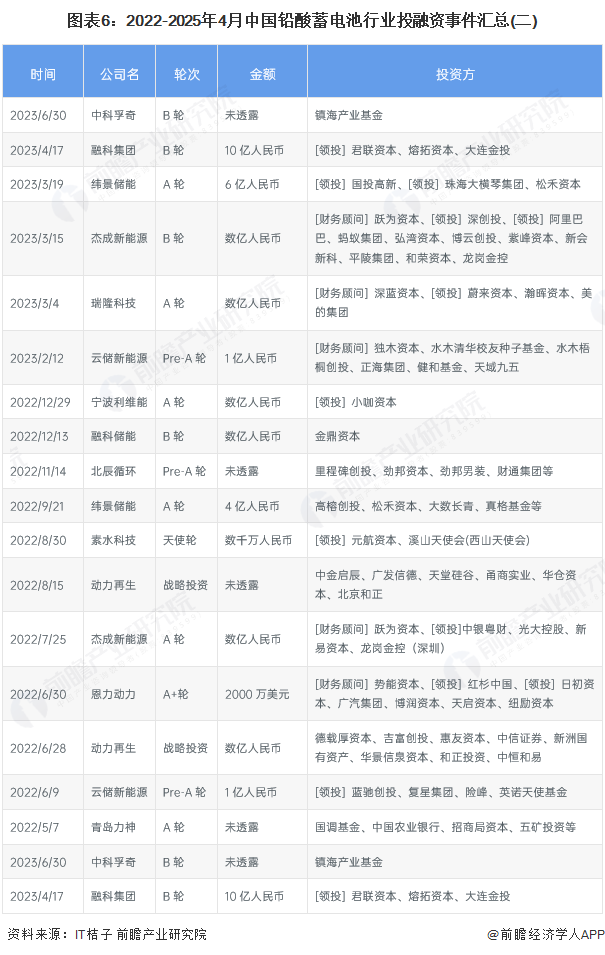

2022年4月至2025年4月,近三年铅酸蓄电池行业的主要投融资事件如下所示:

分析2022年来36起融资时间,获投企业定位主要分为三类,分别是技术研发商、产品制造商和提供电池回收等解决方案等的服务商。从投资热点上看,当前研发商获投事件达27起,占比75%,表明资本更关注产品的技术创新。

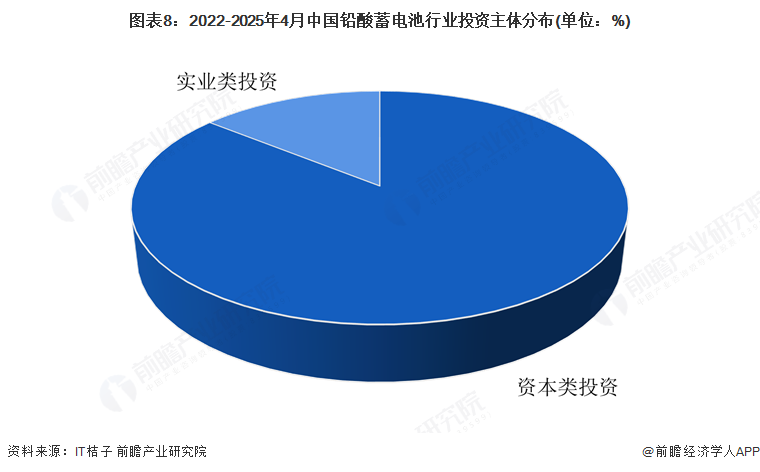

5、铅酸蓄电池行业的投资者以投资类企业为主

根据对铅酸蓄电池行业投资主体的总结,目前铅酸蓄电池行业的投资主体以资本类组织机构为主,占比超85%,代表性投资主体有跃为资本、深创投等;实业类的投资主体有天齐锂业、广汽集团等少数几家。

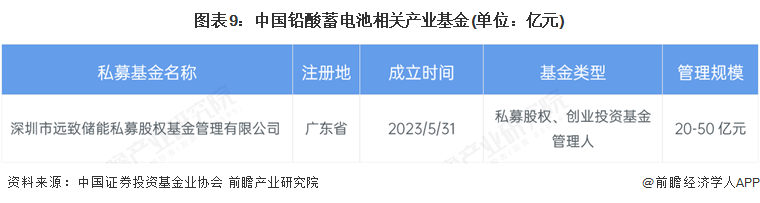

6、铅酸蓄电池行业的产业投资基金较少

铅酸蓄电池应用广泛,但作为技术较为成熟的行业,专项产业投资基金较少,通过在中国证券投资基金业协会中搜索,找到一家代表性投资管理有限公司。

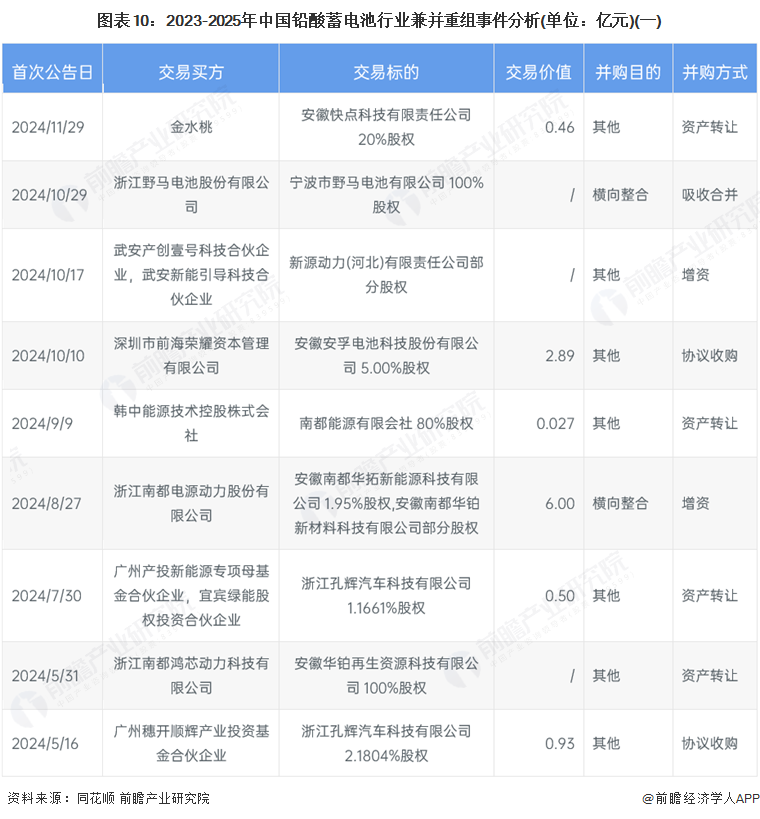

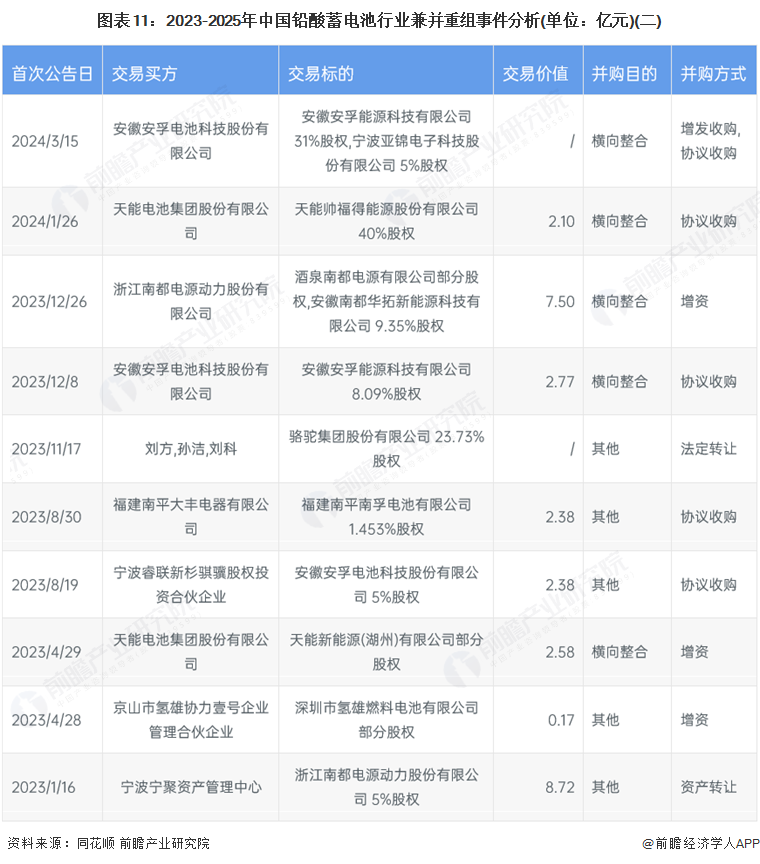

7、铅酸蓄电池企业中游企业横向收购扩大规模成主流

近年来中国铅酸蓄电池行业经过激烈竞争,经过多轮整合,有如下兼并重组事件,从行业整体角度看,目前兼并重组的类型主要为中游企业横向收购扩大规模,还有相当多的投资基金进行并购以实现资产增值。

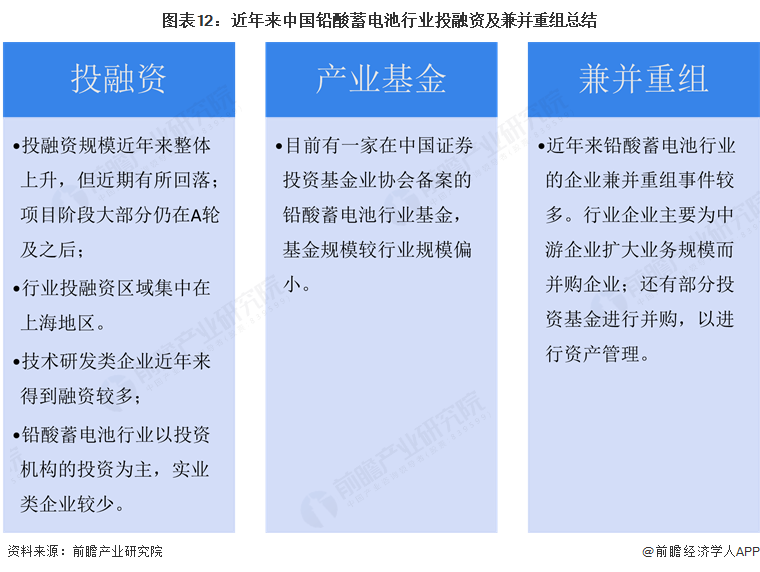

8、铅酸蓄电池行业投融资及兼并重组总结

在新能源冲击及环保要求下,我国铅酸蓄电池行业投融资出现增长,据IT桔子数据库,截至2025年3月20日,国内今年已有70起铅酸蓄电池行业投融资事件。过去几年,我国铅酸蓄电池投融资主要集中在上海地区,以资本类投资机构为主进行行业投资。从并购角度上看,大多是通过中游并购重组扩大规模。

更多本行业研究分析详见前瞻产业研究院《中国铅酸蓄电池行业市场前瞻与投资战略规划分析报告》